|

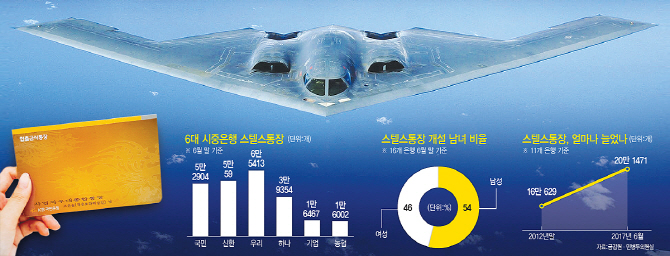

배우자 몰래 비상금을 관리할 수 있는 일명 ‘스텔스 통장’이 은행권에 28만개가 넘는 것으로 확인됐다. 지난 4년반 새 25% 가량 늘어난 규모다. 남성만 사용할 것 같지만 이용자 중 여성 비율도 46%로 거의 절반에 육박했다. 배우자간이라도 자신의 사생활을 유지하고 싶어하는 사회적 현상과 무관치 않은 것으로 풀이된다.

우리은행, 2만개 줄었어도 은행 중 가장 많아

전체 은행 중 우리은행이 6만5413개로 가장 많았다. 이어 △국민(5만2904개) △신한(5만59개) △하나(3만9354개) 순이었다. 흥미로운 것은 다른 은행과 달리 유독 우리은행만이 2012년말과 비교해 스텔스통장이 21%(8만2529개→6만5413개)가 감소했다는 점이다. 우리은행의 스텔스 통장은 다른 은행과 달리 사실상 계좌를 만든 해당 은행 지점에서만 거래가 되는 등 이용에 다소 불편이 있기 때문으로 보인다. 우리은행 관계자는 “기본적으로 계좌를 튼 계좌관리점에서만 거래를 할 수 있다”며 “다른 곳에서는 해당 영업점장의 승인을 받고 서면 통지를 해야 하는 등 절차가 복잡하다”고 말했다.

스텔스 통장은 ‘남편의 비상금 통장’으로 인식되고 있지만 실제 사용자 중 절반 가까이는 여성들로 나타났다. 전체 28만개 넘는 스텔스 통장 중 남성 계좌가 54%(15만3629개) 여성 계좌가 46%(12만8401개)였다.

펀드·신탁 계좌도 ‘스텔스 통장’ 기능

스텔스 통장은 인터넷이나 모바일로 조회가 되지 않는 통장을 말한다. 별도의 금융상품을 담은 통장이 아니라 일반 계좌중 조회가 되지 않도록 기능을 첨가한 통장이다. 조회나 거래는 본인이 해당 은행의 지점을 방문해야만 가능하다. 이 때문에 ‘나만의 스위스계좌’, ‘시크릿통장’으로 불리기도 한다.

스텔스 통장을 만드는 방법은 간단하다. 은행에서 일반 계좌를 만들때 ‘인터넷으로 조회가 되지 않게 해달라’고 요구만 하면 된다. 좀 더 정확히 표현하면 전자금융거래제한계좌(국민은행), 보안계좌(신한은행), 씨크릿뱅킹(우리은행), 세이프어카운트(KEB하나은행)등으로 불리는 서비스를 적용해 달라고 하면 된다. 은행마다 다소 차이가 있지만, 대개 요구불예금뿐만 아니라 예적금, 펀드, 신탁, 외화예금 등 거의 모든 계좌를 스텔스 통장으로 만들 수 있다. 해당 통장에는 체크 및 신용카드를 물려 쓸 수 있고 ATM 이용으로 현금 인출도 가능하다. 금감원 관계자는 “보안 사고를 우려하는 이용자가 느는 측면도 있을 것”이라고 말했다. 이민환 인하대 글로벌금융학과 교수는 “혼술, 혼밥처럼 자기들만의 프라이버시를 영위하고 자신의 금융정보가 드러나는 것을 꺼리는 이들이 늘어는 것과 무관치 않은 현상으로 보인다”고 분석했다.

![월드컵까지 따냈다...스포츠산업 '생태계 파괴자' 된 빈살만[글로벌스트롱맨]](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/11/PS23110500115t.jpg)

![[포토] 폭염 속 휴식취하는 건설 근로자](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/08/PS23080100718t.jpg)

![[포토]최은우 '선두가 보인다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041900548t.jpg)

![[포토] 통합방위 발언하는 서강석 송파구청장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041900809t.jpg)

![[포토]청년도약계좌 22일부터 가입신청](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041900757t.jpg)

![[포토] "의대 총장들 건의 수용한다"](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041900703t.jpg)

![[포토] 학생들과 기념촬영하는 이재명](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041900584t.jpg)

![[포토]김윤혜, 인형 그 자체](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041900148t.jpg)

![[포토] 고군택 '이번주 우승은 제가 하겠습니다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041900241t.jpg)

![[포토]유정복 인천시장 축사](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041800929t.jpg)

![[포토]최은우 '첫 날 선두의 미소'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041900551t.jpg)

!['더 뉴 아이오닉5'…"디자인·편의성·승차감 다 좋아졌네"[타봤어요]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041900771t.jpg)