|

200억원 규모의 부동산 자산을 가진 B씨는 최근 토지보상자금 약 10억원을 받았다. 보통 B씨는 이렇게 발생한 자금을 상업용 부동산에 재투자하지만, 최근엔 예금에 넣어볼까 생각 중이다. 부동산 시장 움직임이 둔감해지면서 마땅한 투자 매물이 없기 때문이다. 그는 10억원 중 일부를 6개월 미만 예금과 채권맞춤형신탁(MMT)에 투자하기로 했다. B씨의 자산을 관리하는 은행 PB는 “보유자산 대부분이 부동산인 고객은 보통 토지보상자금이 나오면 대출을 추가로 받아서 부동산에 재투자하는 게 보통”이라며 “최근엔 부동산 수익률보다 예금ㆍ채권 수익률이 더 높아 유동성 자금을 이쪽에 쟁여두고 있다”고 말했다.

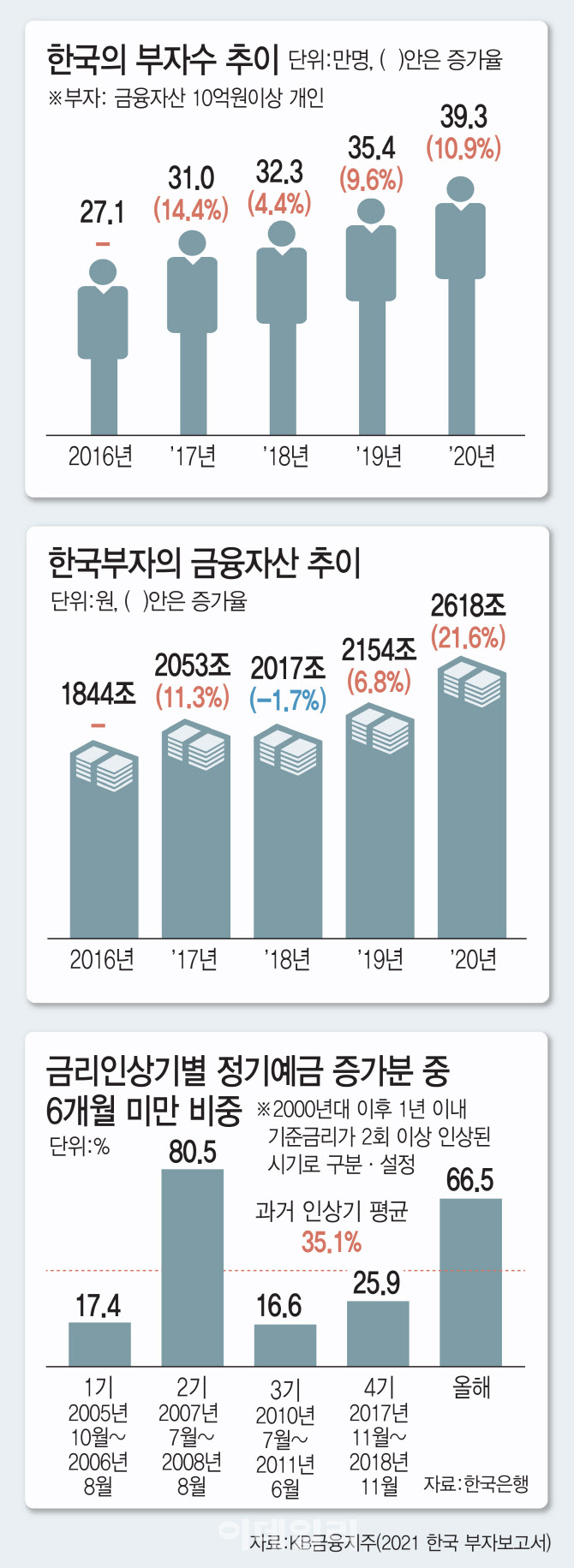

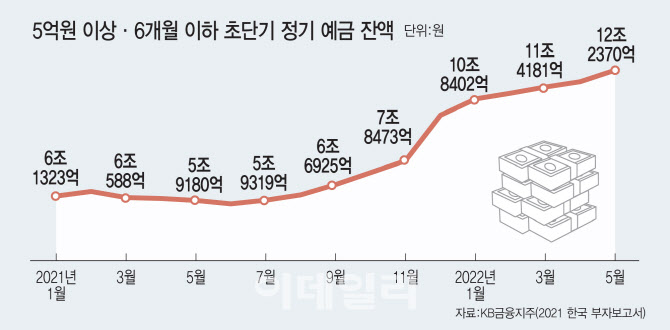

지난해 주식시장 광풍을 타고 증권가로 이동했던 부자들이 은행으로 돌아오고 있다. 국내외 증시가 불안한 상황을 보이자, 안정적으로 금리를 주는 은행 상품을 찾아 나선 것이다. 특히 금리가 앞으로 더 오를 것으로 전망되면서 만기가 짧은 초단기 상품에 대한 수요가 늘었다.

|

19일 이데일리가 KB국민ㆍ신한ㆍ우리ㆍ하나ㆍNH농협은행 등 주요 시중은행 5곳의 6개월 이하 초단기 정기예금 규모를 집계한 결과 지난 5월 기준 잔액이 12조2370억원으로 나타났다. 이는 전년 동기와 비교해 두 배 이상 늘어난 수치다. 단기 적금은 1ㆍ3ㆍ6개월 정도로 납입기간이 짧은 상품을 말하며, 대부분 납입 한도가 5억원 미만으로 설정돼 있다. 정기예금 금리는 현재 1~2% 수준이다.

특히 6개월 이하 정기예금에는 금리 인상 신호가 켜졌던 지난해 7월부터 돈이 몰리기 시작했다. 지난 6월 5조7528억원으로 낮아졌던 잔액은 7월 이후부터 반등을 시작해 12월에는 10조원 수준까지 올라왔다. 특히 12월에는 전달대비 2조원의 뭉칫돈이 몰렸다.

여대영 우리은행 TCE시그니처센터 PB팀장은 “자산가들은 금리에 민감한 편”이라며 “금리 상승기로 전환한 이후 (임대사업자가) 절세용으로 발생시켰던 대출 부분을 빠르게 정리하고, 주식 비중을 줄이는 대신 단기 금융상품 비중을 늘리고 있다”고 말했다.

안전자산으로 불리는 채권에도 자산가들의 ‘억단위’ 예약이 잇따르고 있다. 채권은 원금확정형 상품은 아니지만 비교적 안정적이고, 예금보다 투자 단위도 높고 수익도 조금 더 낼 수 있다. 게다가 최근 채권시장은 기준금리 인상으로 인해 가격은 크게 떨어지고, 이율이 올랐다. 회사채, 공사채, 은행채권(신종자본증권)의 이율은 이미 3%대에 이른다.

물론 채권시장에서도 자산가들은 기간이 짧은 상품을 찾는다. 실제 한 시중은행에서 최근 판매한 3개월 단위 특정금전신탁 전자단기사채 상품에는 수백억원의 자금이 몰리며 4일만에 완판됐다. 한 자산가는 이 상품에만 20억원을 넣었다. 이 상품은 건설사의 구매대금 일부를 채권 형태 상품으로 만든 것인데, 위험등급도 5등급, 이고 이자율(쿠폰)은 2.7%이었다.

임은순 KB국민은행 WM스타자문단 압구정스타PB센터 PB는 “단순한 정기예금 상품을 넘어 전기단기사채나 발행어음 등에도 관심을 두고 있다”며 “현재는 금리 상승기에 맞춰서 3~6개월 이내 만기가 짧은 상품이 인기가 높다”고 말했다.

◆공모주 시장 맛본 자산가…비상장주에 관심

부자들은 최근 국내외 증시가 무너지면서 주식 종목투자에서는 발을 빼는 분위기다. 특히 국내 주식 투자 비중은 크게 줄였다. 다만 대체투자의 일종인 비상장주식에는 여전히 관심을 두고 있다. 지난해 기업공개(IPO) 시장이 큰 인기를 얻으면서 높은 수익률 맛을 본 기억 때문이다.

실제 지난 4월 삼성증권에서 모집한 ‘삼성 블루포인트 2022 개인투자조합 신탁 2호’에는 168억원의 자금이 몰리며 엄청난 인기를 끌었다. 7년간 중도 해지가 불가능하고 최고 가입금액이 3억원으로 제한돼 있음에도 사람이 몰렸다. 이 상품은 개인투자조합은 창업 3년 이내 여러 신생 기업에 50% 이상을 분산투자하는데, 주로 IT 업종과 제조 업종의 유망 기업들을 발굴하는 형태다.

다만 자산가들은 가상자산(암호화폐) 투자 비중이 현격히 적었다. 전통적 부자들은 ‘돈을 지키자’는 욕구가 강하기 때문에 위험자산 투자에는 관심이 떨어진다는 것이다. 유영미 NH농협은행 All100자문센터 WM전문위원은 “고액 자산가가 된 수단이 가상자산인 경우에도 일단 확보된 자산을 안전자산으로 옮긴 후 가상자산 투자비중을 급격히 줄이는 경우가 대부분”이라며 “투자비중은 1% 이내 정도”라고 전했다.

|

![월드컵까지 따냈다...스포츠산업 '생태계 파괴자' 된 빈살만[글로벌스트롱맨]](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/11/PS23110500115t.jpg)

![[포토] 폭염 속 휴식취하는 건설 근로자](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/08/PS23080100718t.jpg)

![[포토]유정복 인천시장 축사](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041800929t.jpg)

![[포토] 고군택 '신들린 샷으로 초대 챔피언을 노린다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041800207t.jpg)

![[포토]제60회 한국보도사진전 찾은 유인촌-오세훈](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041800649t.jpg)

![[포토]ERT 도시숲 나무심기 행사](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041800632t.jpg)

![[포토] 의료진에게 감사 박수](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041800624t.jpg)

![[포토]'대화하는 윤상현-김용태'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041800609t.jpg)

![[포토]오늘은 장애인의 날](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041800554t.jpg)

![[포토]'AMG SL 63 4MATIC+ 마누팍투어' 120대 한정 럭셔리 로드스터](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041800353t.jpg)

![[포토]민주당, 양곡관리법 개정안 국회 본회의 직회부 의결](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041800313t.jpg)