|

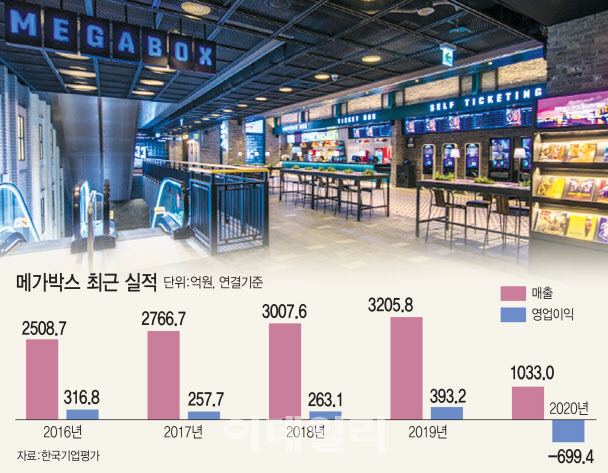

13일 한국기업평가에 따르면 메가박스중앙의 지난해 매출은 1033억원을 기록했다. 한 해 전인 2019년 기록한 매출인 3205억원과 비교하면 1년 새 67.7% 급감한 수치다. 같은 기간 영업이익은 2019년 393억원에서 지난해 -699억원, 당기순이익은 222억원에서 -666억원으로 각각 적자 전환했다.

메가박스중앙의 자산총계는 2019년 6878억원에서 지난해 8048억원으로 17%(1170억원)가량 증가했다. 그러나 같은 기간 회사가 짊어진 부채총계가 5539억원에서 7433억원으로 34%(1894억원) 뛰면서 늘어난 자산 대부분이 부채로 연결된다는 점은 부정할 수 없는 상황이다.

실적 경고등이 켜졌지만 회사 투자비용은 급증했다. 코로나19 여파가 없던 2018년 1297억원이던 총차입금(기업 운영하는 과정에서 조달된 자금)은 지난해 6528억원으로 5배 가량 급증했다. 수년 전부터 ‘돌비 시네마관’ 등 프리미엄 상영관 등에 투자한데다 코로나19 사태 직전인 2019년 성수동 신사옥에 투자하면서 차입금이 크게 늘었다는 게 업계의 설명이다.

자금 문제에 직면한 메가박스는 두 달 연속 사모 회사채를 발행하며 안간힘을 쓰고 있다. 한국예탁결제원에 따르면 메가박스는 최근 한양증권 주관으로 300억원 규모 사모채를 발행했다. 메가박스는 지난달에도 신한금융투자 주관으로 1년 만기 200억원 규모 사모사채를 발행하면서 두달 새 500억원 규모의 사모채를 끌어썼다.

|

메가박스는 지난달 불거진 매각설에 대해 강경한 입장을 냈다. 메가박스 모회사인 제이콘텐트리(036420) 관계자는 “메가박스중앙을 매각할 의향이 없으며 IPO를 추진 중”이라며 “(매각설 등) 허위보도가 지속될 경우 법적 조치를 취하겠다”며 엄포를 놓기도 했다.

메가박스 측은 2017년 재무적 투자자(FI)와 올해 4월 또는 10월까지 IPO를 한다는 옵션을 걸었다. 그러나 코로나19로 IPO에 난항이 일자 지난해 12월 FI 소유의 메가박스중앙 주식 상당 부분을 되사오며 시간 벌기에 나섰다. 코로나19에 따른 IPO 일정에 대비하고 향후 유리한 공모 구조를 만들기 위함이라는 게 회사 측 설명이다.

문제는 메가박스 IPO 시점이 현재로서는 불투명하고 흥행 여부도 안갯속이라는 점이다. 최근 공모주 시장 열기가 뜨겁다고 하지만 투자자들의 안목이 높아지면서 뚜렷한 실적 모멘텀 없이는 후한 평가를 받기 어렵다. 설령 올해 기적적으로 실적 반등을 일구더라도 만 1년 이상은 실적 회복에 총력을 다해야 할 것이라는 게 업계 중론이다.

제이콘텐트리 관계자는 이에 대해 “FI들과 맺었던 IPO 의무약정이 소멸되면서 회사 측이 주도권을 갖고 온 것이다”며 “적정 가치가 올라오는 시점에 IPO에 나설 것”이라고 말했다.

한 증권사 관계자는 “극장 업황은 코로나19 영향으로 상반기까지 부진이 이어지다 6월부터 개봉작들이 속속 등장하며 관객 수는 19년 대비 40% 수준까지 회복할 것”이라면서도 “코로나19 펜데믹과 무방하게 사업 성과를 일궈낼 수 있느냐는 지적에 명확한 답을 주지 못하다 보니 실제로 공모 시장에 나왔을 때 어떤 평가를 받을지 지켜봐야 할 것이다”고 말했다.

![월드컵까지 따냈다...스포츠산업 '생태계 파괴자' 된 빈살만[글로벌스트롱맨]](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/11/PS23110500115t.jpg)

![[포토] 폭염 속 휴식취하는 건설 근로자](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/08/PS23080100718t.jpg)

![[포토]책의날 맞아 시민들에게 책 나눠주는 유인촌 문체부 장관](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042300692t.jpg)

![[포토] 안병우 축산경제 대표, 청정축산 환경대상 시상식](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042300549t.jpg)

![[포토] 하나로마트 창립 29주년 70% 세일](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042300533t.jpg)

![[포토]세계 책의 날 맞아 문체부, 국무회의에서 국무위원들에게 책 선물](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042300428t.jpg)

![[포토]국내최대 오트 함량을 담은 어메이징 오트](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042300304t.jpg)

![[포토]'원내대책회의 참석하는 윤재옥'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042300287t.jpg)

![[포토]안전을 향한 닻을 올리자](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042200782t.jpg)

![[포토]BMW그룹 코리아, 'BMW 그룹 R&D 센터 코리아' 개관](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042200677t.jpg)

![[포토] 중소기업 금융애로 점검 회의](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042200646t.jpg)

![[포토]최은우 '대회 2연패 달성'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042100415t.jpg)