그러나 업계 안팎에서는 최종 단계인 본입찰에서 흡족할 가격을 제시할 이른바 ‘진성 원매자’의 등장을 두고는 ‘반신반의’(半信半疑)하는 모습이다. 원매자들이 최종 후보군에 올라 회사 실적과 데이터를 분석한 뒤 ‘인수 대신 내부 투자가 낫겠다’고 판단하면 가차없이 돌아설 계산도 하고 있어서다. 자칫 지금의 초반 열기가 중후반으로 갈수록 급격히 식을 수 있다는 전망도 나온다.

|

7일 투자은행(IB) 업계에 따르면 이베이코리아 매각 주관사인 모건스탠리와 골드만삭스는 오는 16일 예정된 예비 입찰을 앞두고 인수 후보군들에게 투자설명서(IM)를 배포했다. 유통 양대 산맥인 롯데와 신세계(004170), IT(정보통신) 업계 공룡으로 발돋움한 카카오(035720), 국내 경영참여형 사모펀드(PEF) 규모 1위인 MBK파트너스 등 복수의 원매자들이 IM을 받아간 것으로 알려졌다.

IM을 수령한 원매자들은 ‘그냥 지켜보는 정도’라며 신중한 자세를 취하고 있다. 한 원매자 측 관계자는 “(이베이코리아의) 향방이 시장에 영향을 주기 때문에 관심있게 보는 것”이라며 “원매자들 대부분이 보는 상황에서 어떤 내용인지 파악하는 차원에서 수령한 것으로 보는 게 맞다”고 말했다.

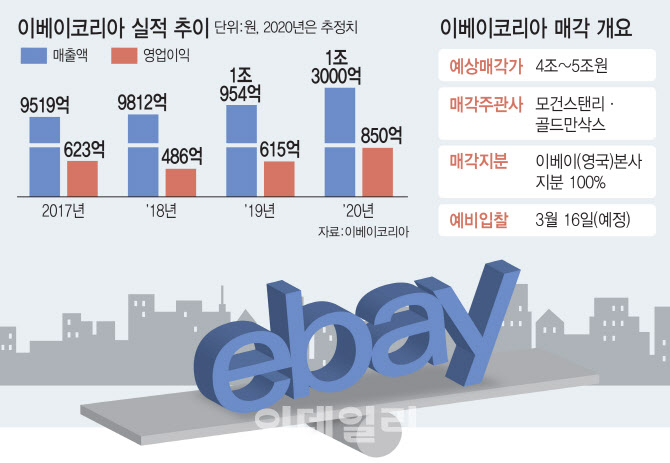

실제로 업계에 따르면 이베이코리아는 지난해 물품 판매 때 발생하는 수수료 기준 매출 1조3000억원에 영업이익 850억원을 기록한 것으로 추산하고 있다. 통계청이 집계한 지난해 국내 온라인쇼핑 거래액도 161조원을 기록하며 네이버(035420)와 쿠팡에 이어 시장점유율 3위를 기록했다. 한 업계 관계자는 “동종 사업군에 있는 전략적투자자(SI) 입장에서는 인수를 통해 시너지를 낼 수 있다고 판단되면 관심 있게 지켜볼 수도 있을 것”이라고 말했다.

미국 나스닥 상장이 임박한 쿠팡이 여러모로 ‘이상 열기’를 불어넣었다는 분석도 있다. 쿠팡이 최고 50조원 가까운 밸류에이션(기업가치)을 인정받을 것이라는 전망이 나오자 쿠팡 밸류에이션의 10%(5조원)만 내면 이베이코리아를 인수할 수 있다는 일종의 ‘착시현상’이 빚어진 것이다. 더욱이 쿠팡이 상장을 통해 4조원 가까운 실탄을 확보하고 본격 공세에 나설 것이란 부담도 한몫했다는 평가다.

|

일각에서는 눈치싸움이 빚어낸 초반 열기가 끝까지 이어질지는 두고 봐야 한다는 견해도 있다. 한 PEF 업계 관계자는 “이커머스 시장에 관심 있는 원매자들 입장에서 이베이코리아 투자설명서를 안 보겠다고 할 원매자는 많지 않을 것”이라고 말했다.

대기업 계열 SI와 PEF로 대표되는 재무적투자자(FI)들이 각기 다른 불안요소를 안고 있다는 점도 무시할 수 없다. SI들은 여전히 높은 가격을 변수로 꼽는다. 의사 결정과정이 복잡해 오너 결단 없이는 적극적으로 인수전에 나서기 어렵다. 반면 PEF들은 인수 후 밸류업(가치상향)을 시킬 수 있느냐가 핵심인데 정체 구간에 들어간 실적에 의심의 눈초리를 보내고 있다.

이 때문에 매각 측에서는 진짜로 통 큰 베팅을 해줄 ‘진성 원매자’를 찾는 게 시급하다는 분석이다. 한 PEF 업계 관계자는 “지금 매각 측에서는 얼마나 많은 원매자가 관심을 보이느냐가 중요한 게 아니라 진짜 사줄 진성 원매자를 찾는 게 중요하다”며 “이후 과정에서 어떤 전략을 쓸지가 관건이다”고 말했다.

![월드컵까지 따냈다...스포츠산업 '생태계 파괴자' 된 빈살만[글로벌스트롱맨]](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/11/PS23110500115t.jpg)

![[포토] 폭염 속 휴식취하는 건설 근로자](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/08/PS23080100718t.jpg)

![[포토] 물세례 받는 최정](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041600147t.jpg)

![[포토]날아오르는 노란 종이비행기](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041600938t.jpg)

![[포토] 이혼소송 서울고법 출석하는 최태원 회장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041600658t.jpg)

![[포토]원내대책회의, '모두발언하는 홍익표 원내대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041600463t.jpg)

![[포토] 서울지법 향하는 이재명 더불어민주당 대표](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041600461t.jpg)

![[포토]당선자총회 참석한 진종오](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041600423t.jpg)

![[포토] 봄비 내리는 서울](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041501194t.jpg)

![[포토]가수 신인선 '3연속 버디 성공'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041500248t.jpg)

![[포토]보이넥스트도어, '상상했던 컴백'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041500150t.jpg)

![[포토]제1회 STN·츄쿠츄배 나눔골프대회 성공](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041500251t.jpg)