특히 이번 주에 열릴 미국 연방공개시장위원회(FOMC)가 델타 변이 확산에 따른 불확실성을 염두에 두고 기존 정책 기조를 이어가겠다는 톤을 내비칠 것으로 보여 7월 증시는 흔들림 없이 끝날 것으로 보고 있다.

|

이에 코스피 지수는 19일 1%대나 빠지면서 3244.04에 거래를 마쳤고, 21일까지 4거래일 연속 내림세를 보이면서 우하향했다. 다만 22일에는 네이버(NAVER(035420))와 포스코(POSCO(005490)), 현대차, 기아 등 대형주 호실적 발표가 이어지면서 코스피가 5거래일 만에 반등에 성공했다.

또 22일에 외국인 투자자들이 코스피200 선물을 1조8000억원어치나 순매수하면서 국내 주식시장 상승을 이끌었다는 분석이다. 외국인 선물 일간 순매수 기록을 보면 2019년 12월 12일 1조6225억원 이후 최고치다.

전문가들은 아직 기술적인 지표에서 보면 과열 신호는 전무한 상태라 분석한다. 코스피의 상대강도지수(RSI, 14일)는 23일 현재 50선 전후로, 지난 1월 고점 경신 당시 레벨인 80선은 물론 과열 기준선인 70에도 한참 미치지 못하고 있다.

서정훈 삼성증권 연구원은 “외국인의 매수세가 아직 부재한 상황이지만, 이들이 컴백할 여건은 구비가 된 것으로 볼 수 있겠다”며 “그간 국내를 포함해 이머징 증시 전반에 경계 요소로 작용했던 달러의 상승이 제한된단 점도 긍정적”이라고 분석했다.

서 연구원은 “경기 정점 통과 우려와 함께 델타 변이 확산이 병행되면서, 달러 인덱스는 최근 상승세를 보여왔다”며 “그러나 직전 고점인 93포인트 부근에서 상방이 제한되고 있다. 급격한 달러 강세가 부재한 상황이라면, 국내 증시의 하방 경직성은 더욱 공고해 질 수 있다”고 판단했다.

7월 마지막째 주도 이런 분위기를 지탱해줄 2가지 변수가 예정돼 있다. 첫 번째는 25~26일 셔먼 미 국무부 부장관의 중국 방문이다.

문남중 대신증권 연구원은 “바이든 집권 이후 첫 고위인사의 방문이라는 점에서 의미가 크다”며 “강경한 대중정책 기조에는 변함이 없지만 기후변화 등 글로벌 문제 해결을 위한 중국과의 협력이 필요하고, 미국 회사들의 중국시장 진출 규모가 커지는 상황을 염두에 둔다면 오는 10월 양국 간 정상회담의 물꼬를 트는 계기가 될 것”이라고 진단했다.

두 번째는 27~28일 예정된 7월 FOMC로 서머스 전 재무장관이 연준의 잘못된 물가판단, 양적완화 축소에 나서지 않고 있다는 비판에 대한 우회적인 답을 들을 수 있는 자리가 될 것이다. 한국 시간 29일 새벽에 결과를 확인할 수 있을 예정이다.

문 연구원은 “기존처럼 물가상승은 일시적, 델타 변이 확산에 따른 불확실성을 염두에 두고 기존 정책기조를 이어가겠다는 톤을 내비칠 것으로 보여, 변할 게 없어서 안도할 수 있는 편안한 7월장이 될 것”이라고 판단했다.

염동찬 이베스트투자증권 연구원은 “7월 FOMC보다 8월 잭슨홀 미팅(8월 26~28일) 또는 9월 FOMC에서 테이퍼링 관련 적극적인 논의가 확인된 후 11월 또는 12월 FOMC에서 테이퍼링 스케줄을 발표할 것으로 전망된다”고 전했다.

이에 전문가들은 다음주 실적 전망이 양호한 업종을 중심으로 순환매 차원에서 테마가 형성될 수 있는 종목장 대응을 추천했다.

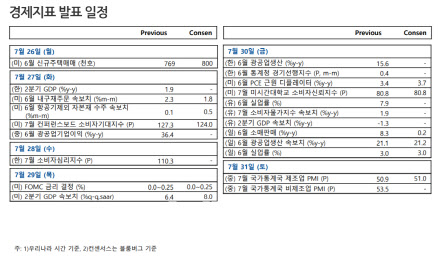

한편 주간 주요 이벤트로는 한국 2분기 국내총생산(GDP)(잠정치, 27일), 미국 5월 S&P·CS 주택가격지수(27일), 미국 7월 컨퍼런스보드 소비자신뢰지수(27일), 미국 7월 FOMC(29일), 미국 2분기 GDP(속보치, 29일), 한국 6월 산업생산(30일), 미국 6월 개인 소득·소비(30일), 미국 7월 미시간대 소비자신뢰지수(확정치, 30일), 중국 7월 국가통계국 제조업 PMI(30일) 등이 꼽혔다.

![월드컵까지 따냈다...스포츠산업 '생태계 파괴자' 된 빈살만[글로벌스트롱맨]](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/11/PS23110500115t.jpg)

![[포토] 폭염 속 휴식취하는 건설 근로자](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/08/PS23080100718t.jpg)

![[포토]날아오르는 노란 종이비행기](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041600938t.jpg)

![[포토] 이혼소송 서울고법 출석하는 최태원 회장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041600658t.jpg)

![[포토]원내대책회의, '모두발언하는 홍익표 원내대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041600463t.jpg)

![[포토] 서울지법 향하는 이재명 더불어민주당 대표](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041600461t.jpg)

![[포토]당선자총회 참석한 진종오](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041600423t.jpg)

![[포토] 봄비 내리는 서울](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041501194t.jpg)

![[포토]가수 신인선 '3연속 버디 성공'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041500248t.jpg)

![[포토]보이넥스트도어, '상상했던 컴백'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041500150t.jpg)

![[포토] 영농지원 발대식 인사말하는 박형수 의원](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041500663t.jpg)

![[포토]제1회 STN·츄쿠츄배 나눔골프대회 성공](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041500251t.jpg)