| | 이데일리TV '직썰!IPO' 프로그램 이미지 |

|

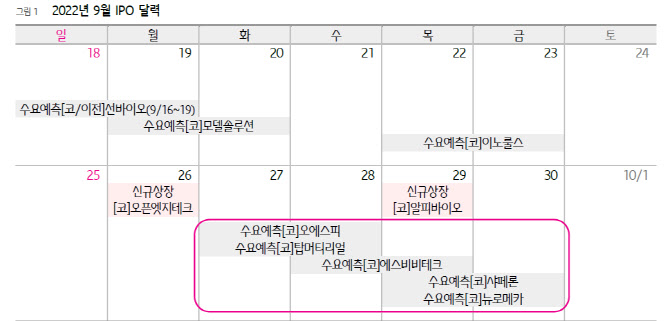

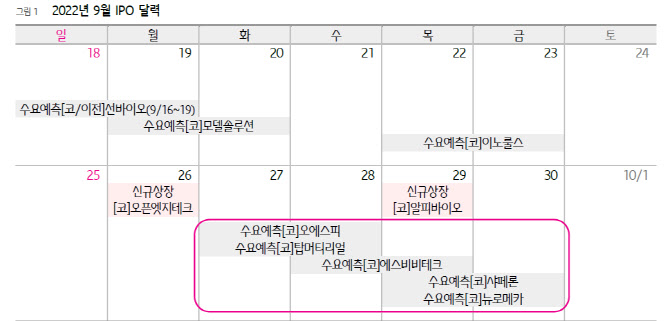

[이데일리TV 이지혜 기자] IPO(기업공개) 슈퍼위크의 막이 올랐다. 샤페론 등을 비롯해 5개 기업이 잇달아 수요예측에 나서면서 IPO 옥석가리기가 투자 성패를 좌우할 전망이다.

이데일리TV는 IPO 기업정보 프로그램인 ‘직썰!IPO’ 바이오기업 특집편을 오는 28일 수요일 오후 1시에 라이브로 진행한다.

이번 바이오 특집은 김중곤 NH투자증권 ECM본부 본부장이 출연해 면역 혁신신약개발 바이오기업인 샤페론에 대해 설명할 예정이다. 샤페론은 오는 29일~30일 양일간 기관투자자 대상 수요예측을 거쳐 10월 6~7일 일반청약을 진행한다. 상장주관사는 NH투자증권이다. 샤페론은 지난 2020년 당시 KB증권을 대표 주관사로 선정해 기술특례상장 요건을 충족하기 위한 기술성 평가심사를 진행했으나 고배를 마셨다. 이번이 두번째 도전이다.

| | 자료제공: 샤페론 |

|

다음 달 수요예측에 나서는 의료기기 개발사 플라즈맵을 비롯해 하반기 IPO에 나서는 바이오 기업에 대한 투자전략도 함께 제시한다.

증시 환경이 악화하면서 IPO에 나선 제약·바이오 기업들의 흥행 여부가 투자자들의 최대 관심사다. 바이오 신약 개발사 알피바이오에 이어 국내 1위 일반의약품 연질캡슐 기업인 선바이오가 최근 흥행에 성공하면서 바이오 기업이 침체된 IPO 시장의 분위기를 반전시킬 수 있을지 기대가 쏠린다.

실제 선바이오는 지난 23일 일반청약에서 186대 1이라는 세 자릿수 경쟁률을 기록했다. 앞선 기관 수요예측의 흥행 실패를 딛고 반전을 만들어냈다는 평가이다. 오는 29일 코스닥에 입성하는 알피바이오도 수요예측에 이어 일반청약 경쟁률이 1518.2대 1를 기록했다.

| | 자료제공: 흥국증권 리서치센터 |

|

얼어붙은 IPO 시장으로 인한 투자심리 악화는 지속적인 리스크이다. 최종경 연구위원은 “지난 5년 동안 특례상장기업들의 평균 공모 시가총액은 2000억원 정도였다는 점을 감안할 때 이번 코스닥 기술 평가 특례 상장에 나선 샤페론·플라즈맵 등의 시총 규모는 비싼 게 아니다”라며 “다만 올해 시장이 지난 5년간의 시장과 비교해 양호하지 않아 제대로 된 기업가치를 부여받을지는 따져봐야 한다”고 말했다.

샤페론과 플래즈맵의 희망공모가액 기준 시가총액 범위는 각각 약 1823억원~2268억원, 약 1724억원~1971억원이다.

![월드컵까지 따냈다...스포츠산업 '생태계 파괴자' 된 빈살만[글로벌스트롱맨]](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/11/PS23110500115t.jpg)

![[포토] 폭염 속 휴식취하는 건설 근로자](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/08/PS23080100718t.jpg)

![[포토]최은우 '선두가 보인다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041900548t.jpg)

![[포토] 통합방위 발언하는 서강석 송파구청장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041900809t.jpg)

![[포토]청년도약계좌 22일부터 가입신청](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041900757t.jpg)

![[포토] "의대 총장들 건의 수용한다"](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041900703t.jpg)

![[포토] 학생들과 기념촬영하는 이재명](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041900584t.jpg)

![[포토]김윤혜, 인형 그 자체](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041900148t.jpg)

![[포토] 고군택 '이번주 우승은 제가 하겠습니다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041900241t.jpg)

![[포토]유정복 인천시장 축사](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041800929t.jpg)

!['더 뉴 아이오닉5'…"디자인·편의성·승차감 다 좋아졌네"[타봤어요]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041900771t.jpg)

![[포토]송민교 '버디를 노려본다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042000015t.jpg)