[이데일리 김유성 기자] P2P(개인간거래) 금융에 비상등이 켜졌다. 오는 8월 정식 제도권 금융산업 진입을 앞두고 선두 부동산 P2P금융 업체들을 중심으로 대출 상환 연체율이 높아졌기 때문이다. 빌라·다세대 분양 시장이 얼면서 부동산 프로젝트파이낸싱(PF) 중심의 P2P금융 업체들이 직격탄을 맞고 있다는 분석이다.

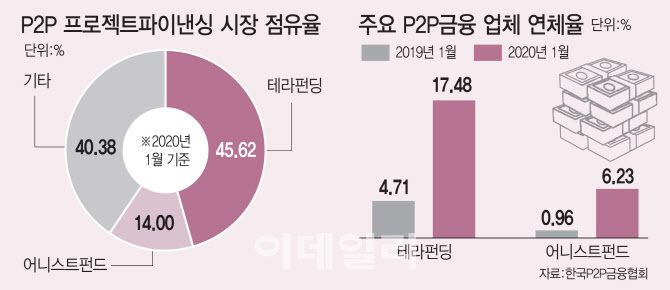

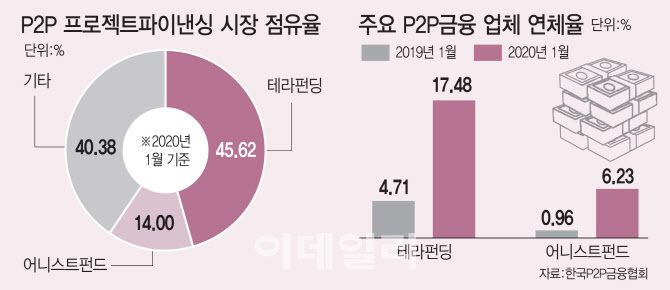

19일 한국P2P금융협회에 따르면 P2P 프로젝트파이낸싱 분야 1위 업체인 테라펀딩과 2위인 어니스트펀드의 연체율이 1년 사이 급등했다. 지난해 1월 연체율이 4.71%에 불과했던 테라펀드의 연체율은 17.48%까지 치솟았다. 어니스트펀드는 0.96%에서 6.23%로 상승했다.

P2P프로젝트 파이낸싱 시장 점유율의 절반 이상(1월 누적 PF 대출액 기준 테라펀딩 45.6%, 어니스트펀드 14%)을 차지하는 두 업체의 연체율 급등에 P2P금융업계도 잔뜩 긴장하는 분위기다.

| | [이데일리 이동훈 기자] |

|

물론 피플펀드(9.36%→7.35%)와 이지펀딩(2.26%→0.86%)처럼 연체율이 떨어진 경우도 있었지만, 썬핑딩의 경우 41.97%에서 77%로 연체율이 껑충 뛰었고, 비욘드펀드는 연체율이 38%에서 70.12%에 상승했다. 대출 잔액 중에서 원금이 30일 이상 지급되지 않고 있는 비율이 70%가 넘는다는 뜻이다.

이들 P2P금융 업체들은 투자자들을 모아 건축 규모 100억원 미만의 주택·상업 시설 건축주에 10%대 중금리 대출을 해주는 식으로 사업을 해왔다. 완공 후 주택이나 상가가 분양되면 건축주들은 대출금을 상환하고, 투자자들은 수익과 함께 원금을 돌려받았다. 고리의 사금융을 쓸 수밖에 없었던 건축주와 은행 이자 이상의 수익률을 기대하는 투자자들을 연결해 호평받았다.

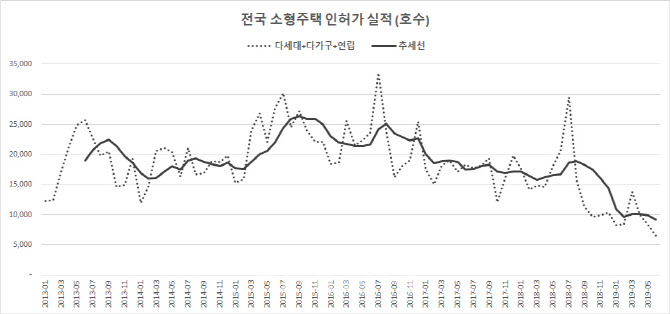

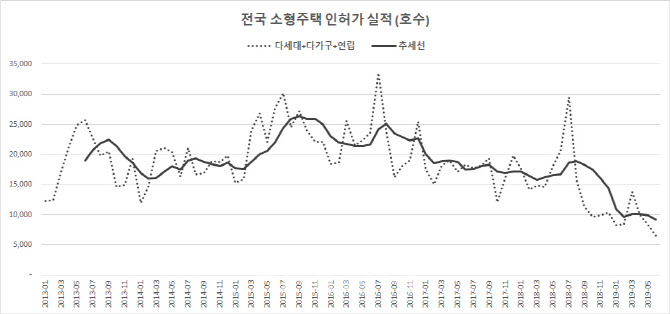

그러나 빌라·다세대주택·상가 분양 시장이 침체 국면에 접어들면서 P2P금융업체들의 프로젝트파이낸싱 사업도 줄줄이 차질을 빚게 됐다. 부동산 정보 전문 업체 직방의 함영진 빅데이터랩장은 “주택 경기를 살펴볼 수 있는 한 지표가 주택인허가 숫자인데, 이게 2015년 정점을 찍고 줄곧 떨어졌다”면서 “올해 초까지 이 분위기가 계속되고 있다”고 말했다. 이어 “분양이 어려워지다보니 건축주들의 대출 상환 여력도 떨어졌을 것”이라고 덧붙였다.

실제 빌라와 다세대주택 등의 허가 건수는 지난해 줄곧 감소했다. 국토부 통계자료에 따르면 지난해 10월 기준 빌라와 다세대주택 인허가 호수(다가구+다세대+연립)는 6958호로 전년 동월(9656호) 대비 27.9% 줄었다. 2017년 10월(1만2112호) 대비로는 절반 수준이다.

상업시설을 합친 다른 통계에서도 이런 경향은 두드러진다. 지난해 12월 기준 건축 인허가 면적(상업+주거)은 813만7742만㎡로 전년동월 대비 9.9% 감소했다. 2017년 12월과 비교해서는 31.2% 줄었다.

| | 자료 : 국토부 |

|

P2P금융 업계 관계자는 “그동안 P2P금융 시장은 프로젝트파이낸싱이나 주택담보대출 등 부동산 시장에 편중된 경향이 있어 왔다”면서 “다만 부동산 경기 하락에 따른 연체가 그전부터 우려돼왔던 부분인데 이제 현실이 된 것”이라고 말했다.

그나마 선두 P2P금융업체들은 연체율을 비교적 투명하게 공개하고 있어 상황이 나은 편이다. 이런 수치조차 아예 공개하지 않는 P2P금융업체들도 수두룩하다. 2019년 1월 기준으로 한국P2P금융협회에 등록된 P2P금융 업체 중 프로젝트파이낸싱에 투자한 업체는 20곳이지만, 연체율을 공개한 곳은 9곳에 지나지 않았다. 이중에서 올해 1월까지 살아남은 곳은 6곳에 불과하다. 깜깜이 투자라는 비판이 제기되는 이유다.

P2P금융업계 한 관계자는 “P2P금융에 대한 법제화 이후 연체율은 물론 부실율까지 의무적으로 공개해 옥석을 가릴 필요가 있다”고 지적했다.

![월드컵까지 따냈다...스포츠산업 '생태계 파괴자' 된 빈살만[글로벌스트롱맨]](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/11/PS23110500115t.jpg)

![[포토] 폭염 속 휴식취하는 건설 근로자](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/08/PS23080100718t.jpg)

![[포토]책의날 맞아 시민들에게 책 나눠주는 유인촌 문체부 장관](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042300692t.jpg)

![[포토] 안병우 축산경제 대표, 청정축산 환경대상 시상식](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042300549t.jpg)

![[포토] 하나로마트 창립 29주년 70% 세일](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042300533t.jpg)

![[포토]세계 책의 날 맞아 문체부, 국무회의에서 국무위원들에게 책 선물](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042300428t.jpg)

![[포토]국내최대 오트 함량을 담은 어메이징 오트](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042300304t.jpg)

![[포토]'원내대책회의 참석하는 윤재옥'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042300287t.jpg)

![[포토]안전을 향한 닻을 올리자](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042200782t.jpg)

![[포토]BMW그룹 코리아, 'BMW 그룹 R&D 센터 코리아' 개관](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042200677t.jpg)

![[포토] 중소기업 금융애로 점검 회의](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042200646t.jpg)

![[포토]최은우 '대회 2연패 달성'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042100415t.jpg)