|

낮은 이자비용→전셋값 상승→주택매입 증가→가계부채 증가

정부는 지난 24일 발표한 ‘가계부채 종합대책’ 자료에서 최근 가계부채 증가의 원인을 저금리 지속에 따른 주택 매입 수요 확대로 지목했다. 낮은 이자로 차입 비용이 감소한 반면 전셋값 상승으로 주거비는 상승하면서 임차가구의 주택매입 전환이 크게 늘었다고 분석했다.

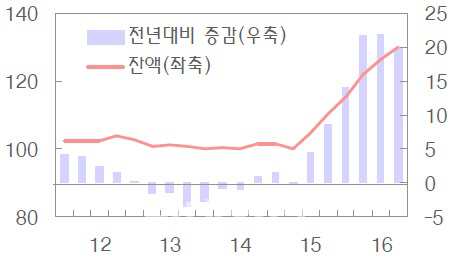

우리나라 가계부채는 지난 2015년 118조원, 2016년 139조원 등 최근 2년간 대폭 늘었다. 2007~2014년 연평균 증가액 60조원의 2배를 넘나드는 증가폭이다.

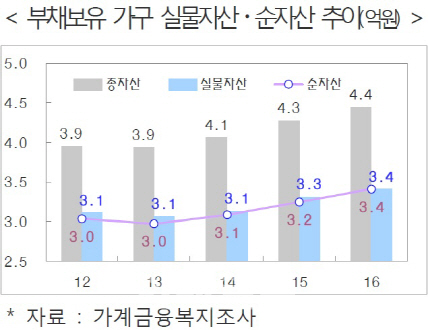

특히 주택담보대출 위주로 가계부채가 증가하면서 실물자산도 급증했다. 지난 2014년 3조1000억원에서 2016년 3조4000억원으로 10% 가까이 늘었다. 부동산 가격을 끌어올렸다는 뜻이다.

저금리가 지속된 여파로 차입비용은 줄었지만 전셋값이 꾸준히 오른 탓에 주택 매입수요는 확대됐다. 통계청의 가계금융복지조사에 따르면 지난 2015년 4월부터 2016년3월까지 전세를 살다 자가로 전환하면서 늘어난 가계부채 규모가 21조원에 달했다. 같은 기간 가계부채 총 증가분 125조원의 17%에 해당하는 수치다.

|

여기까지 보면 대출증가로 인한 집값 상승이 맞지만 이전 정부의 주택정책에 따른 시장 변화를 보면 해석이 달라진다.

앞서 2~3년 전 박근혜정부가 경기부양을 위해 주택시장 활성화 정책을 펼친 것이 집값 상승을 부추겼다는 분석이다. 정부는 2014년 9월 재건축 규제를 완화하고 청약제도를 간소화했다. 2015년 7월에는 분양가 상한제를 폐지했다. 당시 이같은 주택 관련 규제 완화로 가격상승 기대감이 커졌고 주택 거래 등 시장이 활성화했다는 것이 문재인정부의 판단이다.

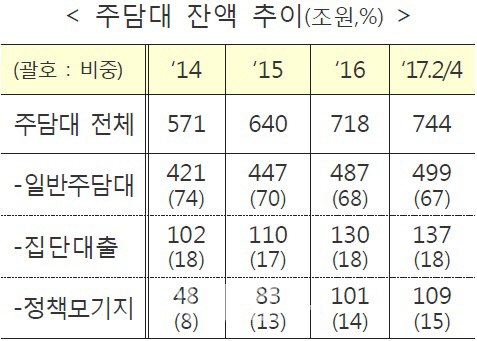

같은 기간 분양시장 수급여건이 개선되면서 집단대출 역시 크게 늘었다. 2014년까지 100조원 안팎에 머물던 집단대출 잔액은 2015년 110조원, 2016년 130조원을 찍고 지난 6월말에는 137조원을 기록했다.

뿐만 아니라 가계대출을 활용한 상가, 오피스텔 등 수익형 부동산 투자도 늘어났다. 상가 등 비(非)주택담보대출 잔액은 지난 2013년말 247조1000억원에서 올해 1분기말 329조9000억원으로 82조8000억원 증가한 것으로 추정된다.

인구 구조적으로는 적극 차입계층인 35~59세 인구가 2010년 이후 2000만명을 넘어설 만큼 늘어났고 노후 대비 자영업 진출, 60세 이상 임대주택 투자 등이 확대됐다.

우리나라 가계부채 1388조원 가운데 54%(744조원)는 주택담보대출이 차지하고 있다. 유형별로는 일반 주담대 501조원, 집단대출 137조원, 정책모기지 109조원이다.

한 부동산 전문가는 “주택시장의 과열을 막으려면 저금리 지속으로 시중에 넘치는 유동자금을 해결하는 것이 관건”이라고 지적했다.

|

![월드컵까지 따냈다...스포츠산업 '생태계 파괴자' 된 빈살만[글로벌스트롱맨]](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/11/PS23110500115t.jpg)

![[포토] 폭염 속 휴식취하는 건설 근로자](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/08/PS23080100718t.jpg)

![[포토]책의날 맞아 시민들에게 책 나눠주는 유인촌 문체부 장관](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042300692t.jpg)

![[포토] 안병우 축산경제 대표, 청정축산 환경대상 시상식](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042300549t.jpg)

![[포토] 하나로마트 창립 29주년 70% 세일](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042300533t.jpg)

![[포토]세계 책의 날 맞아 문체부, 국무회의에서 국무위원들에게 책 선물](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042300428t.jpg)

![[포토]국내최대 오트 함량을 담은 어메이징 오트](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042300304t.jpg)

![[포토]'원내대책회의 참석하는 윤재옥'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042300287t.jpg)

![[포토]안전을 향한 닻을 올리자](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042200782t.jpg)

![[포토]BMW그룹 코리아, 'BMW 그룹 R&D 센터 코리아' 개관](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042200677t.jpg)

![[포토] 중소기업 금융애로 점검 회의](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042200646t.jpg)

![[포토]최은우 '대회 2연패 달성'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042100415t.jpg)