|

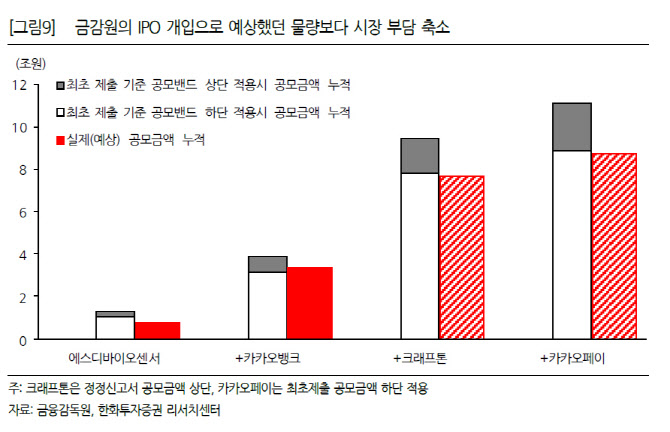

김수연 한화투자증권 연구원은 28일 보고서에서 “정책적인 조정에 의해 대형 IPO의 일정 연기와 공모규모 축소가 이뤄졌다”면서 “하반기 현대중공업, 롯데렌탈, 케이카, 엘지에너지솔루션, 넷마블네오 등 대형 IPO 등이 남아 있는데 당국의 이번 개입이 공모가 산정에 있어 너무 높은 밸류에이션을 부여하는 것을 방지하고 있어 주식시장에 악재로 여겨졌던 수급 부담은 완화될 것”이라고 분석했다.

통상 IPO의 활황은 시장의 고점에서 일어나는 경우가 많고 이때 상장하는 주식들은 멀티플을 높게 받으면서 시장에 들어온 후 기존 주식들과의 밸류에이션 갭을 줄였다. 시장에서 이뤄지는 과열의 조정 과정으로 여겨졌다.

김 연구원은 “이들 4개 기업이 처음 제시했던 공모액은 공모밴드 상단을 적용하면 11조1000억원, 공모밴드 하단을 적용하면 8조9000억원이었지만 실제 시장이 부담하게 될 금액은 이보다 작은 8조7000억 원 내외로 파악되고 기간적으로도 분산되고 있다”고 설명했다.

![월드컵까지 따냈다...스포츠산업 '생태계 파괴자' 된 빈살만[글로벌스트롱맨]](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/11/PS23110500115t.jpg)

![[포토] 폭염 속 휴식취하는 건설 근로자](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/08/PS23080100718t.jpg)

![[포토]홍진영 '첫 인사는 밝은 손인사'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041900530t.jpg)

![[포토] 통합방위 발언하는 서강석 송파구청장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041900809t.jpg)

![[포토]청년도약계좌 22일부터 가입신청](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041900757t.jpg)

![[포토] "의대 총장들 건의 수용한다"](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041900703t.jpg)

![[포토] 학생들과 기념촬영하는 이재명](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041900584t.jpg)

![[포토]김윤혜, 인형 그 자체](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041900148t.jpg)

![[포토] 고군택 '이번주 우승은 제가 하겠습니다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041900241t.jpg)

![[포토]유정복 인천시장 축사](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041800929t.jpg)

!['더 뉴 아이오닉5'…"디자인·편의성·승차감 다 좋아졌네"[타봤어요]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041900771t.jpg)

![[포토]이준이 '시원하게 날린다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24041900547t.jpg)