[이데일리 하상렬 기자] 연초 은행권 대출 심사는 정부의 부동산 규제 완화와 금융기관 간 경쟁 심화 등 영향으로 가계·기업 가리지 않고 완화될 전망이다. 반면 비은행권(제2금융권) 대출은 모든 업권에서 문턱이 높아질 것으로 예상됐다.

| | 사진=연합뉴스 |

|

한국은행이 18일 발간한 ‘금융기관 대출행태서베이 결과’에 따르면 은행, 신용카드회사 등 총 204곳의 국내 금융기관 여신업무 총괄담당 책임자들은 국내은행 대출태도가 기업, 가계 가리지 않고 모두 완화될 것으로 전망했다. 이번 조사는 지난해 11월15일부터 지난달 9일까지 진행했다.

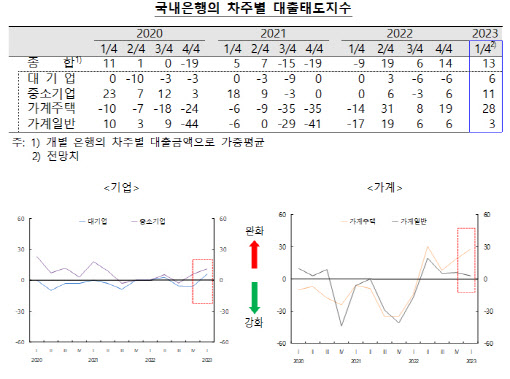

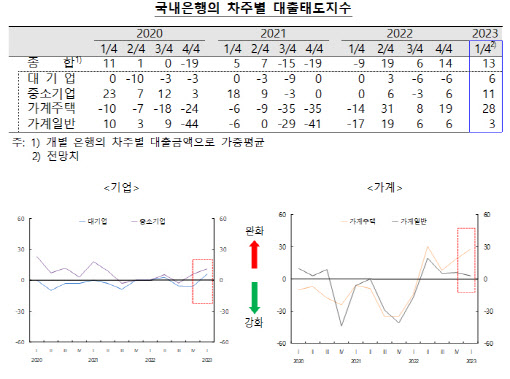

은행의 대출태도지수는 올해 1분기 13을 기록해 지난해 2(19)·3(6)·4분기(14)에 이어 4개 분기 연속 플러스 흐름을 이어갔다. 지수가 플러스로 상승하면 은행권의 대출 태도가 완화돼 대출 영업을 확대한다는 의미다. 특히 가계주택과 일반 대출에 대한 태도지수가 각각 28, 3을 기록해 4개 분기 연속 플러스 흐름을 유지했다. 기획재정부가 지난달 ‘규제지역 다주택자 주택담보대출 금지규제 해제 및 LTV 상한 30% 적용’ 등을 비롯한 대출 규제 완화 방안을 발표하면서 이 같은 흐름이 이어졌다.

기업에 대한 대출태도도 예대율(예수금 대비 대출금) 규제 등 완화에 따른 대출 여력, 금융기관 간 경쟁 심화 등으로 완화될 것으로 예상됐다. 대기업, 중소기업에 대한 대출태도지수는 각각 6, 11을 기록했다. 대기업의 경우 지난해 4분기 -6을 기록해 마이너스였지만, 플러스 흐름으로 돌아섰다. 중소기업도 지난해 4분기 6을 기록한 것에 비해 완화된 모습을 보였다.

| | 자료=한국은행 |

|

올해 1분기 중 대출 수요는 기업대출의 경우 증가세, 가계의 경우 감소세를 지속할 전망이다. 기업 대출수요는 대내외 경기 둔화 우려에 따른 유동성 확보 수요 증대, 회사채시장을 통한 자금조달 여건 악화 등으로 대기업과 중소기업 모두 증가세를 유지할 것으로 보인다. 회사채 신용 스프레드(3년만기 AA-등급의 회사채 금리와 3년물 국고채 금리간 차이)는 작년말 128bp(1bp=0.01%포인트)로 전년말(61bp)보다 크게 확대되며 회사채 시장이 위축됐다.

반면, 가계 대출수요는 주택시장 부진, 대출금리 상승 등 영향으로 주택자금과 일반자금 수요 모두 감소세를 지속할 전망이다. 전국 주택 매매거래량은 2021년 1월 약 9만호에서 지난해 11월 약 3만호로 감소하며 2013년 1월 2만7000호 이후 최저치를 기록했다.

1분기중 신용위험은 가계와 기업 모두 높아질 것으로 예상된다. 기업 신용위험은 대출금리 상승으로 인한 이자부담 가중으로 증가세가 지속될 전망이다. 특히 중소기업의 경우 수익성 악화와 채무 상환 능력 저하 등으로 신용위험이 높아질 수 있다. 가계 신용위험도 일부 취약차주의 재무건전성 저하, 대출금리 상승에 따른 이자부담 증대 등으로 채무상환 부담이 높아질 것으로 보인다.

국내은행의 신용위험지수는 올 1분기 45를 나타냈다. 2021년 내내 10 안팎을 움직이다가 지난해 2분기 26, 3분기 31로 꾸준히 올랐고, 지난해 4분기 41에 이어 40대를 유지했다. 차주별로 보면 대기업의 신용위험지수는 25, 중소기업과 가계는 각각 42, 44를 나타냈다.

| | 자료=한국은행 |

|

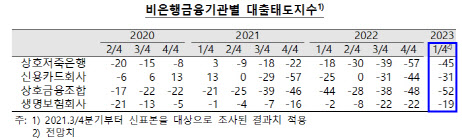

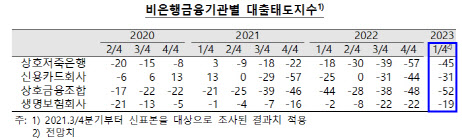

상호저축은행 등 비은행 금융기관의 대출태도는 모든 업권에서 깐깐해질 전망이다. 상호저축은행 대출태도지수는 올 1분기 -45를 기록해 2021년 2분기 이후 6개 분기 연속 마이너스를 기록했다. 상호금융조합와 신용카드회사, 생명보험회사 역시 각각 -52, -31, -19를 기록하며 내림세를 이어갔다.

대내외 경제여건의 불확실성 확대와 총부채원리금상환비율(DSR) 규제대상을 기존 2억원 초과에서 1억원 초과 차주로 확대하는 등 금융당국의 거시건전성 관리 강화 노력, 기준금리 상승에 따른 차주의 상환부담 증대, 대출건전성 관리 등 요인이 더해진 영향이다.

![월드컵까지 따냈다...스포츠산업 '생태계 파괴자' 된 빈살만[글로벌스트롱맨]](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/11/PS23110500115t.jpg)

![[포토] 폭염 속 휴식취하는 건설 근로자](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/08/PS23080100718t.jpg)

![[포토]책의날 맞아 시민들에게 책 나눠주는 유인촌 문체부 장관](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042300692t.jpg)

![[포토] 안병우 축산경제 대표, 청정축산 환경대상 시상식](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042300549t.jpg)

![[포토] 하나로마트 창립 29주년 70% 세일](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042300533t.jpg)

![[포토]세계 책의 날 맞아 문체부, 국무회의에서 국무위원들에게 책 선물](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042300428t.jpg)

![[포토]국내최대 오트 함량을 담은 어메이징 오트](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042300304t.jpg)

![[포토]'원내대책회의 참석하는 윤재옥'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042300287t.jpg)

![[포토]안전을 향한 닻을 올리자](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042200782t.jpg)

![[포토]BMW그룹 코리아, 'BMW 그룹 R&D 센터 코리아' 개관](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042200677t.jpg)

![[포토] 중소기업 금융애로 점검 회의](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042200646t.jpg)

![[포토]최은우 '대회 2연패 달성'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042100415t.jpg)