다만 본입찰에 참여한 경쟁사들의 인수 의지 또한 만만치 않은 상황에서 최종 인수까지 성공할 수 있을지는 미지수다. 신세계가 지난해 이베이 인수에 따른 유동성 확보에 나선 상황에서 최종적으로 어느정도의 금액을 베팅할 지도 관건이다.

|

여의도 IFC를 보유한 캐나다계 자산운용사인 브룩필드자산운용이 이날 실시한 본입찰에는 신세계-이지스자산운용 컨소시엄과 △미래에셋맵스리츠 △ARA코리아자산운용 △마스턴투자운용·NH투자증권 컨소시엄 △코람코자산운용 △마이다스에셋자산운용 등 원매자들 대부분이 참여한 것으로 전해진다.

시장에서는 IFC 인수전에 신세계가 참여한 것을 두고 다양한 분석을 내놓고 있다. 현재 가장 유력하게 꼽히는 이유로는 전략적투자자(SI)로 인수 자금을 투입하고 향후 IFC 빌딩의 중장기 플랜에 나설 것이라는 관측이 나온다.

신세계는 신세계프라퍼티를 통해 지난해 옛 르네상스호텔 부지인 강남 역삼역 부근에 센터필드를 소유한 이지스자산운용의 펀드 지분 25%를 3600억원에 사들인 바 있다. 이보다 앞선 2017년에도 코엑스몰 인수에 성공하며 코엑스 스타필드로 재개장하기도 했다. 신세계가 인수전에 끝까지 참여한다면 여의도 IFC 투자도 유사한 방식이 될 것이라는 관측이 나온다.

|

관심은 신세계가 IFC 인수전에 어느정도의 금액을 넣을 지에 쏠린다. 앞서 브룩필드자산운용은 2016년 4월 IFC빌딩을 2조5500억원에 매입했다. 총 인수대금 가운데 1조8050억원을 인수금융으로 조달했다. 선순위 대출 1조6000억원과 중순위 대출 2050억원으로 구성됐다. 현재 감정가는 3조5000억원에 달한다.

현재 업계 안팎에서 추산하는 IFC 빌딩의 매각가는 4조원을 훌쩍 넘어선 상황이다. 다른 원매자들과의 경쟁에서 이기기 위해서는 해당 수준의 금액 구간을 감안해야 한다는 의미다. 업계에 따르면 본입찰에 뛰어든 경쟁자들도 신세계만큼 인수 의지가 강한 것으로 알려졌다.

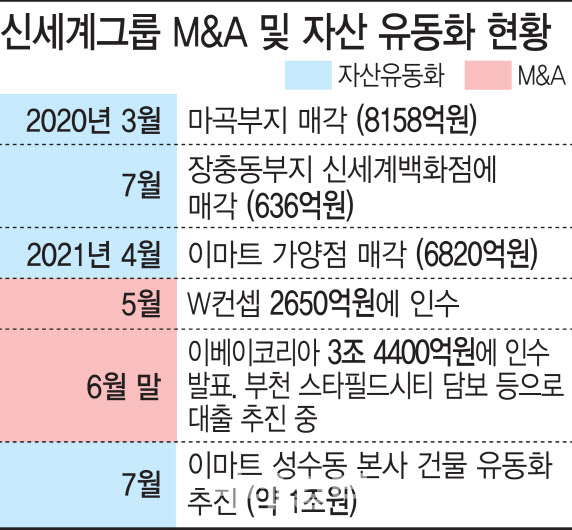

다만 해당 자금마련이 SSG닷컴 인프라 확대와 이베이코리아 인수를 위한 유동성 확보 차원에서 이뤄졌다는 점을 감안하면 남은 유동성이 넉넉한 상황은 아닐 것이라는 게 업계 관측이다. 선순위로 쓰기로 했던 유동성 활용 이후 남은 여유자금을 IFC 인수전에 넣을 것이라는 전망이 나오는 이유도 이 때문이다.

![월드컵까지 따냈다...스포츠산업 '생태계 파괴자' 된 빈살만[글로벌스트롱맨]](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/11/PS23110500115t.jpg)

![[포토] 폭염 속 휴식취하는 건설 근로자](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/08/PS23080100718t.jpg)

![[포토]강채연 '상큼 미소 브이'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042500466t.jpg)

![[포토]2024 이데일리 금융투자대상 금융투자 부분 수상자들](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042501046t.jpg)

![[포토]'서울외신기자클럽 기자간담회 참석하는 이준석 대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042500759t.jpg)

![[포토]쾌적한 비행을 위해 봄맞이 세척](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042500578t.jpg)

![[포토] '법의 날' 축사하는 이종석 헌법재판소장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042500502t.jpg)

![[포토]'기자회견 기다리는 황운하'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042500358t.jpg)

![[포토]정책조정회의, '모두발언하는 홍익표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042500272t.jpg)

![[포토]이주호 사회부총리, 40개 의대 총장 간담회…"학생·교수 복귀 총력"](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042400781t.jpg)

![[포토] '인구감소 시대의 부동산 정책 및 시장 영향'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042400618t.jpg)

![[포토]박단유 '떨어져라 버디 퍼트'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042500504t.jpg)