최근 몇 년 새 집값이 급등하면서 증여와 상속에 대한 관심이 덩달아 높아지고 있다. 서울을 중심으로 10억원을 넘는 아파트들이 늘어남에 따라 아파트 한 채만 가진 가구까지도 상속세 부담을 피할 수 없게 된 영향이다.

|

증여세와 상속세는 무상 이전되는 재산에 부과하는 세금의 일종으로, 증여는 생전(生前), 상속은 사후(死後)에 이뤄진다.

우병탁 신한은행 부동산투자자문센터 팀장(세무사 시험 합격자)은 “증여는 내가 시점을 선택해 결정할 수 있지만, 상속은 그렇지 않은 만큼 각자의 상황에 맞춰 절세 계획을 세울 필요가 있다”고 말했다.

계획을 수립하기에 앞서 먼저 따져봐야 할 사항은 ‘재산 규모’와 ‘가족 구성’이다. 재산 규모와 배우자·자녀 유무 등에 따라 상속 재산에서 공제받을 수 있는 액수가 달라지기 때문이다.

우 팀장에 따르면 일반적으로 배우자와 자녀가 공동 상속할 경우 상속세를 부담하지 않고 상속받을 수 있는 재산의 크기는 10억원이다. 자녀가 없는 상황에서 배우자가 단독상속할 때는 통상 7억원, 배우자가 없는 상황에서 자녀들만 상속할 때는 5억원까지 상속세를 내지 않을 수 있다.

상속공제에는 기초공제(2억원)와 성인 자녀 1인당 5000만원 등에 해당하는 인적공제가 있는데, 기초공제와 인적공제를 합한 금액과 일괄공제(5억원) 중 큰 금액을 공제한다. 이때 상속자 자녀가 많거나 장애인 자녀가 있는 경우 등이 아니면 대부분 5억원의 일괄공제를 받게 된다.

배우자는 상속액이 5억원 미만일 때 5억원, 상속액이 5억원 이상일 때 실제 상속받는 재산 크기에 따라 최대 30억원 한도 내에서 배우자 공제를 받을 수 있다. 이외에도 부모를 장기간 봉양했을 때 적용하는 동거주택상속공제 등 각종 공제가 있다.

|

세무 업계에서는 이를 종합해봤을 때 배우자와 자녀가 모두 있음에도 총 재산가액이 10억원을 넘지 않을 경우에는 무리해서 사전증여하지 않는 게 나을 수 있다고 본다. 불필요한 증여세가 발생할 수 있어서다. 미리 납부한 증여세는 추후 상속 발생 시 상속세를 내지 않는 것으로 판명 나더라도 돌려주지 않는다.

증여세의 경우 성인 자녀는 1인당 5000만원, 미성년 자녀는 1인당 2000만원을 공제해준다. 배우자 공제액은 6억원까지다. 증여세는 10년 단위로 합산 과세한다.

우 팀장은 “기초공제, 기타 인적공제, 금융재산상속공제 등 다양한 공제항목을 이용하면 상당액이 공제되므로 상속재산 규모가 크지 않으면 굳이 절세플랜을 마련할 이유가 없다”며 “오히려 사전증여하는 것이 세 부담 측면에서 불리할 수 있다”고 말했다.

반면 재산가액이 10억원을 넘거나, 추후 10억원을 넘을 것으로 예상된다면 증여를 고려해보라는 조언이 나온다.

우 팀장은 “증여 후 10년 안에 상속 발생 시 사전증여한 재산을 상속재산에 가산하지만, 이때 납부한 증여세는 전액 공제하고 가산액도 상속개시일이 아닌 증여 시점을 기준으로 하기 때문에 향후 자산가치 상승이 예상되는 재산부터 증여하면 증여세, 상속세 부담을 모두 줄일 수 있다”고 말했다.

그러면서 “현재는 아니더라도 장기적으로 재산이 10억원을 넘을 것으로 예상된다면 증여하는 게 유리할 수 있다”며 “만약 배우자 없이 자녀만 있다면 5억원 이상부터, 자녀 없이 배우자만 있다면 7억원 이상부터 증여를 생각해볼 필요가 있다”고 덧붙였다.

상황 따라 달라질 수 있어 개별 조건 따져봐야

|

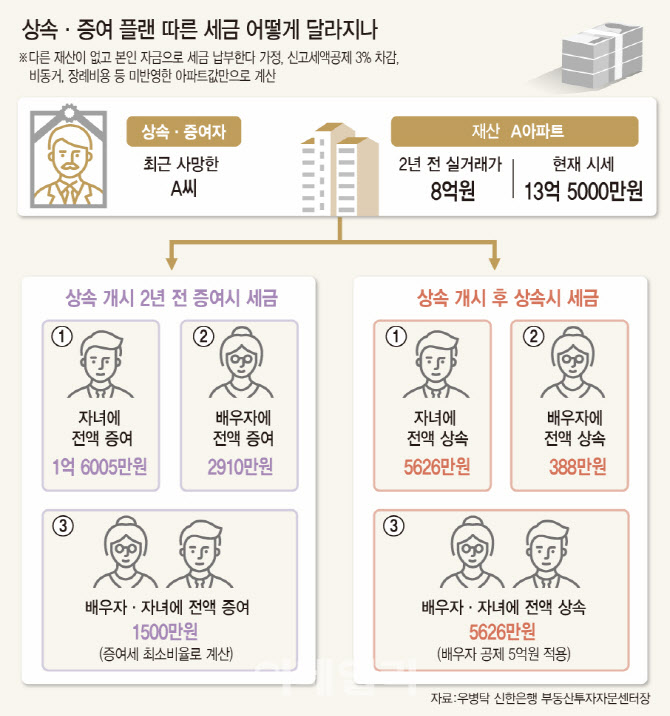

배우자상속공제 5억원을 적용해 배우자와 자녀에게 나눠 상속한다면 상속세는 총 5626만원이다. 자녀에게 전부 상속하더라도 배우자가 있다면 배우자상속공제 5억원이 기본 적용되기 때문에 상속세는 마찬가지로 5626만원이다.

반면 이 아파트가 8억원에 거래되던 2년 전 배우자에게 전부 사전증여했다면 증여세는 2910만원이다. 증여세가 최소가 되는 비율로 배우자와 자녀에게 나눠 증여했을 때의 증여세는 1500만원으로 낮아지지만 자녀에게 전부 증여했을 경우 증여세는 1억6005만원으로 높아진다.

총 재산가액이 10억원이 넘고 배우자와 자녀가 모두 있더라도 세 부담 측면에선 배우자에게 전부 상속하는 게 가장 유리하고, 자녀에게 전부 사전증여하는 게 가장 불리한 셈이다.

우 팀장은 “A 아파트의 사례는 배우자에게 전부 상속하는 게 증여보다 더 유리한 것으로 계산됐다”며 “하지만 보통 재산을 분할하는 경우가 많고, 그럴 때는 배우자와 자녀가 나눠 상속하거나 자녀가 전부 상속하는 경우보다 미리 배우자와 자녀에게 나눠 증여한 게 유리한 만큼, 각자의 상황에 맞게 계획을 준비해야 한다”고 강조했다.

상속세 개편과 별개로 사전 준비는 해둬야

나아가 최근 상속세 제도 개편이 추진되고 있다는 점도 절세 계획 수립 과정에서 고려해봐야 할 부분이다. 다만 전문가들은 상속세 개편과는 별개로 미리 절세전략을 준비하는 것이 현명하다고 조언했다.

우 팀장은 “상속세 개편이 지금 논의되더라도 실제 개편까지 얼마의 시간이 걸릴지, 혹은 바뀌지 않을지 알 수 없기에 지금 상태에서 준비가 필요한 사람들은 미리 해두는 게 현명한 판단일 것”이라고 말했다. 그러면서 “자녀가 아직 어린 신혼부부 등이라도 자산 형성 플랜에 맞춰 10년 단위로 절세 방안을 준비해두는 게 좋다”고 말했다.

![[포토]박지영,핀을 향하여](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100110t.jpg)

![[포토] '트릭 오어 트릿' 진행하는 바이든 대통령 부부](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103102211t.jpg)

![[포토] 송민혁 '이글 2개, 버디7개 잡은 날'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100152t.jpg)

![[포토]치솟던 배춧값 대폭 하락…"물량 충분해"](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101370t.jpg)

![[포토]삼성전자 반도체 영업익 4조](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101369t.jpg)

![[포토]하모니카 연주가 이윤석의 연주](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101230t.jpg)

![[포토]민통선 주민들 트랙터 시위](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101122t.jpg)

![[포토] 서울시예산안 설명하는 오세훈 시장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100890t.jpg)

![[포토] 벤틀리모터스코리아, '더 뉴 컨티넨탈 GT 스피드' 공개](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100418t.jpg)

![[포토] 2024 서울 문화원 엑스포](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103001770t.jpg)

![[포토]이선영,귀여운 브이](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100175t.jpg)

![[단독]대출 74%가 담보·보증대출…위험 피하는 은행](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100154b.jpg)

![퍼렇게 질린 뉴욕증시, 나스닥 2.8%↓…‘MS·메타 과도한 AI투자?[월스트리트in]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100322b.jpg)