|

저금리 기조가 장기화하면서 개인연금보험 수익률이 곤두박질치고 있다. 과거 보험사가 제시한 수익률 및 예상 연금액만 믿고 연금보험에 가입했던 가입자들이 쥐꼬리 수익률에 등을 돌리고 있는 데다 보험사들도 저축성보험보다는 보장성보험에 치중하면서 노후준비를 위한 개인연금보험 시장이 위축되는 것 아니냐는 우려가 나온다. 그동안 보험업계가 상품에 대한 정확한 설명보다는 ‘복리의 마법’, 세제혜택 등 장점만 강조해 온 탓에 불완전판매 논란이 이어질 수 있다는 지적도 나온다.

전문가들은 보험사가 가입 당시 제시하는 예상연금액은 실제 받게 되는 연금액이 아닌 최상의 시나리오임을 알아야 한다며 특히 물가상승률까지 반영한 실질수익률을 고려하면 연금보험에 대한 지나친 낙관론은 경계해야 한다고 조언한다.

연금저축상품 100조 시대…연말정산용 전락하나

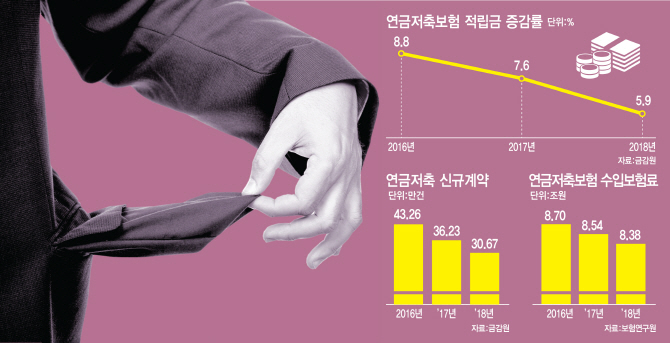

19일 금융감독원 및 보험업계에 따르면 작년 말 기준 연금저축상품 총 적립금은 보험 100조5000억원, 신탁 17조2000억원, 펀드 12조1000억원 등 총 135조2000억원으로 보험 비중이 74%를 차지한다.

개인연금은 납입기간 세제혜택 여부에 따라 연금저축(연금저축신탁, 연금저축펀드, 연금저축보험)과 일반 연금보험으로 구분된다. 연금저축보험은 보험료 납입액 중 연간 최대 400만원에 대해 세액공제를 받을 수 있는 대신 연금을 받을 때 연금소득세(3.3~5.5%)를 내야 한다. 세액공제는 총급여 5500만원 이하 근로자는 16.5%, 5500만원 이상 근로자는 13.2%의 공제혜택이 있다. 매년 1800만원까지 납입할 수 있다. 다만 가입기간이 5년 이상이고 만 55세 이후 10년 이상의 기간으로 나눠 연금을 받아야 한다. 반면 일반 연금보험은 보험료를 납입하는 동안 세제혜택이 없는 대신 10년 이상 유지 시 보험차익에 대한 이자소득세 15.4%를 면제받을 수 있다. 연금저축은 은행, 금융투자, 보험 등 모든 금융회사에서 가입할 수 있지만 일반 연금보험은 생명보험회사에서만 판매한다.

하지만 가입자의 납입액 규모가 계약당 평균 연 235만원 수준인 데다 수익률도 기대에 못 미치면서 계약당 연금 수령액이 월평균 26만원에 그치고 있다. 이는 용돈으로 쓰기에도 빠듯한 수준으로 연금저축보험이 노후준비보다는 연말정산용으로 전락했다는 지적이 나오는 이유다.

복리의 함정, 금리하락에 예상수익률 급감

시장금리 대비 높은 공시이율과 최저보증이율(보험회사가 지급하기로 약속한 최저 금리), 복리효과 등에도 연금보험의 수익률이 저조한 이유는 뭘까.

연금보험에 적용되는 연금공시이율은 보험회사의 운용자산이익률과 외부 지표금리 등에 따라 매월 변동된다. 이 공시이율은 은행의 예·적금 금리보다 높은 게 일반적이지만 보험은 보험료에서 사업비를 제하고 적립된 순보험료에 공시이율이 적용되기 때문에 체감 수익률은 훨씬 낮다.

초기에 -30~-50% 수익률로 시작하다보니 중단기 수익률도 낮다. 2013년 4월에 판매하기 시작한 삼성생명 연금저축골드연금보험의 판매 이후 연평균 수익률은 0.39%, 교보생명(연금저축교보First연금보험)과 한화생명(연금저축하이드림연금보험)은 각각 0.56%, 0.65%에 그쳤다. 6년간 누적수익률이 2~4%대에 그치는 셈이다. 이 상품 가입자들이 실제 연금을 수령할 때도 가입 당시 보험사가 제시한 예상 연금액과 차이가 클 것이라는 게 전문가들의 분석이다. 금리 하락세가 지속되면서 공시이율이 계속 낮아지고 있기 때문이다. 실제 2013년 4월 삼성·교보·한화생명의 연금저축 공시이율은 3.82~3.9%였지만 이달 공시이율은 2.21~2.3%로 낮아졌다. 적용이율의 복리효과를 고려할 때 수익률 감소 폭도 클수 밖에 없다.

문제는 보험사가 연금보험 판매시 사업비 공제나 공시이율 변동 위험 등에 대한 설명은 소홀히 한 채 수익률이나 예상 연금액 등을 극대화해 고객에게 제공한다는 점이다. 연금보험 수익률에 대한 불만이 커지는 이유다.

연금보험의 장점 중 하나인 세제혜택과 관련해서도 가입자들이 보험 해지 시 받을 수 있는 불이익에 대해서 제대로 인지하지 못하는 경우가 많다는 지적이다. 연금저축보험의 경우 매년 세액공제를 받을 수 있지만 조기에 해지하면 그동안 세액공제 받은 금액을 다시 추징당한다.

한 보험업계 관계자는 “연금보험 분쟁이 발생하는 이유는 사업비 공제로 마이너스 수익률에서 시작하는 것이나 공시이율 변동 위험, 해지시 세금 추징 등의 내용을 보험 소비자에게 제대로 알리지 않기 때문”이라며 “이는 결국 연금보험은 물론 보험사에 대한 불신을 키울 것”이라고 지적했다.

![[포토] 소방 "포스코 포항제철소서 큰 불 신고"](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111000360t.jpg)

![[포토] 이대한 '2024시즌 대미를 장식하며 동료들과 함께'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111000314t.jpg)

![[포토]의협 대의원총회 참석하는 임현택 회장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111000295t.jpg)

![[포토]잠시 쉬어가는 서울야외도서관](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111000281t.jpg)

![[포토]‘코리아세일페스타’ 개막…숙박·놀이공원·학습지 등 신규 참여](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111000259t.jpg)

![[포토]정부, ‘비위 혐의 다수 발견’ 이기흥 체육회장 등 경찰 수사 의뢰](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111000227t.jpg)

![[포토]수능대박을 위해](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111000202t.jpg)

![[포토]가을의 추억](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24111000165t.jpg)

![[포토]이보미,오랜만에 쉽지않네](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110900387t.jpg)

![[포토] 이대한 '오늘 홀인원 한 볼입니다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110900174t.jpg)

![[포토] 이대한 '2024시즌 대미를 장식하며 동료들과 함께'](https://spnimage.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24111000314h.jpg)

![트럼프 전용기 옆자리 그녀…유리천장 깨고 오른팔 등극[파워人스토리]](https://image.edaily.co.kr/images/vision/files/NP/S/2024/11/PS24111000432b.jpg)