[이데일리 양희동 신민준 기자] 사모펀드(PEF) 모건스탠리 프라이빗에쿼티(모건스탠리 PE)가 보쌈·부대찌개로 유명한 외식 프랜차이즈 ‘놀부’의 매각에 나섰다. 모건스탠리PE는 10년 전 놀부를 약 1200억원에 인수하며 외식 프랜차이즈 인수합병(M&A)의 신호탄을 쐈다. 그러나 놀부는 이후 사업 부진으로 인한 적자 누적과 코로나19 사태 여파 등으로 경영 상황이 자본잠식 수준으로 악화됐다. 이에 모건스탠리PE는 투자금을 간신히 회수하는 사실상 ‘손절’ 수준의 금액에서 매각을 추진하고 있지만, 인수 측과의 이견으로 난항을 겪으며 최종 합의에 이르지 못하고 있다.

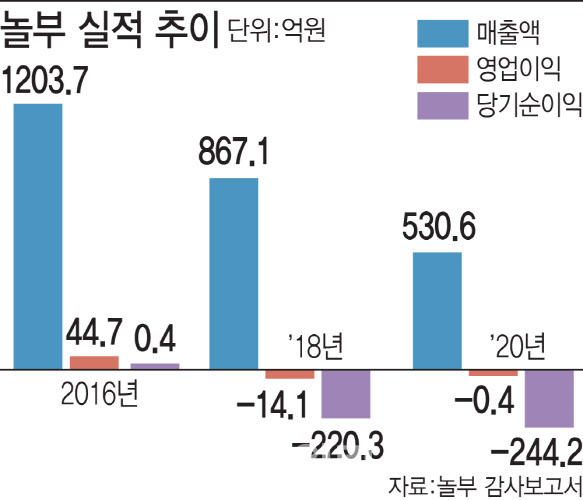

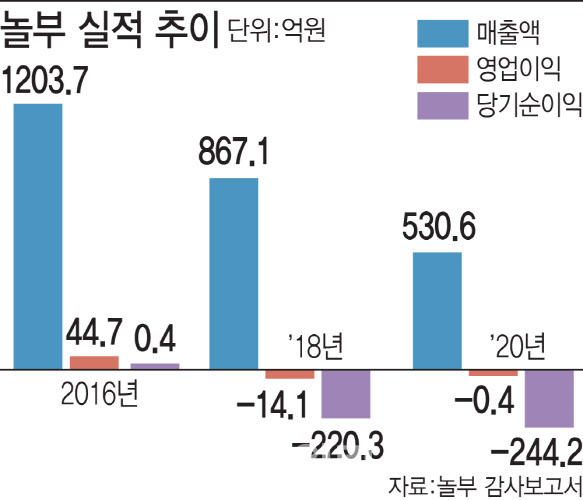

| | [그래픽=이데일리 이미나 기자] |

|

28일 투자은행(IB)업계에 따르면 모건스탠리PE는 삼천리ENG 외식사업부(SL&C)와 놀부 매각을 논의하고 있다. 놀부는 2011년 11월 모건스탠리PE가 인수할 당시 700여개 매장을 운영하는 국내 최대 한식 프랜차이즈로 2010년 기준 매출액 1113억원, 영업이익 80억원의 알짜 기업으로 평가받았다. 이에 모건스탠리PE는 당시 놀부의 가치를 상각전영업이익(EBITDA) 150억원을 기준으로 기업가치 대비 상각전영업이익(EV/EBITDA) 8배 수준으로 평가해 1114억원에 사들였다. 그만큼 놀부의 성장성을 높게 봤다는 얘기다.

놀부 인수 직후부터 모건스탠리PE는 매출 확대를 위한 다채널 전략에 주력했다. 이에 주력인 보쌈과 부대찌개 외에 갈비, 설렁탕, 분식, 커피, 찜닭, 통닭 등 문어발식으로 브랜드를 늘려갔고, 현재는 16개까지 확대한 상태다. 그러나 2015년 메르스 사태와 2020년 코로나19 사태 등을 겪으며 실적 부진이 심화했고, 2016년 1200억원을 웃돌던 매출은 2020년엔 절반 이하인 530억원 수준까지 추락했다. 또 당기순이익도 2017년 이후 4년 연속 적자를 기록하며 자본잠식 수준까지 경영이 악화됐다.

모건스탠리PE는 2017년부터 지속적으로 놀부 매각을 추진했지만 계속되는 기업 가치 하락으로 엑시트(Exit·자금 회수) 기회를 잡지 못해왔다. 그러나 SL&C가 코로나19 상황에서도 브랜드 신규 론칭과 사업 확대를 추진하고 있는 상황에서, 놀부에 관심을 보이면서 매각 논의가 급물살을 탄 것으로 전해진다.

SL&C는

삼천리(004690)가 지난 2008년 중식 브랜드인 ‘차이(Chai)797’를 인수하며 설립됐고, 이후 같은 그룹 계열사인 삼천리ENG가 2012년 지분 100%를 사들이며 흡수합병했다. 삼천리그룹 오너 3세인 이은선 전무가 이끌고 있는 SL&C는 코로나19 상황에서도 지난해엔 한식 브랜드인 ‘서리재’, 올해는 홍콩 음식 브랜드 ‘호우섬’까지 내놓으며 사업 영역을 확대하고 있다. 또 주력 브랜드인 차이797은 지난 8월에 34호점을 새로 열며 시장을 넓혀가고 있다. 이로 인해 매출도 2015년 106억원에서 2020년 314억원으로 5년새 3배 가까이 늘어났다. SL&C는 현재 중국에 선보인 ‘한가득삼계탕’과 또 다른 한식 브랜드 ‘정육점’ 등을 포함해 8개 브랜드를 운영하고 있다.

하지만 놀부의 매각 가격을 두고 양측의 협상은 난항을 겪고 있는 것으로 알려졌다.

모건스탠리PE가 인수할 당시의 기업가치 대비 상각전영업이익(EV/EBITDA) 8배 그대로 적용하더라도 놀부의 기업가치는 400억~500억원선에 그친다. 이는 모건스탠리PE가 인수 가격으로 지불한 1114억원의 절반에도 못 미치는 수준이다. 이로 인해 양측 적정 매각 가격을 두고 줄다리기를 벌이고 있는 것으로 파악된다.

놀부 매각 상황에 정통한 IB업계 관계자는 “모건스탠리PE가 인수가보다 현저히 낮은 가격에 넘기는 ‘손절’ 수준이 되더라도 엑시트 의지가 강한 것으로 안다”며 “설령 400억~500억원 수준에서 매각이 이뤄지더라도 순투자금 정도는 회수할 수 있을 것”이라고 말했다.

놀부 측은 이에 대해 “사실 무근”이란 짧은 답변으로 매각 추진 사실을 부인했다. 또 삼천리 측은 “놀부 인수를 검토한 사실이 없다”고 입장을 밝혔다.

| | 놀부가 현재 운영 중인 16개 브랜드. (자료=놀부) |

|

![[포토]현세린,정확한 임팩트](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100215t.jpg)

![[포토] '트릭 오어 트릿' 진행하는 바이든 대통령 부부](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103102211t.jpg)

![[포토] 송민혁 '이글 2개, 버디7개 잡은 날'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100152t.jpg)

![[포토]치솟던 배춧값 대폭 하락…"물량 충분해"](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101370t.jpg)

![[포토]삼성전자 반도체 영업익 4조](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101369t.jpg)

![[포토]하모니카 연주가 이윤석의 연주](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101230t.jpg)

![[포토]민통선 주민들 트랙터 시위](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101122t.jpg)

![[포토] 서울시예산안 설명하는 오세훈 시장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100890t.jpg)

![[포토] 벤틀리모터스코리아, '더 뉴 컨티넨탈 GT 스피드' 공개](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100418t.jpg)

![[포토] 2024 서울 문화원 엑스포](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103001770t.jpg)

![[포토]이가영,정상을 바라본다](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100331t.jpg)

![[단독]대출 74%가 담보·보증대출…위험 피하는 은행](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100154b.jpg)