|

윤성에프앤씨는 2차전지 제조 공정 중 전극 단계에 들어가는 슬러리 믹싱 장비를 생산하고 있다. 슬러리 제조는 전도성 첨가제의 혼합 정도에 따라 성능에 영향을 미칠 수 있기 때문에 2차전지 효율 극대화 및 성능 개발에 중요한 공정이다.

윤성에프앤씨가 4분기 호실적을 달성할 수 있었던 건 작년 주요 고객사로부터 수주한 중국·유럽향 수주 물량이 매출에 인식된 덕이다.

내년 매출액은 3485억원, 영업이익 383억원으로 추정했다. 전년보다 매출액은 16%, 영업이익은 27% 증가한 규모다. 다만 기존 추정치에 비해서는 각각 38%, 52% 하향 조정한 수준이다.

아울러 주요 고객사의 증설 속도 지연도 리스크 요인이라고 짚었다.

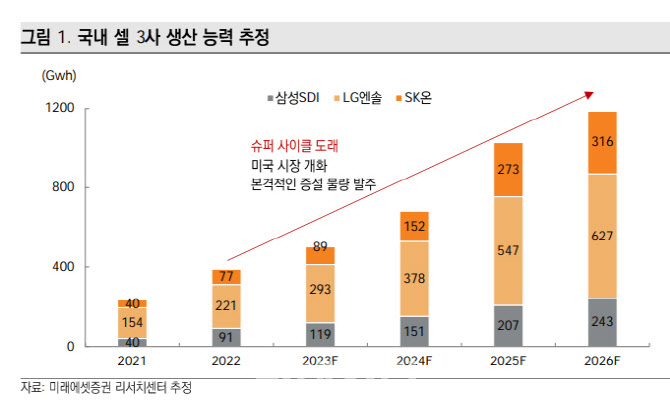

박 연구원은 “윤성에프앤씨의 주요 고객사의 증설 스케줄 가운데 현대차 조인트벤처(35Gwh) 증설은 예정대로 진행될 것으로 보이나 BOSK 3는 현재 2027년까지 지연될 것으로 추정된다”고 말했다.

다만 최근 해외향 수주로 특정 고객사에 대한 편중된 리스크는 완화되고 있는 것으로 박 연구원은 판단했다.

그는 “연속식 믹서와 차세대 건식 코터 개발 등 2가지 기술력이 기대된다”며 “하반기에 주요 고객사로부터 차세대 기술인 연속식 믹서의 파일럿 라인 발주를 완료한 것으로 보인다”고 말했다.

처세대 건식 코터를 개발하고 있는 점에도 주목했다.

그는 “건식의 경우 집전체에 양극활물질을 액체로 만들지 않고 고체로 바로 캐스팅하는데 필요한 것은 특수 바인더”라며 “슬러리의 균질성 확보와 동시에 높은 고온에서 섞는 기술력이 요구되는데, 윤성에프앤씨의 상용화 여부에 따라 추가적인 성장 여력도 기대된다”고 말했다.

![월드컵까지 따냈다...스포츠산업 '생태계 파괴자' 된 빈살만[글로벌스트롱맨]](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/11/PS23110500115t.jpg)

![[포토] 폭염 속 휴식취하는 건설 근로자](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/08/PS23080100718t.jpg)

![[포토]윤두상 '거리 측정 시작해볼까'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24052400662t.jpg)

![[포토] 이태희 '노련한 경기 운영으로 선두를 달리다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24052400301t.jpg)

![[포토] 하지원 '핑크 드로잉 : 공존' 전시](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24052400618t.jpg)

![[포토]고개 숙인 가수 김호중, '음주 뺑소니 혐의'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24052400458t.jpg)

![[포토]이재명 대표, '공판 출석'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24052400394t.jpg)

![[포토] 서울시, 동행파트너 임명](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24052301057t.jpg)

![[포토]시원한 물놀이](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24052300964t.jpg)

![[포토]정부, 18조 반도체 금융지원 올해 가동](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24052300939t.jpg)

![낭만적 분위기 속 미래의 차…'일타강사' 정려원의 차는[누구차]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24052500062t.jpg)

![[포토]황정미 '홀인원을 향하여'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24052400669t.jpg)