|

내년부터 업황 좋아진다는데…주가는?

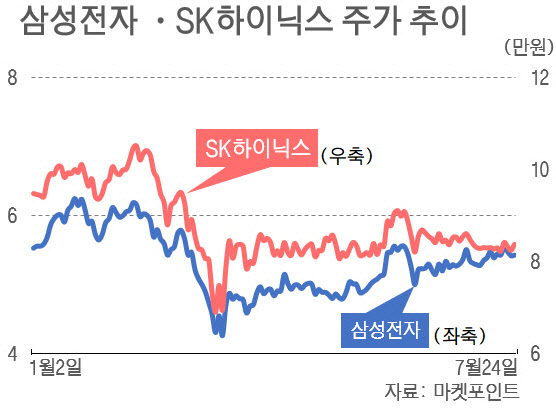

27일 마켓포인트에 따르면 지난 24일 삼성전자와 SK하이닉스는 각각 올 초 대비 1.8%(1000원), 11.6%(1만1000원)씩 하락한 5만4200원, 8만3700원에 거래를 마쳤다. 두 업체 모두 각각 지난 7일과 23일 어닝서프라이즈를 발표했음에도 주가는 부진한 것이다. 이는 3분기부터 서버 DRAM 가격 하락으로 직전 분기 대비 실적은 감소할 것이라는 전망이 시장에 반영된 것으로 풀이된다.

실제로 24일 기준 금융정보분석업체 에프앤가이드 자료를 보면 반도체 업체들의 3분기 매출액, 영업이익 전망치는 3개월 전 전망치에 비해 0.5%, 2.3%씩 낮아졌다. 4분기 매출액, 영업이익은 3개월 전 전망치에 비해 4.2%, 15.2%씩 낮아졌다.

김경민 하나금융투자 연구원은 “메모리 반도체만 들여다보면 3분기 서버 시장 수요를 감안할 때 DRAM 공급사들의 입장이 2분기만큼 유리하지 않다”며 “삼성전자는 세트와 부품을 모두 공급하는 하이브리드 비즈니스를 영위하며 세트 부문 실적 업사이드가 있어 주가 측면에서 상대적으로 유리”하다고 분석했다.

노근창 현대차증권 연구원은 SK하이닉스에 대해 “직전 분기에 비하면 3분기 매출과 영업익이 4.2%, 9.8%씩 감소하는 수준이나 3분기 말부터 3D NAND 128단 판매를 통해 NAND 사업부 흑자 전환을 위한 박차를 가할 전망”이라면서 “하반기에는 소니와 마이크로소프트가 각각 플레이스테이션5와 엑스박스 시리즈를 출시하면서 그래픽 DRAM과 SSD 수요에 긍정적인 영향을 줄 것”이라고 내다봤다.

|

대형주 오르면 중·소형주 하락할 수도

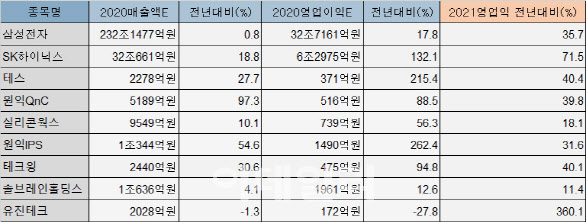

금융정보분석업체 에프앤가이드에 따르면 증권사 3곳 이상 추정치가 있는 반도체·장비 업종 상장사 9곳의 3분기 매출액과 영업이익의 전년 동기 대비 평균 증가율은 각각 49%, 103.3%로 예상된다. 4분기 매출액, 영업이익 전망치 역시 전년 동기 대비 각각 27.9%, 145.1% 증가한 수치다.

이처럼 3분기 이후 반도체 업종 전망은 긍정적인데 실제로 대형주들을 제외한 중·소형주들의 24일 기준 주가는 올 초 대비 평균 21.5% 상승했다.

코스닥 반도체 업종 상장사의 올 초가 대비 주가 상승률은 24일 기준 테스(095610)(5.63%), 원익QnC(074600)(-7.52%), 실리콘웍스(108320)(12.6%), 원익IPS(240810)(-4.92%), 테크윙(089030)(46.52%), 솔브레인홀딩스(036830)(13.9%), 유진테크(084370)(84.29%)를 기록했다.

최영산 이베스트투자증권 연구원은 “반도체만 놓고 보면 대형주는 못 가는데 중·소형주는 오르는 상황”이라며 “하반기에는 내년 호황 기대에 삼성전자와 SK하이닉스 주가가 상승한다면 오히려 중·소형주에게 다시 이슈가 생길텐데 반대 상황이 올 수도 있다”고 설명했다.

또한 “공급주체는 일단 투자가 축소된 상황이고 수요주체는 하반기 예정된 수요가 일부 딜레이 된 효과가 있지만 모바일 쪽 5G 대체 수요로 인한 D램 탑재량 증가 등 호재가 있을 전망”이라고 설명했다.

![월드컵까지 따냈다...스포츠산업 '생태계 파괴자' 된 빈살만[글로벌스트롱맨]](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/11/PS23110500115t.jpg)

![[포토] 폭염 속 휴식취하는 건설 근로자](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/08/PS23080100718t.jpg)

![[포토]박결 '가볍게 몸을 푼다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042600643t.jpg)

![[포토] 박상현 '순위 반등이 필요하다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042600223t.jpg)

![[포토]프로미스나인, 화려한 엔딩](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042600149t.jpg)

![[포토]김희지 '핀 주변을 살핀다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042500654t.jpg)

![[포토]2024 이데일리 금융투자대상 금융투자 부분 수상자들](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042501046t.jpg)

![[포토]'서울외신기자클럽 기자간담회 참석하는 이준석 대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042500759t.jpg)

![[포토]쾌적한 비행을 위해 봄맞이 세척](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042500578t.jpg)

![[포토] '법의 날' 축사하는 이종석 헌법재판소장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042500502t.jpg)

![[포토]'기자회견 기다리는 황운하'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042500358t.jpg)

![[포토]정책조정회의, '모두발언하는 홍익표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042500272t.jpg)

![“근데! 하지만! 하우에버!” 피식대학 정재형의 차, 뭐길래[누구차]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042700030t.jpg)

![[포토]박결 '홀인원 도전'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042600664t.jpg)