[이데일리 조해영 기자] 유안타증권은 21일

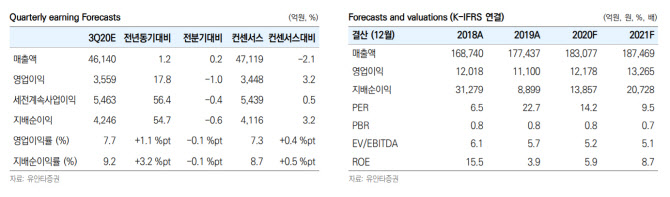

SK텔레콤(017670)이 보유하고 있는 자회사 가치가 최소 20조원 이상에 달할 것으로 봤다. 내년 원스토어의 IPO(기업공개)는 자회사 가치 반영의 신호탄이 될 것이라는 분석이다. 이에 투자의견 ‘매수(buy)’와 목표주가 29만원을 모두 유지했다. 18일 현재 SK텔레콤의 주가는 24만4000원이다.

최남곤 유안타증권 연구원은 21일 보고서를 통해 “ICT 자회사 그룹의 첫 IPO 주자는 원스토어가 될 것”이라며 “업계에 따르면 2021년 상반기 상장예비심사를 청구한 후 하반기 중으로 IPO 작업을 마무리할 것으로 전망된다”고 전했다.

애플리케이션(앱) 마켓인 원스토어가 예정대로 상장하면 SK텔레콤의 핵심 자회사들 가운데 첫 IPO가 된다. 2021년 IPO를 위한 상장 주관사에는 NH투자증권, KB증권, SK증권이 선정된 것으로 알려졌다.

회사가 예상하는 IPO 예상 밸류는 약 1조원 수준이다. 최 연구원은 “2~3개월 전의 상황에선 지나치게 낙관적인 기대 수준이 반영돼 있다고 했겠지만, 지금은 상황이 완전히 달라졌다”고 말했다. 실적 개선 속도가 빠르고 점유율 확대도 계속될 수 있을 것이란 전망이다.

사업 모델이 플랫폼으로 분류되기 때문에, 카카오게임즈와 카카오뱅크 등의 성과와 기대를 고려하면 원스토어의 예상 밸류가 상식을 뛰어넘을 수 있다는 전망이다. 최 연구원은 “연 3%포인트 수준의 점유율 상승을 유지하면 시가 총액이 2조5000억원에서 7조원까지도 충분히 도전해볼 만하다”고 전했다.

SK텔레콤의 ICT 중간지주사의 꿈이 원스토어 IPO 이후 본격적으로 실현될 것이란 전망이다. 원스토어 성공 이후 ADT캡스, SK브로드밴드, 11번가, WAVVE 등이 순차적으로 IPO 단계에 돌입할 것으로 보인다. 최 연구원은 “SK텔레콤의 자회사 가치는 최소 20조원 이상인데 가치 산출에 원스토어 가치는 2500억원에 불과하다”며 “2021년 원스토어 IPO에 희망을 거는 이유”라고 덧붙였다.

![월드컵까지 따냈다...스포츠산업 '생태계 파괴자' 된 빈살만[글로벌스트롱맨]](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/11/PS23110500115t.jpg)

![[포토] 폭염 속 휴식취하는 건설 근로자](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/08/PS23080100718t.jpg)

![[포토] 김홍택 '스크린 황제의 필드 정복'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050500327t.jpg)

![[포토]박현경 '놀란눈은 커다래지고'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050500276t.jpg)

![[포토] 길놀이 공연 보며 즐기는 어린이날 연휴 첫 날](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050400242t.jpg)

![[포토]박결 '돋보이는 미소 손인사'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050400173t.jpg)

![[포토] 이정환 '버디 성공하며 갤러리에 인사'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050400154t.jpg)

![[포토]정지민 '투온을 노린다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050300580t.jpg)

![[포토] 강경남 '호쾌한 샷으로 우승에 도전'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050300330t.jpg)

![[포토]'국민의례하는 개혁신당'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050300541t.jpg)

![[포토] 환상적인 서커스](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050300481t.jpg)

![[포토]박지영 '우승,두 주먹 불끈'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050500367t.jpg)