|

윤예지 하이투자증권 연구원은 “4분기 블랙프라이데이 행사로 플랫폼 거래액은 3분기에서 반등할 것으로 예상한다”면서도 “작가 정산 비용과 번역비 등 변동비 또한 동반 증가해서 이익 레버리지를 기대하기는 어렵다”고 밝혔다.

그는 이어 “내년에는 유럽 플랫폼을 성인향으로 전환해 마케팅 비용을 절감하고 미국·동남아 등 흑자 전환 가능성이 높은 국가로 비중을 실으면서 흑자 전환이 가능할 것”이라고 기대했다.

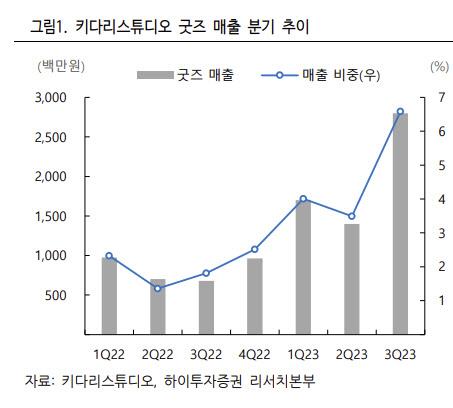

굿즈가 반등 열쇠가 될 거란 판단이다. 윤 연구원은 “니치 마켓인 여성향 플랫폼의 압도적인 시장점유율(M/S) 1위 기업으로 이용자(Q) 확대보다는 인당 과금액(P)을 올리는 전략이 유효하다”며 “최근 일부 작품 가격 인상에 나선 만큼 지적재산권(IP)을 활용한 굿즈 판매가 가장 효율적인 방법”이라고 했다.

굿즈가 주요 성장 동력인 만큼 중국 시장에 적극 진출해야 한다고도 강조했다. 윤 연구원은 “네이버 카카오(035720)와 같이 영상화를 통해 IP를 확장하는 메이저 플랫폼들에 중국은 규제로 인해 매력적이지 않을 수 있지만 키다리는 상황이 다르다”며 “SAMG엔터(419530)와 같이 중국향 라이선스 매출이나 굿즈 직접 유통은 가능할 것”이라고 판단했다.

![월드컵까지 따냈다...스포츠산업 '생태계 파괴자' 된 빈살만[글로벌스트롱맨]](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/11/PS23110500115t.jpg)

![[포토] 폭염 속 휴식취하는 건설 근로자](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/08/PS23080100718t.jpg)

![[포토]배경은 '야드지북 보며 홀아웃'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24052400317t.jpg)

![[포토] 이태희 '노련한 경기 운영으로 선두를 달리다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24052400301t.jpg)

![[포토] 하지원 '핑크 드로잉 : 공존' 전시](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24052400618t.jpg)

![[포토]고개 숙인 가수 김호중, '음주 뺑소니 혐의'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24052400458t.jpg)

![[포토]이재명 대표, '공판 출석'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24052400394t.jpg)

![[포토] 서울시, 동행파트너 임명](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24052301057t.jpg)

![[포토]시원한 물놀이](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24052300964t.jpg)

![[포토]정부, 18조 반도체 금융지원 올해 가동](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24052300939t.jpg)