| 마켓 인 | 이 기사는 12월 09일 10시 56분 프리미엄 Market & Company 정보서비스 `마켓 인`에 출고된 기사입니다. |

[이데일리 신성우 기자] 현대그룹 계열사들이 연쇄 증자를 통해 끌어들이려는 최소 6500억원이 넘는 자금은 현대건설 인수자금으로서의 활용도 외에 현 지배구조에 미칠 영향 또한 클 것으로 예상된다.

현대건설 인수전의 전개상황에 따라 증자 계획은 가변적이기는 하나 현대건설 지분을 인수할 핵심 계열 현대상선(011200), 현대엘리베이(017800)터에 모이면서 자연스레 지금의 순환출자 연결고리를 보다 튼실히 하는 역할을 할 것으로 보인다.

재계 26위(공정거래위원회 상호출자제한기업집단 기준) 현대그룹은 13개 계열사를 두고 있다. 계열간 지배구조는 현대로지엠→현대엘리베이터→현대상선→현대로지엠으로 이어지는 순환출자 형태가 기본골격이다.

정점에는 물론 현정은 회장이 있다. 현 회장은 계열 시스템통합(SI)업체 현대유엔아이(U&I) 지분 68.2%를 보유한 최대주주다. 현대U&I와 현 회장은 현대상선(32.7%)에 이어 현대로지엠 25.4%, 17.2%를 갖고 있다.

|

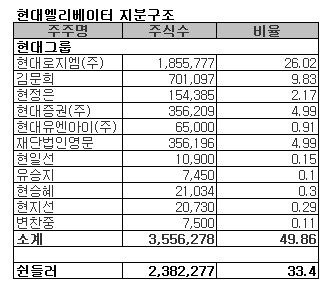

순환출자의 시발점인 현대로지엠에 대한 지배기반은 비교적 안정적이다. 반면 현대엘리베이터와 현대상선은 상대적으로 그렇지 못하다. 현대엘리베이터의 현대그룹 지분이 49.9%에 이르지만 2대주주 쉰들러(33.4%)는 무시못할 존재다. 현대그룹이 40.8%를 보유한 현대상선의 경우 현대건설 인수 우선협상자 선정으로 위험도가 낮아지기는 했지만 여전히 범현대가 지분이 30.5%에 이른다.

현대그룹이 현대건설(000720) 인수를 위해 채권단 보유지분 34.9%(3887만9000주)를 사들이는 데 들여야하는 자금은 주당 14만1722원씩 총 5조5100억원에 달한다. 지분인수에 주력으로 나설 계열사는 현대상선이다. 여기에 현대엘리베이터, 현대증권이 가세해 3대 핵심 인수주체가 될 전망된다.

주주배정인 현대상선이나 현대엘리베이터와는 달리 제3자배정으로 외부자금을 끌어당기는 현대로지엠과 현대U&I의 경우 지배구조 측면의 역할이 커 보인다. 증자자금 상당액이 향후 2000억~3000억원으로 추산되는 현재엘리베이터 증자의 출자용도가 될 것으로 예상되는 이유가 여기에 있다.

우리사주조합 우선배정 20%를 제외하고 주주배정금액은 1600억~2400억원에 이를 것으로 예상해 볼 때 현대엘리베이터 최대주주 현대로지엠이 지분(24.4%) 만큼 청약하려면 400억~600억원이 소요된다.

현대로지엠이나 현대U&I는 현대그룹내 비중이 적을 뿐더러 가용현금이 많지 않다. 각각 올 6월말, 2009년말 현재 현금 및 현금성자산이 508억원, 26억원이다. 여기에 현대로지엠은 이미 지난달 18일 이사회 결의를 통해 현대건설 인수에 450억원을 출자키로 한 상태다. 게다가 쉰들러의 계속되는 지분 확대에 맞서 현대엘리베이터 주식 매입에 돈을 들이는 상황이다.

|

아울러 현대엘리베이터 증자에는 지분 4.99%를 보유한 현대증권(003450)이 힘을 보탤 것으로 보인다. 현대엘리베이터의 경우에도 오는 23~24일 실시되는 현대상선 3264억원(1차발행가 3만2000원 기준) 유상증자에서 580억원 가량을 출자할 것으로 보인다. 현재 현대상선 증자 주주배정비율은 0.05779007주로 현대엘리베이터는 계열사로서는 유일하게 지분 22.0%를 소유하고 있다.

연쇄적인 증자 자금이 지배기반 유지 효과를 내면서 순환출자 흐름을 타고 현대엘리베이터와 현대상선으로 유입, 대주주 외의 다른 주주들의 청약자금 함께 현대건설 인수에 요긴하게 쓰이게 되는 셈이다.

IB업계 관계자는 "증자금액이 전액 현대건설 인수자금으로 사용될 수는 없다"며 "일정액은 계열사간 순환출자를 통해 지배기반을 다져놓는 역할을 할 것"이라고 말했다.

▶ 관련기사 ◀

☞코스피, 소폭 상승 출발..1960선 안착 시도

☞현대그룹 "대출확인서 서명자 佛은행 소속 맞다"

☞현대그룹 佛 1.2조 의혹 `넥스젠캐피탈` 어떤 회사?

![월드컵까지 따냈다...스포츠산업 '생태계 파괴자' 된 빈살만[글로벌스트롱맨]](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/11/PS23110500115t.jpg)

![[포토] 폭염 속 휴식취하는 건설 근로자](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/08/PS23080100718t.jpg)

![[포토] 여기가 토마토 천국](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24061600324t.jpg)

![[포토]부림빌딩에 마련된 '10.29 별들의 집'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24061600279t.jpg)

![[포토]제18차 고위당정협의회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24061600265t.jpg)

![[포토]노승희,압도적인 메이저 우승](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24061600386t.jpg)

![[포토]광화문광장은 물놀이터](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24061600213t.jpg)

![[포토] 오기소 타카시 '내 생애 첫 트로피를 꼭 품고'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24061600373t.jpg)

![[포토]'기름값 내림세' 휘발유 L당 1654.8원·경유 1483.8원](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24061600186t.jpg)

![[포토]서울대병원, '내일부터 외래 진료 중단'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24061600161t.jpg)

![[포토]윤두상,목표 지점을 본다](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24061500187t.jpg)

![[포토] 오기소 타카시 '위기 넘기며 하이파이브'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24061500107t.jpg)

![[포토]김재희,페어웨이로 가라](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24061600446t.jpg)