동국제강은 20회 SRE 워스트레이팅에서 139명의 응답자 중 26명(18.7%)이 선택, 6위에 올랐다. 설문을 진행할 당시 국내 신용평가사들은 동국제강의 회사채 신용등급을 ‘A 부정적’으로 매기고 있었지만, 회사채 시장 참여자들은 이 같은 신용등급이 적정하지 않다는 데 표를 던진 것이다. 동국제강은 지난 17회 SRE에서도 응답자 33%가 워스트레이팅 기업으로 선정하며 한진중공업, 현대상선, STX조선해양 등과 공동 1위에 올랐다. NICE신용평가는 11월 5일 이같은 시장 시선을 의식한 듯 동국제강의 회사채 신용등급을 ‘A’에서 ‘A-’로 한 단계 내렸다.

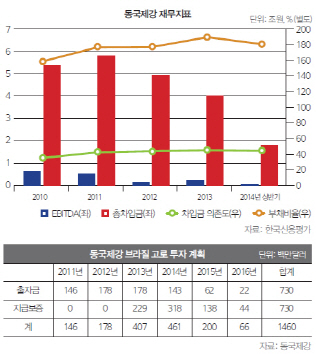

동국제강은 올해 1분기 연결 재무제표를 기준으로 13억원의 영업손실을 냈다. 2분기에는 연결 기준 영업이익이 25억원으로 흑자전환했지만, 별도 기준으로 보면 192억원의 적자를 냈다. 부채비율도 지난해 말 247.8%에서 올해 1분기 253.6%로 올랐고 차입금 의존도도 57.2%에서 57.7%로 소폭 상승했다.

저수익 구조 고착화

|

시장 지배력도 약화하고 있는 데다 저수익 구조가 고착화하고 있는 점도 문제다. 동국제강은 포스코에 이어 2위의 후판 시장 지배력을 보여줬지만, 2011년부터 현대제철이 고로 가동과 함께 본격적으로 경쟁에 뛰어들면서 2인자로서의 지위가 흔들리게 됐다. 2010년 40%에 달했던 후판 시장점유율은 올해 3월 기준 23%까지 하락했다.

2010년 동국제강 150만톤, 포스코 200만톤, 현대제철 150만톤 규모로 후판 생산설비를 증설했지만, 금융위기를 거치면서 수요가 줄어 공급과잉의 늪에 빠졌다. 철근과 형강 부문도 우리나라 전기로 제강사들이 생산량을 늘리면서 공급과잉에 직면하기는 마찬가지다.

동국제강의 현금흐름과 재무안정성에 빨간불이 들어온 것은 2007년부터 2009년 사이의 9200억원 규모 후판 생산설비 증설과 2010년부터 2012년까지의 4700억원 규모 봉형강 투자 때문이다.

후판 원재료인 슬라브의 원가부담을 낮추기 위해 브라질 고로투자에 나서면서 부담은 계속되고 있다. 다만 브라질 고로투자는 2011년부터 2016년까지 진행되는 합작 형태의 장기 프로젝트로 산업은행 등과 5000억원의 신디케이트론 약정이 체결돼 있어 추가적인 자금조달에는 무리가 없을 것으로 보인다.

동국제강은 수년간의 수익성, 재무안정성 악화로 산업은행 등 채권단으로부터 올해 5월 재무구조 개선약정 대상에 선정됐다. 신용평가사들은 채권은행에 제출한 자구계획안의 이행 과정과 재무구조 개선 여부를 계속해서 감시하고 있다.

유니온스틸 합병 결정..신용등급에 ‘관심’

동국제강은 위기를 탈출하기 위해 올해 10월13일 자회사 유니온스틸을 흡수합병하기로 결정했다. 유니온스틸은 냉연판재류 시장에서 과점적 시장 지위를 확보했고 지난해 옛 사옥을 매각해 재무구조도 안정적이라는 평가를 받는다.

수익성과 재무안정성 지표의 개선 폭은 크지 않은 것으로 분석됐다. 동국제강과 유니온스틸의 별도 기준 재무제표를 단순 합산하면 올해 6월 말 기준 영업이익은 162억원 적자, 영업이익률은 마이너스 0.6%가 나온다. 부채비율과 차입금 의존도는 각각 169.7%와 45.5%로 분석, 동국제강의 179.6%, 46.5%보다는 낮아지겠지만, 하락 폭은 크지 않다는 것이다.

채권시장 참여자들은 신평사들이 합병 법인의 신용등급을 어떻게 평가할지에 관심을 기울이고 있다. 통상 기업이 합병하면 두 회사의 시너지 효과 등을 긍정적으로 평가해 합병 법인의 신용등급을 높여주는 경향이 있지만, 이 같은 평가방식에 대한 채권시장의 불만도 제기되고 있어 신용등급이 어떻게 정해질지는 미지수다.

SRE 자문위원은 “두 기업이 합병하면 통상 신용등급이 높은 쪽의 등급으로 수렴된다”며 “기업이 쪼개질 때는 신용등급을 내리지 않으면서 합병할 때만 등급을 올리는 방향으로 정하는 것은 문제가 있다”고 지적했다.

[이 기사는 이데일리가 제작한 ‘20th SRE‘에 게재된 내용입니다. 20th SRE는 2014년 11월11일자로 발간됐습니다. 책자가 필요하신 분은 문의주시면 감사하겠습니다. 문의 : 02-3772-0161, bond@edaily.co.kr]

|

![월드컵까지 따냈다...스포츠산업 '생태계 파괴자' 된 빈살만[글로벌스트롱맨]](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/11/PS23110500115t.jpg)

![[포토] 폭염 속 휴식취하는 건설 근로자](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/08/PS23080100718t.jpg)

![[포토]2024 돈이 보이는 창 콘서트, '강연하는 염승환 이사'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24052900932t.jpg)

![[포토]회의실에서 구호 외치는 민주노총 화물연대](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24052900928t.jpg)

![[포토] 이재경 '타이틀 수성에 도전한다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24052900095t.jpg)

![[포토]평범한 대학생인 내가 U+ AI ixi를 만나면?](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24052900754t.jpg)

![[포토]대출 갈아타기 서비스 실무자 간담회에서 발언하는 김주현 위원장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24052900581t.jpg)

![[포토] 오세훈, 신혼부부 저출생 대응책 발표](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24052900520t.jpg)

![[포토]민주당, '윤석열 대통령-이종섭 장관 통화 뉴스보도 시청'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24052900476t.jpg)

![[포토]'기자간담회 갖는 추경호'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24052900471t.jpg)

![[포토]개회사하는 강희경 서울의대 교협 비대위원장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24052900436t.jpg)

![[포토]발표하는 안덕선 고려대 의과대학 명예교수](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24052900428t.jpg)