|

16일 금융당국에 따르면 금융감독원은 라임 관련 ‘합동 현장조사단’을 구성해 내달 초 사실조사에 착수하고, 분쟁조정신청 급증에 대비해 금융민원센터에 ‘라임펀드 분쟁 전담창구’를 운영할 계획이다. 불법행위가 상당 부분 확인된 건은 우선적으로 분쟁조정을 추진하고 문제가 있는 펀드 판매사에 대한 추가 검사도 실시할 예정이다.

환매 중단이 결정된 모펀드는 ‘플루토-FI D-1호’(사모채권), ‘테티스 2호’(메자닌), ‘플루토-TF 1호’(무역금융펀드)로, 이중 불법행위 상당 부분이 발견된 펀드는 ‘플루토-TF 1호’다. 신한금융투자와 TRS(총수익스와프) 계약을 통해 레버리지를 일으켜 무역금융펀드에 투자한 펀드다. 당국은 두 회사는 자펀드가 투자한 글로벌 운용사 인터내셔널인베스트먼트그룹(IIG) 펀드에서 부실이 발생했음에도 이를 은폐하고 정상 운용되는 펀드처럼 판매해 운용보수 등을 취득해 사기 혐의가 있다고 판단했다. 금감원이 이달초 검찰에 통보한 내용이기도 하다.

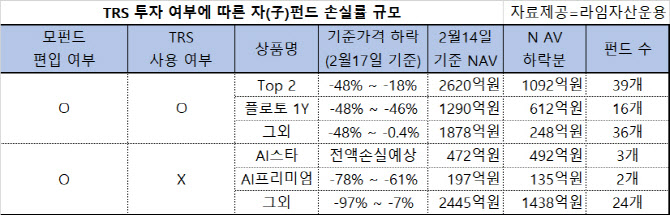

라임운용은 지난 14일 ‘플루토 FI D-1호’와 ‘테티스 2호’에 대한 실사 결과와 이들에 투자한 자펀드 손실 규모를 공개했다. KB증권이 판매한 ‘라임 AI스타 1.5Y’ 1~3호는 총수익스와프(TRS) 증거금 보다 편입 자산의 가치가 더 하락해 472억원 규모가 전액손실로 예상되고 있다. 손실 예상액이 나온 만큼 민사 소송도 가능하다는 것이 전문가들의 이야기다. 발표 이후 ‘라임자산운용 환매중단 피해자 모임’ 인터넷 카페에는 소송 준비와 일정을 문의하는 글이 속출하고 있다.

△TRS부터 불완전 판매까지…얽힌 변수들

문제는 손실 예상액은 단어 그대로 ‘예상’ 일뿐 확정이 아니라는 것이다. 라임운용은 내달 구체적인 상환 계획을 투자자에게 안내하겠다고 밝혔지만 환매 시기에 대해선 “현재로선 답변이 어렵다”고 답했다. 발표된 손실 예상액은 현재 시점으로 투자신탁재산을 평가한 결과값으로, 기준가격은 변동될 가능성이 있다. 최종적으로 투자자가 쥐는 돈은 예상액 보다 높을 수도, 낮을 수도 있다. TRS를 사용한 일부 자펀드는 기준가격 하락 범위가 97%~7%로 편차도 크다.

특히 TRS 적용 여부에 따라 투자자 손실이 큰 차이를 보이고 있다. 펀드 자산을 정산하는 과정에서 라임 운용과 TRS 계약을 맺은 증권사들이 우선 변제권을 갖기 때문이다. 이에 대신증권은 지난 12일 TRS 제공 증권사 3곳과 라임운용에 내용증명을 발송하기도 했다. 해당 증권사들에 라임 펀드의 정산분배금을 일반 고객들보다 우선 청구하지 말아달라는 내용이다.

금융투자업계 관계자는 “라임 사건은 펀드 수익률 조작 등 상품 자체의 문제, 불완전 판매, TRS 등 펀드 구조의 복잡성 등 다양한 요소들에 대한 판단이 필요해 해외금리 연계 파생결합펀드(DLF) 사태 보다 훨씬 오래 걸릴 것”이라고 말했다.

![월드컵까지 따냈다...스포츠산업 '생태계 파괴자' 된 빈살만[글로벌스트롱맨]](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/11/PS23110500115t.jpg)

![[포토] 폭염 속 휴식취하는 건설 근로자](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/08/PS23080100718t.jpg)

![[포토]중견기업 일자리 박람회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24052100856t.jpg)

![[포토]김호중 몰래 경찰 출석, 대기하는 취재진들](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24052100145t.jpg)

![[포토]채상병 특검법 재의요구 규탄, '발언하는 조국 대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24052100695t.jpg)

![[포토]공수처 향하는 김계환 해병대 사령관-박정훈 전 해병대 수사단장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24052100623t.jpg)

![[포토]회의 참석하는 김홍일 방송통신위원장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24052100437t.jpg)

![[포토]의정연찬회 참석한 고동진](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24052100380t.jpg)

![[포토]'채상병 사건' 관련 조사 위해 공수처 출석하는 김계환 해병대 사령관](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24052100300t.jpg)

![[포토]'발언하는 우원식 의원'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24052100279t.jpg)

![[포토]여야 대표 회동, '발언하는 이재명 대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24052000817t.jpg)

![[포토]진우 스님, '황우여 비대위원장 접견'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24052000721t.jpg)

![[포토]매치퀸 박현경 '힘들었지만 최고의 하루'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051900488t.jpg)