|

10일 투자은행(IB)업계에 따르면 마켓컬리 운영사인 컬리는 이달 초 예정했던 상장 주관사 선정을 연기했다. ‘이해관계 상충 방지’ 차원에서 오아시스 상장 주관을 맡은 NH투자증권과 한국투자증권이 빠진 가운데 SSG닷컴까지 상장 채비에 나섰다는 소식에 상장 주관사 일정이 꼬이자 지정감사인 선정 절차를 우선 해결하기로 했다.

컬리는 다만 내년 상반기 상장을 위해 정해진 기한을 벗어나지 않는 범위에서 상장 절차를 밟을 계획이다. 컬리 관계자는 “큰 틀에서 상장 작업에는 차질이 없이 진행되고 있다”며 “지정감사인 선정 절차를 마무리하는 대로 주관사 선정 일정을 재개할 것이다”고 말했다.

업계에 따르면 컬리 상장 주관사로는 KB증권이 유력한 것으로 알려졌다. 앞서 컬리가 미래에셋증권과 삼성증권, KB증권 등에 상장 계획을 담은 입찰제안요청서(RFP)를 보낸 이후 KB증권만이 제안서를 제출했다. 미래에셋증권과 삼성증권이 사실상 SSG닷컴으로 노선을 정한 상황에서 컬리에 상장 주관 의지를 보인 점이 높은 평가를 받았다는 게 업계 설명이다.

업계에 따르면 컬리는 KB증권과 함께 증권사 한 곳을 추가로 선정하는 방안을 검토 중이다. 컬리는 국내 증시 상장 선언 이후 복수의 증권사에 상장 주관 업무를 맡기기로 하고 절차를 밟아왔다. 앞선 ‘이해관계 상충방지’ 이슈를 감안해 미래에셋대우와 NH증권, 한국투자증권, 삼성증권을 제외한 증권사에 RFP를 발송할 계획이다. 세간에 거론되던 외국계 증권사보다 국내 증권사 선정에 무게추가 기울었다는 관측이다. 컬리 관계자는 이에 대해 “현재 논의 중인 사항으로 다양한 방안을 두고 다각도로 검토 중이다”고 말했다.

KB증권 유력…남은 한자리 경쟁 시작

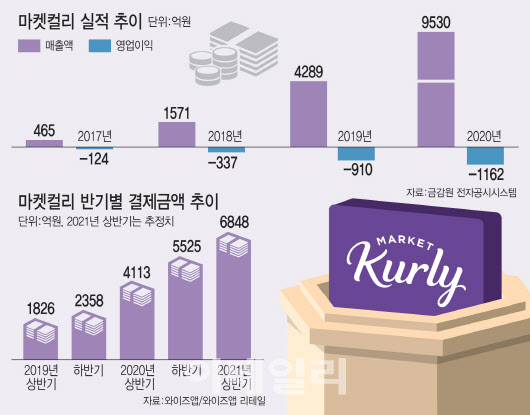

IPO 호황을 독식하던 초대형 증권사들이 대거 이탈한 상황에서 중대형 증권사들로서는 컬리 상장 주관이 새로운 기회가 될 전망이다. 컬리는 지난달 2254억원 규모의 ‘시리즈F’(6번째) 투자 유치로 밸류에이션(기업가치) 2조5000억원을 인정받았다. 지난해 매출 9530억원으로 전년 대비 2배 이상 증가했고 올해 상반기에만 결제금액 6848억원을 찍으면서 지난해 같은 기간(4113억원) 대비 67% 증가했다.

현 추세로 상장에 성공할 경우 시가총액만 최소 4조~5조원에 육박할 수 있는 대어급 공모주다. IPO 시장 열기에 증권사별 상장 주관 경쟁이 치열해진 상황에서 실적이나 포트폴리오 등을 고려한다면 놓칠 수 없는 기회다.

통상적으로 IPO 수수료 비율은 통상 인수금액 대비 0.8% 수준이다. 여기에 흥행 여부에 따라 추가로 인센티브를 받는다. 인센티브 비율이 공모금액 대비 0.3~0.5% 수준에 결정된다는 점을 감안하면 최종 규모에 따라 수십억원의 수익을 챙길 전망이다.

이밖에 LG에너지솔루션, 카카오페이 공동주관사에 이름을 올린 대신증권이나 디앤디플랫폼리츠, 지엔티파마 상장 주관사에 오른 신한금융투자 등도 후보군으로 꼽힌다. 한 증권사 관계자는 “(컬리는) 인지도가 높고 상장할 경우 상징적인 측면도 있어 (중대형 증권사 입장에서는) 상장 주관에 관심이 적지 않을 것”이라며 “제안서 작성에서 어떤 부분을 어필하느냐가 관건이 될 것이다”고 말했다.

![월드컵까지 따냈다...스포츠산업 '생태계 파괴자' 된 빈살만[글로벌스트롱맨]](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/11/PS23110500115t.jpg)

![[포토] 폭염 속 휴식취하는 건설 근로자](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/08/PS23080100718t.jpg)

![[포토]박결 '가볍게 몸을 푼다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042600643t.jpg)

![[포토] 박상현 '순위 반등이 필요하다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042600223t.jpg)

![[포토]프로미스나인, 화려한 엔딩](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042600149t.jpg)

![[포토]김희지 '핀 주변을 살핀다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042500654t.jpg)

![[포토]2024 이데일리 금융투자대상 금융투자 부분 수상자들](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042501046t.jpg)

![[포토]'서울외신기자클럽 기자간담회 참석하는 이준석 대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042500759t.jpg)

![[포토]쾌적한 비행을 위해 봄맞이 세척](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042500578t.jpg)

![[포토] '법의 날' 축사하는 이종석 헌법재판소장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042500502t.jpg)

![[포토]'기자회견 기다리는 황운하'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042500358t.jpg)

![[포토]정책조정회의, '모두발언하는 홍익표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042500272t.jpg)

![[포토]박결 '홀인원 도전'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042600664t.jpg)