네이버의 통 큰 베팅을 두고 시장에서는 기대와 우려의 시각을 동시에 내놓고 있다. 증시 침체 장기화로 주가 방어가 여의치 않은 상황에서 ‘몸을 사렸어야 했던 것 아니냐’는 시각이 적지 않다. 그러나 네이버는 지금의 투자가 훗날 더 큰 수익으로 돌아올 것에 조 단위 자금을 베팅했다. 공격적인 M&A로 회사 가치를 끌어 올리려는 네이버의 승부수가 어떤 결론을 맺을지 관심이 쏠리고 있다.

|

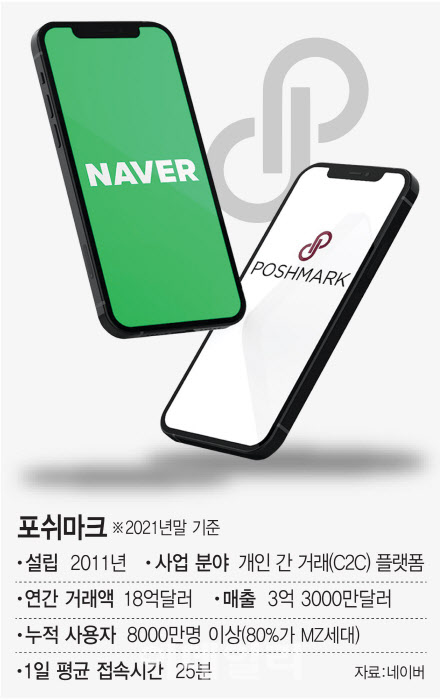

2011년 설립한 포쉬마크는 지역 단위 소셜·커뮤니티 기능을 내세워 개인 간 거래(C2C)를 하는 한 중고 패션 플랫폼이다. 우리나라로 치면 ‘당근마켓’과 유사하다는 평가를 받는 업체다. 지역 단위 거래에 초점을 맞췄다는 점도 포쉬마크와 당근마켓의 공통점으로 꼽히기도 한다.

포쉬마크는 총 사용자 수가 8000만명을 웃돌며 C2C(소비자간 거래) 분야에서는 북미 지역에서 독보적인 1위다. 매일 50만 건 이상의 새로운 판매 글이 게시되고, ‘좋아요’와 ‘공유하기’ 등도 10억 건 이상 발생하고 있다.

네이버는 포쉬마크 인수에 대해 “버티컬 플랫폼(특정 상품군에 특화한 플랫폼)으로의 진화가 거세지는 글로벌 C2C 시장에서 장기적인 커머스 경쟁력을 확보하기 위해 인수를 추진했다”고 설명했다.

시장에서는 네이버의 포쉬마크 인수에 대해 여러 견해가 나오고 있다. 인수 소식이 전해진 4일 주가가 8% 가까이 급락한 데 이어 일부 외국계 증권사를 중심으로 높은 인수가가 부담이 될 것이란 지적이 잇따라 나오기도 했다.

일부 우려 시선에도 최수연 네이버 대표는 향후 성장 잠재력을 자신하고 있다. 최 대표는 포쉬마크 인수 이후 이뤄진 온라인 기자간담회에서 “리셀, 중고패션 시장이 오는 2026년 2190억 달러(312조원) 규모로 성장할 것을 보면 아직은 (시장이) 태동하는 시기고, 큰 가능성이 있다”고 말했다.

|

어도비가 피그마 인수에 천문학적인 금액을 베팅한 것을 두고 시장에서는 ‘비싸게 샀다’는 우려가 빗발쳤다. 이 때문에 어도비 주가는 피그마 인수가 발표된 15일 하루동안 17% 가까이 빠지기도 했다. 그러나 어도비는 급증하는 실적과 시장 점유율을 봤을 때 피그마 인수에 확신을 갖는 모습이다.

샨타누 나라옌 어도비 최고경영자(CEO)는 “어도비와 피그마의 조합은 혁신적이며 우리의 비전 (달성)을 가속화할 것”이라며 기대감을 감추지 않았다. 중장기 성장동력 확보를 위해 거액을 아끼지 않았다는 점에서 어도비와 네이버의 의사 결정은 여러모로 닮아있다.

당시 구글이 자본시장에 베팅한 역대 최고 금액에 자본시장 전체가 술렁였다. 온라인 비디오 시장에 대한 잠재력은 인정하지만, 이 정도 금액을 내고 인수하는 게 맞느냐는 시각도 있었다.

우려는 기우에 불과했다. 유튜브 모회사인 알파벳이 지난 2월 발표한 실적에 따르면 지난해 유튜브 광고매출은 288억달러(36조8000억원)를 기록했다. 인수 15년 만에 광고 매출로만 인수가의 17배 넘는 매출을 올린 셈이다. 글로벌 자본시장에서 점치는 유튜브의 밸류에이션(몸값)은 200조를 넘어선 지 오래다. 국내외 IT 기업들의 공격적인 M&A에 불씨를 당긴 역사적인 사건이라 봐도 무방하다.

역사에 남을 M&A 이후 글로벌 IT 기업들의 공격적인 M&A는 상수(常數)로 자리 잡았다. ‘가만히 있으면 아무 일도 일어나지 않는다’는 말을 떠올린다면 네이버의 포쉬마크 인수는 글로벌 시장에서 도약하려는 투자라고 보는 게 맞다고 봐야 한다.

네이버의 포쉬마크 인수가 지금 당장 ‘옳다, 그르다’로 평가하기엔 아직 이르다. 한 가지 확실한 건 그들의 결정이 구글을 뛰어넘을 ‘신의 한 수’가 될 지, 역사적인 ‘판단 미스’로 남을지는 네이버의 향후 운영 전략에 달려 있다고 봐도 무방하다. 앞으로 몇 년 후, 길게는 십 수년 후 지금의 결정이 어떤 평가를 받을지가 궁금해지는 이유다.

![[포토]이가영,부드러운 티샷 공략](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100330t.jpg)

![[포토] '트릭 오어 트릿' 진행하는 바이든 대통령 부부](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103102211t.jpg)

![[포토] 송민혁 '이글 2개, 버디7개 잡은 날'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100152t.jpg)

![[포토]치솟던 배춧값 대폭 하락…"물량 충분해"](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101370t.jpg)

![[포토]삼성전자 반도체 영업익 4조](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101369t.jpg)

![[포토]하모니카 연주가 이윤석의 연주](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101230t.jpg)

![[포토]민통선 주민들 트랙터 시위](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101122t.jpg)

![[포토] 서울시예산안 설명하는 오세훈 시장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100890t.jpg)

![[포토] 벤틀리모터스코리아, '더 뉴 컨티넨탈 GT 스피드' 공개](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100418t.jpg)

![[포토] 2024 서울 문화원 엑스포](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103001770t.jpg)

![[포토]이가영,정상을 바라본다](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100331t.jpg)

![[단독]대출 74%가 담보·보증대출…위험 피하는 은행](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100154b.jpg)