|

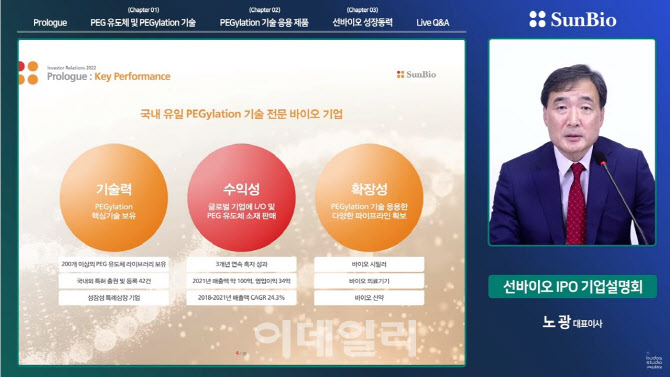

선바이오는 지난 1997년 설립된 국내 유일 페길레이션 기술 개발 업체다. 페길레이션은 ‘폴리에틸렌글리콜 고분자(PEG) 유도체’ 소재를 목표물질 표면에 화학적으로 결합해 해당 물질의 효과를 높이는 기술이다. 예를 들어 페길레이션 기술을 적용하면 특정 약물의 약효 기간을 늘리거나, 기존 제품 대비 독성을 완화하고 면역 반응을 낮출 수 있다.

선바이오는 페길레이션 기술로 활용할 수 있는 PEG 유도체 소재 200개를 보유 중이다. 이를 바탕으로 바이오시밀러 개발을 위한 페길레이션 기술을 이전하거나, PEG 유도체 개발 및 생산을 통해 수익을 창출한다.

안정적인 실적을 거둔 공신은 호중구 감소증 치료제다. 선바이오는 지난 2003년 인도의 다국적 제약사 ‘인타스’와 호중구 감소증 치료제 바이오시밀러 개발을 위한 기술이전 계약을 체결했다. 호중구 감소증은 골수 안에서 만들어지는 면역 세포인 호중구가 감소하는 질병이다. 선바이오가 기존 오리지널 제품과 동일한 효능을 보이면서도 50~80% 가격 경쟁력을 낮춘 페길레이션 기술을 개발 인타스에 이전했고, 인타스 측에서 지난 2007년 인도에서 허가를 받아 판매를 시작했다. 이후 2018년 캐나다, 유럽, 호주, 멕시코 등에서 판매 승인이 이뤄지면서 시장이 확대됐다. 현재 선바이오는 치료제 판매액의 5%를 로열티로 수취하며, PEG 공급에 따른 수익도 가져가고 있다.

또 다른 파이프라인인 구강건조증 치료제 ‘무코펙’도 곧 수익화가 가능하다는 판단이다. 선바이오는 페길레이션 기술을 활용해 기존 제품 대비 효능이 우수한 구강 건조 치료제를 개발했다. 기존 제품이 하루에 여러 번 사용해야 한다면, 뮤코펙은 1회 사용으로도 더 뛰어난 건조증 완화 효과를 낸다. 지난 2019년 미국 식품의약국(FDA)의 의료기기 510(k) 시판 승인을 받았으며, 현재는 해당 기술을 이전하기 위한 미국 비교 임상을 진행 중이다. 기술이전 예상 업체로 글락소스미스클라인(GSK), 콜게이트팜올리브 등이 거론되고 있다.

선바이오는 상장을 통해 조달한 자금을 PEG 소재 생산 시설 확충에 사용할 계획이다. 생산 시설을 인천 공장으로 이전해, 현재 연간 총생산 규모 200㎏ 수준에서 최대 5000㎏까지 늘린다. 아울러 중장기 신규 파이프라인 개발에도 속도를 낸다. △인공혈액 △연골활액 충진제 △통풍치료제 등의 중장기 파이프라인을 개발해 미래 성장 동력을 확보할 계획이다. 이를 통해 오는 2025년에는 매출액이 420억원을 넘어설 것으로 내다보고 있다. 노 대표는 “미래를 위해서 인천 남동공단 부지를 매입했으며, 공장설계를 하고 있다. 올해 말에 착공에 들어가고 내년 말에 준공이 완료될 것”이라며 “이를 바탕으로 오는 2025년 매출액은 425억원을 기록할 것으로 추정된다”고 말했다.

공모 후 주주구성을 보면 상장예정주식수 1231만7296주 가운데 보호예수물량은 32.25%(409만5452주)다. 구체적으로 최대주주 25.66%(3년), 최대주주 특수관계인 7.44%(1년) 등이다. 상장 후 유통가능물량이 66.75%로 상대적으로 높은 점은 유의해야 한다.

선바이오는 이날부터 오는 19일까지 기관투자자 대상 수요예측을 실시한다. 일반청약은 같은 달 22~23일에 진행한다. 이후 오는 10월 상장할 예정이다. 상장주관사는 하나증권이다.

![월드컵까지 따냈다...스포츠산업 '생태계 파괴자' 된 빈살만[글로벌스트롱맨]](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/11/PS23110500115t.jpg)

![[포토] 폭염 속 휴식취하는 건설 근로자](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/08/PS23080100718t.jpg)

![[포토]이수진 '장타로 시작합니다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24060100634t.jpg)

![[포토] 김민규 '매치킹 원하는 한국오픈 챔프'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24060100539t.jpg)

![[포토]장민규 '온그린을 기대한다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24053100522t.jpg)

![[포토] 고군택 '일본에서부터 좋은 샷감을 이어간다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24053100483t.jpg)

![[포토]민희진 어도어 대표 주총 관련 기자회견](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24053100853t.jpg)

![[포토] 안전한국훈련 참가한 조성명 강남구청장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24053100678t.jpg)

![[포토] H&M 피팅룸](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24053100293t.jpg)

![[포토]검찰 송치되는 김호중 소속사 본부장](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24053100059t.jpg)

![[포토] 허인회 '2승을 달리다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24053000205t.jpg)

![[포토] 이마트, 영업시간 변경](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24053000858t.jpg)

![[포토]이수진 '첫 타구는 문제없지'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24060100636t.jpg)