|

전체 신뢰도 상승…신평사 간 격차도 줄어

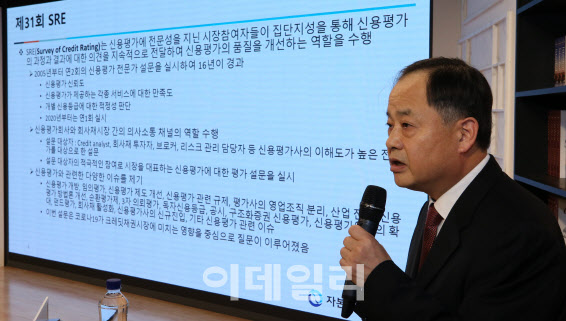

31회 SRE 주요결과를 발표한 김 연구위원은 이번 SRE에 역대 최대인 206명이 참여한 점을 먼저 짚었다. 이는 지난 30회 참여자(190명)와 비교해 8.42% 증가했다. 참여자의 담당업무는 채권매니저(97명·47.1%), 크레딧 애널리스트(62명·30.1%) 순서였다. 김 연구위원은 “전체 응답자의 65.7%가 7년 이상 크레딧 채권 업무를 담당한 시니어급”이라고 설명했다.

신용평가 3사에 대한 신용등급 전반적 신뢰도는 3.79점으로 역대 SRE 최고였다. 종전 가장 높았던 29회 SRE(3.78점)와 비교해 0.01점 높다. 김 연구위원은 “신용등급의 적시성 제고, 신용평가 보고서의 품질 제고 노력이 반영된 결과”라며 “최근 대규모 신용사건이 발생하지 않은 것도 한 요인으로 작용했다”고 분석했다.

또 김 연구위원은 SRE 설문결과를 토대로 크레딧 채권 전문가들은 코로나19 영향이 아직까지는 신용등급에 충분히 반영되고 있지 않다고 보고 있다고 설명했다. 내년 이후 등급 하향조정이 본격화할 것으로 전망한다는 응답이 44%로 가장 많았고 이어 시장은 영향이 크다고 판단하나 신평사 등급 하향에 소극적이라는 응답이 25.7%를 뒤를 이었기 때문이다.

김 연구위원은 “코로나19의 영향으로 부도율과 연체율이 상승할 가능성에 대해 우려하고 있다”며 “가계부채와 해외 대체투자 부실화 등을 크레딧시장에 영향을 미치는 주요 요소로 보고 있다”고 설명했다. 또 “코로나19가 장기화되거나 실적이 악화되는 기업의 경우 신용등급변화가 일부 있을 것”이라고 덧붙였다.

|

31회 SRE 워스트레이팅(신용등급이 적정하지 않은 기업) 결과에 대해 김 연구위원은 “코로나19로 영업실적 악화가 예상되는 기업들이 대거 포함됐다”고 설명했다.

또 코로나19 사태에 따른 크레딧 전문가 산업 전망과 관련해 김 연구위원은 “실적 악화가 예상되는 산업은 항공, 정유, 유통, 보험, 건설의 순서로 과거와는 크게 다른 모습을 보이고 있다. 업황 악화 산업은 대부분 코로나19에 직접적인 영향을 받고 있는 부문”이라며 “코로나19의 영향으로 영업실적이 상승하는 산업들이 향후 업황 개선 산업에 포진하고 있다”고 설명했다.

김 연구위원은 ESG 관련 설문조사 결과에 대해 “크레딧 전문가들은 ESG채권에 대해 높은 관심을 보이고 있다”면서도 “원활한 ESG채권의 투자를 위해서는 ESG채권의 인증과 같은 인프라가 구축되어야 한다”고 해석했다.

설문 응답자들은 채권투자 시 ESG 요소를 고려하느냐는 질문(5점 척도)에 3.13점이라고 답했고 ESG 고려계획이 있느냐는 질문에는 조금 더 높은 3.52점을 줬다. ESG 투자 장애요인으로는 투자측면 수익률 등 상품불확실성이 1위(38.3%)였고 ESG 채권에 대한 인증평가 등 인프라 미흡이 2위(30.6%)로 집계됐다.

![[포토]현세린,정확한 임팩트](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100215t.jpg)

![[포토] '트릭 오어 트릿' 진행하는 바이든 대통령 부부](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103102211t.jpg)

![[포토] 송민혁 '이글 2개, 버디7개 잡은 날'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100152t.jpg)

![[포토]치솟던 배춧값 대폭 하락…"물량 충분해"](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101370t.jpg)

![[포토]삼성전자 반도체 영업익 4조](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101369t.jpg)

![[포토]하모니카 연주가 이윤석의 연주](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101230t.jpg)

![[포토]민통선 주민들 트랙터 시위](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101122t.jpg)

![[포토] 서울시예산안 설명하는 오세훈 시장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100890t.jpg)

![[포토] 벤틀리모터스코리아, '더 뉴 컨티넨탈 GT 스피드' 공개](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100418t.jpg)

![[포토] 2024 서울 문화원 엑스포](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103001770t.jpg)

![[포토]현세린,볼을 확인한다](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100220t.jpg)

![[단독]대출 74%가 담보·보증대출…위험 피하는 은행](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100154b.jpg)

![‘AI투자 확대 우려’에 나스닥 2.76%↓…금감원, 고려아연 유증 제동[뉴스새벽배송]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100413b.jpg)