|

이번 SRE에서 각 ‘BBB+’인 이랜드그룹 지주사 이랜드월드와 이랜드리테일의 등급이 적정하지 않다고 이의를 제기한 전문가는 총 응답자 159명 중 27명(득표율 17.0%, 5개 이내 복수응답 가능)으로 전체에서 세 번째로 많았다. 그간 후보군에는 꾸준히 포함됐지만 득표율은 낮았던 터라 결과를 주목할만하다. SRE 응답군(群)을 살펴보면 크레딧애널리스트와 채권 매니저·채권 브로커 등 비(非) 크레딧애널리스트의 응답 비율이 각각 15.9%, 17.7%로 엇비슷했다.

한 SRE 자문위원은 “잦은 기업 인수·합병(M&A)으로 재무적인 부담이 커지는 상황에서 상장사가 없다 보니 등급 평가에 중요한 해외사업 성과나 재무상황에 대한 정보도 제한돼 있다”며 “이로 인해 시장에선 이랜드 등급에 대한 과대평가 리스크가 존재한다고 보고 있다”고 평가했다.

이랜드는 이랜드월드를 사업지주회사로, 이랜드리테일과 이랜드파크를 국내 중간지주사로 두고 패션과 외식, 호텔·리조트, 주거·생활, 백화점·아울렛, 엔터테인먼트 등의 사업을 벌이고 있다. 그중 패션과 유통사업의 매출, 자산, 이익기여도가 절대적인 수준이다.

이랜드의 성장 역사에서 빠질 수 없는 것이 바로 M&A다. 패션과 유통, 호텔, 리조트 등 각 사업분야에서 공격적인 M&A를 전개해 사세를 키웠다. 비단 국내 업체나 브랜드뿐만 아니라 이름을 대면 알만한 해외 브랜드도 M&A 대상으로 삼았다. 2006년 약 2조4000억원 수준이던 이랜드그룹 연결기준 매출액은 2013년 6조2000억원까지 불어났다. M&A는 주력사업 기반 강화와 유관사업과의 시너지 등을 기대할 수 있어 사업적 측면에서 긍정적이다. 하지만 M&A를 위한 대규모 자금을 단기간 내에 조달하는 과정에서 재무적인 부담이 확대될 소지가 많다.

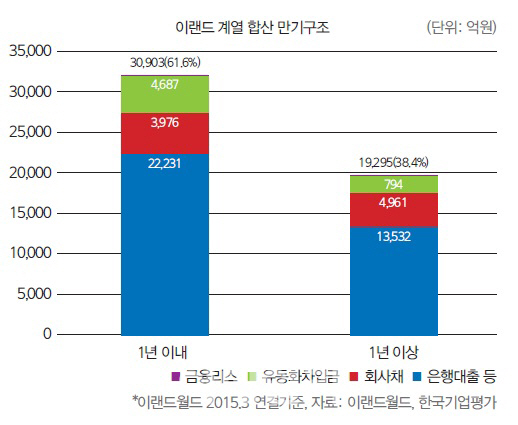

현재 이랜드그룹 내에서 상대적으로 신용도가 우수한 이랜드월드와 이랜드리테일의 지난 3월 말 별도기준 차입금은 각각 1조1769억원, 1조4227억원이다. 사업지주사인 이랜드월드의 경우 연결기준으로 총 차입금이 5조199억원에 이른다.

한국기업평가는 “이랜드는 양호한 수익성에 기반해 연결기준 연간 4000억원을 웃도는 영업현금흐름(OCF)을 창출하고 있으나 사업확장에 따른 운전자본부담과 자본적지출(CAPEX) 부담으로 잉여현금흐름(FCF)상 적자가 지속되고 있다”며 “일련의 M&A로 인한 자금 소요도 발생하고 있다”고 분석했다.

크레딧업계는 이랜드가 유형자산이나 계열사 주식을 담보로 설정해 차환 부담을 줄이고 있지만 당장 차입금 규모가 크고 만기가 단기에 몰려 있다는 점에서 차입금을 조속히 줄이거나 기간을 조정해야 한다는 판단이다.

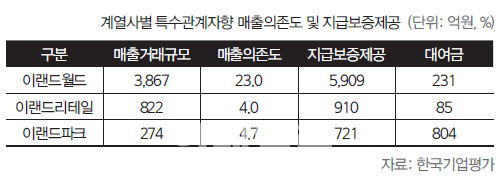

한기평은 “이랜드는 그룹 내 일부 계열사들의 부실화 발생 시 계열 내 신용리스크 전이 가능성을 내재하고 있다”며 “사업적 또는 재무적으로 일정 수준의 연관성을 보유하고 있는 점은 계열 내 신용리스크 전이를 가속할 수 있는 요인”이라고 판단했다.

이 때문에 이랜드리테일과 중국 법인 등 주력 계열사들의 기업공개(IPO) 등을 통한 재무구조 개선 가능성은 꾸준히 제기됐다. 그러나 여건은 녹록지 않다. 한 크레딧업계 관계자는 “그룹 내 가장 큰 자산인 중국 법인의 경우 수익 창출력이 현지 소비트렌드 변화로 둔화하고 있고 홍콩 증시 상장 역시 여의치 않아 자산가치 상승에 대한 기대감이 떨어진 상황”이라고 설명했다.

|

[이 기사는 이데일리가 제작한 22회 SRE(Survey of Credit Ratings by Edaily)에 게재된 내용입니다. 문의: stock@edaily.co.kr)

![월드컵까지 따냈다...스포츠산업 '생태계 파괴자' 된 빈살만[글로벌스트롱맨]](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/11/PS23110500115t.jpg)

![[포토] 폭염 속 휴식취하는 건설 근로자](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/08/PS23080100718t.jpg)

![[포토]비 맞으며 이동하는 시민들](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24052600336t.jpg)

![[포토] 이태희 '40세 생일에 우승을 꿈꾼다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24052600260t.jpg)

![[포토]휘발유, 5주 만 1,700원 아래로](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24052600292t.jpg)

![[포토]볼리비아 전통의상 체험](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24052600272t.jpg)

![[포토]황정미 '역전 우승을 향하여'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24052600068t.jpg)

![[포토]김진표 의장 "연금개혁 여야 협의 시 27일·29일 '원포인트 본회의' 가능"](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24052600188t.jpg)

![[포토]윤두상 '우승 향한 엄지척'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24052500432t.jpg)

![[포토] 정원도시 꿈꾸는 최호권 영등포구청장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24052500205t.jpg)

![[포토] 한승수 '나이스 버디'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24052500182t.jpg)

![[포토]윤두상 '거리 측정 시작해볼까'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24052400662t.jpg)

![[포토] 한승수 '시즌 첫승에 도전한다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24052600271t.jpg)