[이데일리 박순엽 기자] 신한투자증권은 28일

NHN(181710)에 대해 저PBR(주가순자산비율) 주식으로서 주목을 받아 단기에 주가가 큰 폭으로 상승한 데다 실적 성장이 예상보다 더디리라고 보면서 목표가를 내려 잡았다. 투자의견은 ‘단기 매수’(Trading BUY), 목표가는 기존 3만8000원에서 3만원으로 21.05% ‘하향’했다. 전 거래일 종가는 2만8000원이다.

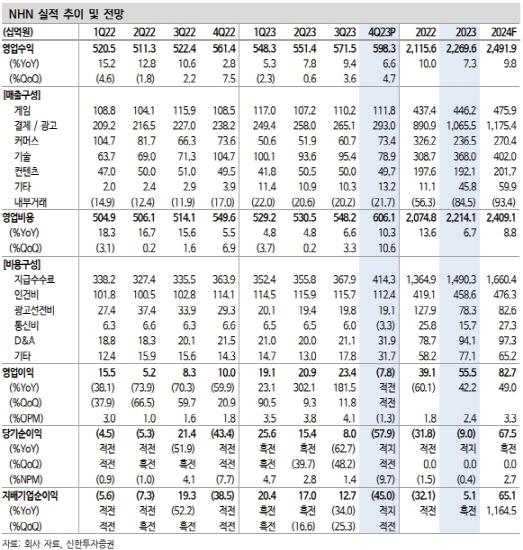

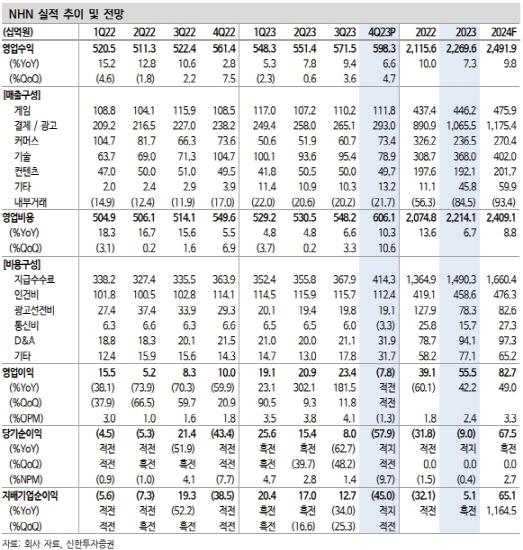

| | (표=신한투자증권) |

|

강석오 신한투자증권 연구원은 “저PBR 주식으로서 주목을 받으면서 주가가 단기에 큰 폭으로 상승했고, 실적 성장이 예상보다 더딜 것으로 전망함에 따라 주가 상승 여력이 줄었다”며 “투자의견과 목표주가를 모두 하향한다”고 말했다.

NHN은 지난해 4분기 매출액과 영업익 모두 시장 기대치를 밑돌았다. 강 연구원은 NHN커머스의 중국 장기 미회수 채권의 대손상각, 공공 클라우드 사업 지연이 적자의 원인이라고 분석했다.

게임 부문에선 규제 완화의 기저에도 성장을 이어갔다. 추석 연휴가 3분기에 있었는데도 견고했고, 모바일 캐주얼 기존 게임들은 콘텐츠 업데이트와 함께 반등했다. 웹보드 규제 완화는 이어질 것이지만 단기적으로 윤곽이 나오지 않아 예년 대비 시기가 늦어질 수 있다.

강 연구원은 “시장 내 점유율을 높여가는 모습은 긍정적”이라며 “올해 6종의 신작 출시로 게임 사업을 통해 이익률을 개선하는 모습을 보여줄 지가 관건”이라고 설명했다.

또 커머스 사업은 전체적으로 지역과 상품 스펙트럼을 확장하는 모습이나 비중이 큰 중국의 경기가 단기에 반등하지 못하면서 부진했다. 특히 저가 상품 수요 증가와 이커머스 경쟁 심화로 NHN 또한 큰 규모의 투자를 집행하진 않을 전망이다.

결제·광고 부문에선 KCP의 거래액 증가세와 대형 브랜드 유치가 이어지면서 안정적인 매출이 이어지고 있다는 평가다. 페이코는 예상보다 빠른 속도로 적자 개선세를 보이고 있고 Revenue TPV 비중 증가세가 가팔라 체질 개선의 가능성이 크다는 게 강 연구원 판단이다.

그러면서 강 연구원은 “페이코 및 콘텐츠 사업의 체질 개선은 긍정적이나 주요 투자 포인트였던 클라우드 부문이 정부의 사업 진행 지연으로 불안정한 모습”이라며 “고객을 빠르게 선점해야 앞으로 서비스 매출의 안정성을 확보할 수 있는 사업의 특성상 예상보다 낮아진 매출액 성장률은 주가에 부정적으로 작동할 전망”이라고 강조했다.

![월드컵까지 따냈다...스포츠산업 '생태계 파괴자' 된 빈살만[글로벌스트롱맨]](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/11/PS23110500115t.jpg)

![[포토] 폭염 속 휴식취하는 건설 근로자](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/08/PS23080100718t.jpg)

![[포토] 김홍택 '스크린 황제의 필드 정복'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050500327t.jpg)

![[포토]박현경 '놀란눈은 커다래지고'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050500276t.jpg)

![[포토] 길놀이 공연 보며 즐기는 어린이날 연휴 첫 날](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050400242t.jpg)

![[포토]박결 '돋보이는 미소 손인사'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050400173t.jpg)

![[포토] 이정환 '버디 성공하며 갤러리에 인사'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050400154t.jpg)

![[포토]정지민 '투온을 노린다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050300580t.jpg)

![[포토] 강경남 '호쾌한 샷으로 우승에 도전'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050300330t.jpg)

![[포토]'국민의례하는 개혁신당'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050300541t.jpg)

![[포토] 환상적인 서커스](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050300481t.jpg)

![[포토]박지영 '우승,두 주먹 불끈'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050500367t.jpg)