|

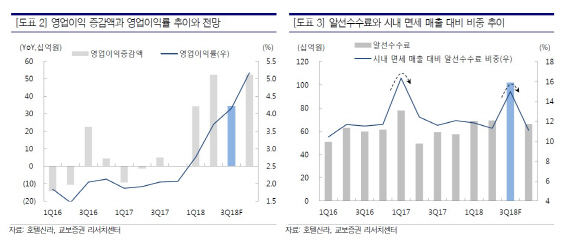

유민선 교보증권 연구원은 “호텔신라의 3분기 매출액은 전년동기대비 36% 증가한 1조2790억원, 영업이익은 113% 늘어난 645억원을 기록할 전망”이라며 “중국 춘절 수요 증가와 따이공의 견조한 매출 지속으로 면세 매출이 전년동기대비 39% 증가하며 회사의 매출 성장을 견인할 것”이라고 내다봤다. 면세 매출의 60% 내외를 차지하는 시내면세점 매출이 전년동기대비 33% 증가하고, 공항 매출도 30% 늘어날 것으로 예상했다.

이어 그는 “시장 하락에 따른 밸류에이션 프리미엄 축소로 2020년 예상 당기순이익에 적용했던 주가수익비율(PER) 23배를 18배로 하향 조정하면서 목표가도 낮췄다”며 “현재 호텔신라의 주가는 12개월 선행 PER 16배 수준으로 매출 고성장과 수익성 개선 국면 감안시 비중 확대가 유효해 보인다”고 덧붙였다.

![월드컵까지 따냈다...스포츠산업 '생태계 파괴자' 된 빈살만[글로벌스트롱맨]](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/11/PS23110500115t.jpg)

![[포토] 폭염 속 휴식취하는 건설 근로자](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/08/PS23080100718t.jpg)

![[포토]김희지 '핀 주변을 살핀다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042500654t.jpg)

![[포토]2024 이데일리 금융투자대상 금융투자 부분 수상자들](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042501046t.jpg)

![[포토]'서울외신기자클럽 기자간담회 참석하는 이준석 대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042500759t.jpg)

![[포토]쾌적한 비행을 위해 봄맞이 세척](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042500578t.jpg)

![[포토] '법의 날' 축사하는 이종석 헌법재판소장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042500502t.jpg)

![[포토]'기자회견 기다리는 황운하'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042500358t.jpg)

![[포토]정책조정회의, '모두발언하는 홍익표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042500272t.jpg)

![[포토]이주호 사회부총리, 40개 의대 총장 간담회…"학생·교수 복귀 총력"](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042400781t.jpg)

![[포토] '인구감소 시대의 부동산 정책 및 시장 영향'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042400618t.jpg)

![[포토] 임성재 '임성재의 플레이는 오늘부터'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042600115t.jpg)