|

아시아나항공은 26회 SRE 기업별 등급수준 적정성 설문(워스트레이팅)에서 18표(11.4%)를 받아 전체 40개 그룹 중 공동 8위에 올랐다. 아시아나항공은 24회와 25회 공동 23위를 기록하는 등 그동안 워스트레이팅 조사에서 항상 하위권에 머물렸다. 현재 신용등급이 워낙 낮은 탓이었다. 그러나 이번 조사에서는 전회(9표)보다 두 배나 많은 표를 얻으면서 10위권 내로 진입했다. 크레딧애널리스트 중 10.9%, 채권매니저 11.8%가 회사를 찍었다. 상향과 하향 비중(무응답 3표 제외)은 각각 26.7%, 73.3%로 하향이 더 많았다.

경쟁 심화와 투자 지속…사업안정성 저하 우려

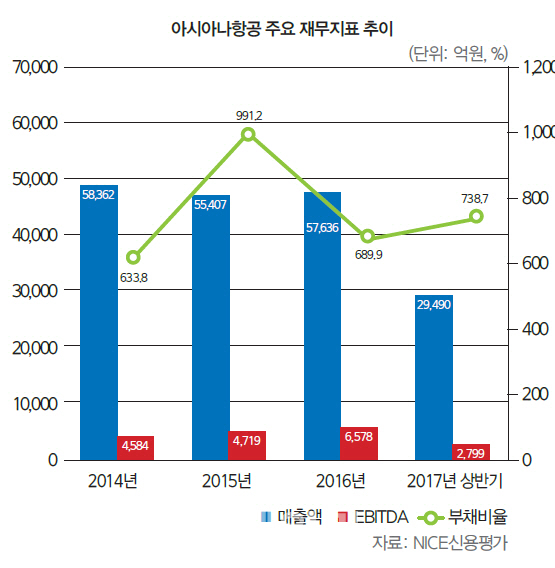

아시아나항공은 국내 인지도와 기재 경쟁력을 바탕으로 양호한 사업기반을 보유했다. 앞으로도 여객시장 중심 항공수요 증가가 예상돼 사업 전개에는 큰 어려움이 없다는 판단이다. 저하 추세를 보이던 영업 채산성은 2014년 하반기 이후 유가 급락에 따른 유류비 부담 완화와 화물부문 회복세로 개선되고 있다. 2014년 상반기까지 연평균 배럴당 120~130달러에 달하던 국제 항공유가는 이후 급락해 최근 50~60달러 선을 형성하고 있다. 그러나 대한항공과 마찬가지로 저비용항공사(LCC) 등 국내외 후발주자 시장 진입이 시장 지배력과 수익창출능력 저하를 유발하고 있는 상황이다. 경쟁 심화에 따라 운임을 인상하기도 어려워 외형 성장이나 이익 규모 확대폭이 기대에 미치지 못하는 것이다. 중국 정부 지원을 등에 업은 중국 항공사 진출도 고민이다.

사업 안전성 저하 우려로 회사채 시장에서 투자 매력도 낮은 상황이다. 10월 아시아나항공은 600억원 규모 회사채 발행을 위해 수요예측을 실시했다. 다소 높은 금리를 제시해 투자자 유인에 나섰지만 주문 자금은 30억원에 그쳤다. 같은 업종의 대한항공이 비슷한 시기 회사채 수요예측에서 흥행한 것과 달리 쓴 입맛을 다신 셈이다.

계열 지원 리스크 부각…단기 재무개선 어려워

그룹의 자금 수요 증가도 부담이다. 금호아시아나그룹은 2015년 채권단 관리에서 벗어나면서 금호산업을 인수했다. 그룹 내 핵심 계열사인 아시아나항공은 그룹 외연 확장과 지배구조 재편 과정에서 지원 가능성이 클 것으로 관측된다. 그룹 지배구조 최상단인 금호홀딩스는 금호산업·금호고속 인수 등과 관련해 작년말 기준 9300억원 가량의 순차입금을 보유했다. 자체 현금창출력이 미흡한 지주회사의 높은 재무부담은 아시아나항공에 위험 요인이다.

한 SRE 자문위원은 “금호타이 어 등 추가 인수에 대한 불확실성이 여전하다”며 “투기등급 이하로 내려갈 경우 일부 기한이익상실 등 자금 관련 이슈가 발생할 수도 있어 투자자 우려가 높은 상황”이라고 평가했다.

![월드컵까지 따냈다...스포츠산업 '생태계 파괴자' 된 빈살만[글로벌스트롱맨]](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/11/PS23110500115t.jpg)

![[포토] 폭염 속 휴식취하는 건설 근로자](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/08/PS23080100718t.jpg)

![[포토]박주영 '미소 출발 매치플레이'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051500142t.jpg)

![[포토]외국인 유학생들의 한글 받아쓰기 대회](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051500363t.jpg)

![[포토]'봄비 맞으며'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051500326t.jpg)

![[포토]국토교통 혁신 이끌 첨단기술 모였다](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051500285t.jpg)

![[포토]이마트, 기다렸던 '슈퍼와인 페스타'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051500242t.jpg)

![[포토]'단상 향하는 윤석열 대통령'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051500236t.jpg)

![[포토] '겨릿소 모내기 해봤소?'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051400857t.jpg)

![[포토] 세종 관련 체험행사](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051400837t.jpg)

![[포토]맑고 파란 하늘과 광화문광장 분수대](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051400808t.jpg)

![[포토]윤이나 '버디위해 집중한다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24051500432t.jpg)