내집 마련 자금이 부족하던 30대 회사원 김성원(가명) 씨는 대출모집인의 설명에 눈이 번쩍 트였다. 은행에서 받을 수 있는 주택담보대출은 이런 저런 규제 때문에 충분하지 않았던 터였다. 김씨는 결국 은행 신용대출과 함께 보험사 담보대출을 받기로 결정했다.

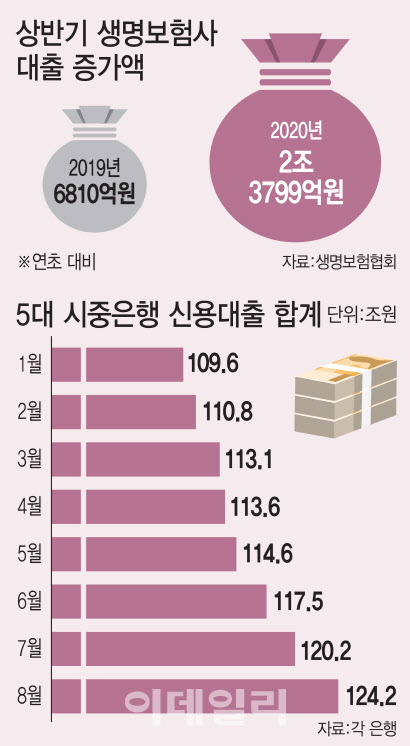

정부의 주택담보대출 규제 풍선 효과가 신용대출과 보험사 담보대출 시장으로 확대되고 있다. 시중은행 신용대출 증가율은 최근 2년내 최고점을 찍었고 보험사 대출 규모도 계속해서 늘고 있는 추세다.

8월 신용대출 증가율 상승 행진

2일 5대 시중은행(국민·신한·하나·우리·농협)의 여신 계수현황에 따르면 8월말 기준 이들 은행의 합계 신용대출잔액은 124조2747억원을 기록했다. 전월대비 3.39%(4조704억원) 증가했다. 부동산 ‘패닉바잉’으로 신용대출 증가율이 급격히 올랐던 6월(2.47%)와 7월(2.28%)를 웃도는 수준이다. 2000년대 참여정부 이후 최고 수준의 증가율이다.

금융권에서는 정부 대출 규제에 따른 풍선효과가 신용대출 급증으로 나타났다고 분석한다. 한 시중은행 관계자는 “과거에도 부동산 시장의 열기가 뜨거울 때 주택담보대출 대신 신용대출 잔액 증가율이 높아지곤 했다”고 말했다.

|

보험사 대출 증가를 주도한 것은 주택담보대출이다. 6월 말 기준 생명보험사 주택담보대출 잔액은 45조4944억원으로, 올해 1월(43조2629억원)에 비해 5.15%(2조2315억원)증가했다. 전체 생명보험사 대출 잔액 순증액의 93.8%가 주택담보대출이다.

규제 상대적으로 약한 보험사로 몰려

예를 들어 은행 대출에 대한 총부채원리금상환비율(DSR) 규제는 40%다. 하지만 2금융권으로 분류된 보험사의 DSR은 현재 60%다. 같은 주택담보대출이지만, 은행보다 더 많은 돈을 빌릴 수 있다는 뜻이다. 보험사의 주택담보대출은 2022년이 되어야 은행권과 같은 40% 규제를 받는다.

보험사의 대출 금리도 은행과 비슷한 수준으로 크게 낮아졌다. 올해 7월 기준 생보사들의 주택담보대출(분할상환방식) 평균 금리는 2.83%로 사상 최저치다. 특히 신한생명은 2.45%, 한화생명은 2.59%로 대출해준다. 일부 시중은행보다도 오히려 낮은 수준이다.

보험업계 한 관계자는 “전반적인 금융권 대출 규모가 커지는 만큼 보험사 대출도 늘어날 것으로 예상된다”면서 “보험사 대출의 경우 은행에서 대출을 다 받은 뒤 추가로 대출 받기 위해 은행에서 소개해준 대출상담사를 끼고 진행하는 경우가 많아, 대출 진행 속도도 매우 빠른 편”이라고 말했다.

다만 같은 보험사 대출이라고 해도 금리에 따라 다른 모습을 보이고 있다. 납입한 보험료를 담보로 대출을 받는 약관대출이 그 예다. 약관대출은 6월 기준 45조6402억원으로 올해 1월 47조269억원에 비해 줄었다. 약관대출 금리가 7% 수준으로 높은 편이고 최근 신용대출로 갈아타는 이유 등이 있기 때문으로 풀이된다.

![월드컵까지 따냈다...스포츠산업 '생태계 파괴자' 된 빈살만[글로벌스트롱맨]](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/11/PS23110500115t.jpg)

![[포토] 폭염 속 휴식취하는 건설 근로자](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/08/PS23080100718t.jpg)

![[포토]조국혁신당, '로텐더홀에서 첫 최고위'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24060300390t.jpg)

![[포토]최고위, '모두발언하는 이재명 대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24060300384t.jpg)

![[포토] 권은비, 워터밤 2024 더현대 서울 팝업스토어](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24060200376t.jpg)

![[포토]추경호, '현안 관련 기자간담회'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24060200317t.jpg)

![[포토] 조우영과 김민규 '다른 자세, 같은 생각'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24060200266t.jpg)

![[포토]홍예은 '상큼 브이로 출발'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24060200238t.jpg)

![[포토]"또 내렸다"...주유소 기름값 하락세 지속](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24060200273t.jpg)

![[포토]한강에서 배우는 요가](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24060200268t.jpg)

![[포토]'행복한 하루'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24060200232t.jpg)

![[포토]'발언하는 박찬대 원내대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24060200177t.jpg)

![[포토]이예원, 우승 주먹 불끈](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24060200429t.jpg)