|

미국 기준금리 인상 속도가 가팔라지면서 시중은행 주택담보대출(변동형) 금리가 심리적 저항선이라 불리는 연 5%대에 근접하고 있다. 당장 이자 상환액이 늘어나는 변동금리 대출자들이 직격탄을 맞을 전망이다. 저금리기조에서 상대적으로 금리가 낮은 변동금리를 선호하다 금리상승기에 유탄을 맞은 셈이다.

특히 가계부채의 질 개선을 위해 정부가 고정금리 확대 정책을 펼쳤지만 실제로는 은행이 변동금리 주담대를 적극 판매했다는 지적도 일고 있다. ‘눈가리고 아웅식’으로 판매한 ‘혼합형 주담대’(3년 또는 5년 고정금리 후 변동금리 전환)가 대표적이다. 혼합형의 경우 지금과 같은 금리 인상기에 변동금리로 전환할 경우 이자폭탄을 맞을 수 있기 때문이다.

이 같은 상승세는 변동형 주담대 금리 산정의 기준이 되는 코픽스(COFIX·자금조달비용지수)가 지난해 9월 이후 9개월 연속 상승한 데 따른 것이다. 미국 기준금리 상승으로 미국 국채금리가 따라 오르며 이에 연동하는 국내 시장금리를 끌어올리는 모습이다. 미국 연방준비제도(연준ㆍFed)가 지난 13일(현지 시간) 3개월 만에 기준금리 인상을 단행하고 연내 두 차례 추가 인상을 예고함에 따라 국내 대출금리 상승세도 당분간 계속될 것으로 전망된다.

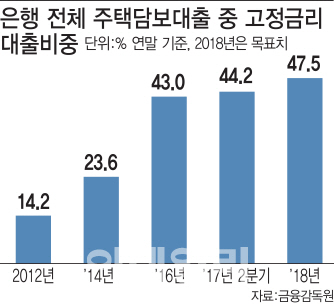

주담대 변동금리가 연내 5%대를 돌파할 가능성도 점쳐지고 있는 가운데 은행권 전체 주담대 가운데 절반 이상을 차지하는 변동금리 대출자들은 비상이 걸렸다. 금융감독원에 따르면 은행권 주담대 가운데 변동금리 대출 비중은 2012년 말 85.8%에서 꾸준히 감소해 지난해 2분기 기준 55.8%까지 낮아졌지만 여전히 고정금리 대출 비중보다 앞서고 있다.

한 금융권 관계자는 “변동금리 대출자들의 이자부담도 상당할 것으로 예상되지만 혼합형 주담대의 경우도 고정금리 주담대로 분류되지만 일정기간후 변동금리로 바뀐다는 점에서 대출자들에겐 양날의 칼”이라며 “주담대 금리가 연5%를 넘어설 정도로 금리 인상 기조가 지속될 경우 취약차주 중심으로 연체율이 상승해 가계부채 리스크가 확대될 것으로 우려된다”고 말했다.

![[포토]현세린,정확한 임팩트](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100215t.jpg)

![[포토] '트릭 오어 트릿' 진행하는 바이든 대통령 부부](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103102211t.jpg)

![[포토] 송민혁 '이글 2개, 버디7개 잡은 날'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100152t.jpg)

![[포토]치솟던 배춧값 대폭 하락…"물량 충분해"](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101370t.jpg)

![[포토]삼성전자 반도체 영업익 4조](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101369t.jpg)

![[포토]하모니카 연주가 이윤석의 연주](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101230t.jpg)

![[포토]민통선 주민들 트랙터 시위](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101122t.jpg)

![[포토] 서울시예산안 설명하는 오세훈 시장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100890t.jpg)

![[포토] 벤틀리모터스코리아, '더 뉴 컨티넨탈 GT 스피드' 공개](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100418t.jpg)

![[포토] 2024 서울 문화원 엑스포](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103001770t.jpg)

![[포토]이가영,정상을 바라본다](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100331t.jpg)

![[단독]대출 74%가 담보·보증대출…위험 피하는 은행](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100154b.jpg)