|

자영업 대출 양과 질 모두 악화

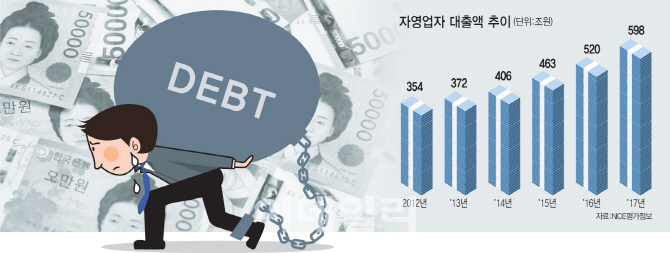

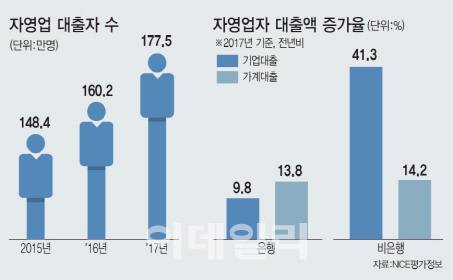

NICE분석 결과 음식·숙박업· 도소매업 등 자영업 대출은 양과 질 모두 악화하고 있는 것으로 나타났다. 자영업 대출증가율(전년비)은 2013년 5%,2014년 9%, 2015년 14%로 점증하다 2016년 12%로 다소 둔화된 후 2017년 15%로 다시 빨라지는 모습이다. 국내 자영업자는 지난 5년간(2012년 558만2000명 →2017년 559만명) 0.14%증가하는데 그친 반면 자영업 대출액은 같은 기간 68.9%(354조원→598조원) 급증했다. 자영업자수는 거의 늘지 않은 상태에서 대출액이 크게 늘었다는 건 자영업자들의 살림살이(경영사정)가 그만큼 나빠지고 있다는 방증이다.

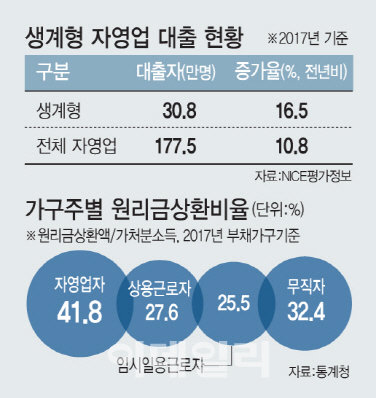

특이한 점은 은행대출보다는 비은행권 대출, 가계대출보다는 기업대출(사업자대출)에 과도하게 몰리고 있다는 점이다. 자영업자의 2금융권 대출 증가율은 24.3%로 은행 대출증가율(10.8%)의 2.3배. 이중 가계대출 증가율은 은행(13.8%)이나 비은행권(14.2%)이나 큰 차이 없다. 하지만 기업대출의 경우 경우 비은행권(41.3%)이 은행권(9.8%)의 4.2배에 달한다. 은행권 가계대출 문턱이 높아지자 2금융권 기업대출이 눈덩이처럼 불어나고 있다는 얘기다. 이런 풍선효과는 상대적으로 저신용 계층에서부터 나타난다. 실제 이 기간 생계형 자영업자의 대출 증가율이 자영업 평균 수준을 넘는 16.5%에 달했다.

|

이는 곧 대출금리수준이 은행권에 비해 상대적으로 높고 여신관리가 상대적으로 취약한 2금융권의 부실 가능성을 높인다. 한국은행에 따르면 2월말 현재 은행 평균 대출금리(신규취급액기준)는 연 3.68%(가계 3.65%, 기업 3.69%). 반면 저축은행의 경우 연 10.83%(가계 14.78%, 기업 8.47%)에 달한다. 평균 대출금리는 연 10%대지만 저신용 계층의 경우 연 15∼20%에 이른다는 게 저축은행 관계자의 설명이다.

대출 총량규제와 예대율 산정기준의 변화도 자영업자에겐 악재다. 대출환경의 변화는 가계대출보다는 기업대출을 늘리는 방향으로 대출자와 금융회사를 유인할 가능성이 높다. 저축은행의 한 임원은 “가계대출 문턱을 넘지 못한 대출 수요자가 상대적으로 규제가 약한 기업대출을 받기 위해 즉석에서 사업자명의를 만들어 대출을 받아가는 경우도 있다”며 “대출환경이 바뀌면 일선 대출창구에선 이런 편법이 늘어날 수 있다”고 우려했다.

|

이는 개별 금융회사 특히 2금융권 입장에선 자영업자 대출의 부실화를 촉진하는 요인이 될 수 있다. 한은 분석에 따르면 저축은행, 상호금융 등 2금융권에서 자영업 대출의 기대손실비율(2.2%)은 일반 대출(0.47%)의 4.7배에 달한다. 기대손실비율은 개별 대출자의 기대손실액을 총 대출액으로 나눈 비율로 금융회사 입장에선 일종의 예상손실비율이다.

금융당국은 업권과 상권 특성 등을 반영, 자영업자에게 특화된 여신심사모형 구축을 공언했지만 아직 지지부진한 상태다.

금융당국 관계자는 “대출자 전반의 상환능력, 금융기관의 대응여력 등을 감안하면 시스템 리스크로 전이될 가능성은 높지 않다”며 “부채 관리의 사각지대에 있는 자영업 대출에 대한 모니터링은 강화할 예정”이라고 말했다.

성태윤 연세대(경제학) 교수는 “금리상승과 각종 금융규제의 강화는 영세 자영업 대출자에게 가장 큰 영향을 미칠 것으로 보인다”며 “세부적인 리스크관리는 물론 변화된 대출환경을 감안, 이들이 추가적인 부담을 느낄 수 있는 정책을 최소화해야 한다”고 지적했다.

▨생계형 자영업자

금융위원회는 자영업자를 생계형, 일반형, 투자형,기업형 등 네 유형으로 분류한다. 이중 생계형은 연소득 3000만원 이하로 대출금액이 3억원 이하인 자영업자들이다. 생계형 자영업자 10명중 6명이 40대 이하로 음식업 소매업 도매업 등 주로 초기자본 투입이 적은 업종에 종사하는 경우가 많다.

![[포토]박지영,핀을 향하여](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100110t.jpg)

![[포토] '트릭 오어 트릿' 진행하는 바이든 대통령 부부](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103102211t.jpg)

![[포토] 송민혁 '이글 2개, 버디7개 잡은 날'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100152t.jpg)

![[포토]치솟던 배춧값 대폭 하락…"물량 충분해"](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101370t.jpg)

![[포토]삼성전자 반도체 영업익 4조](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101369t.jpg)

![[포토]하모니카 연주가 이윤석의 연주](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101230t.jpg)

![[포토]민통선 주민들 트랙터 시위](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101122t.jpg)

![[포토] 서울시예산안 설명하는 오세훈 시장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100890t.jpg)

![[포토] 벤틀리모터스코리아, '더 뉴 컨티넨탈 GT 스피드' 공개](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100418t.jpg)

![[포토] 2024 서울 문화원 엑스포](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103001770t.jpg)

![[포토]아마추어 성아진,강력하게 날린다](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100174t.jpg)

![[단독]대출 74%가 담보·보증대출…위험 피하는 은행](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100154b.jpg)

![퍼렇게 질린 뉴욕증시, 나스닥 2.8%↓…‘MS·메타 과도한 AI투자?[월스트리트in]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100322b.jpg)