8일 김대준 한국투자증권 연구원은 “높아진 금리는 증시에 불리하게 작용하며 이번주도 코스피가 지지부진할 전망”이라며 “수급과 기업 이익에 집중할 때”라며 이같이 밝혔다.

글로벌 벤치마크인 미국 금리는 급등세를 타고 있다. 지난 5일 연준의 통화정책에 영향을 받는 미국채 2년물 금리는 4.75%로 마감했다. 전주대비 13.1bp(1bp=0.01%포인트) 상승한 수치다. 경기와 물가에 연동되는 10년물 금리는 4.40%로 일주일 전보다 20.1bp 급등했다. 장기금리가 단기금리보다 빨리 오르는 오르는 ‘베어 스티프닝’이 진행된 것이다.

김 연구원은 “금리가 갑자기 튄 것은 아니라 상승할 배경이 조성된 결과”라며 “대표적인 게 연방준비제도(연준·Fed)의 정책 기조”라고 지적했다. 3월 연방공개시장위원회(FOMC) 회의 후 공개된 점도표를 통해 알 수 있다. 당시 기준금리 전망은 연 3회 인하였다. 다만 점도표를 자세히 보면 내용은 작년 12월 전망의 3회와는 사뭇 달랐다는 평가다.

김 연구원은 “예상 금리 인하 횟수만 그대로일 뿐이지 연준위원들은 대부분 의견을 매파적으로 수정한 상태였으며 점도표 분포가 위로 이동한 게 그 증거”라며 “결국 작금의 금리 상승은 연준의 정책 전망에서 비롯된 것”이라고 분석했다.

고용지표도 금리 상승에 영향을 줬다는 분석이다. 그는 “고용호조에 기인한 수요 견인 인플레 압력이 금리 전반에 녹아들 수 있는 환경이 조성된 것”이라고 말했다.

이런 상황에서 현지시간 10일과 11일에는 소비자물가(CPI)와 생산자물가(PPI)가 발표된다. 시장에선 두 지표가 전년동월대비 올랐을 것으로 예상치가 모아진 상태다. 물론 결과가 나오기 전, 금리 변동은 크지 않겠지만 확률 상 물가 상승 가능성이 높아 금리가 시장을 압박할 수 있다.

김 연구원은 “증시 수급과 관련해선 외국인 순매수를 주목한다. 지난주 외국인은 유가증권시장에서 반도체를 비롯해 음식료, 유틸리티 등을 주로 사들였다”면서 “반도체는 삼성전자 등 주요 업체들의 실적 개선 및 향후 이익 전망이 호재로 작용했다”고 말했다. 시장의 상승 탄력이 둔화된 상황에서 경기방어 성향을 띄는 업종도 외국인의 선택지에 포함된 것이란 얘기다.

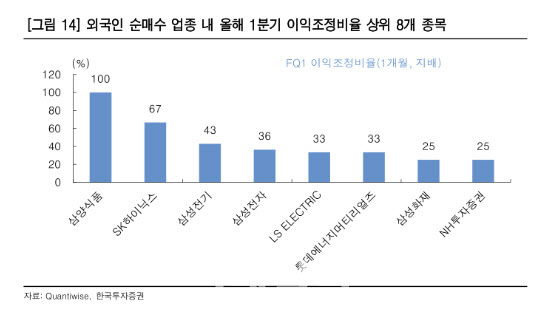

그는 “여기에서 시야를 더 좁힌다면 해당 업종 내에서 분기 실적 전망치가 상향 조정된 기업에 관심을 둘 수 있는데 특히 이익조정비율을 통해 실적 개선 여부를 엿볼 수 있다”면서 “코스피 시가총액 3천억원 이상 종목 중 이익조정비율 상위 8개 종목을 투자 대상으로 참고할 필요가 있다”고 조언했다.

관련 종목은 반도체(삼성전자(005930), SK하이닉스(000660)), 음식료(삼양식품(003230)), 하드웨어(삼성전기(009150)), 기계(LS ELECTRIC(010120)) 등이다. 아울러 그는 “금리, 물가 등 거시 경제가 불안한 환경에선 돈의 힘과 기업 펀더멘털에 좀 더 의존해야 한다”면서 “이것이 시장의 흔들림을 피할 수 있는 방안”이라고 덧붙였다.

|

![[포토]현세린,정확한 임팩트](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100215t.jpg)

![[포토] '트릭 오어 트릿' 진행하는 바이든 대통령 부부](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103102211t.jpg)

![[포토] 송민혁 '이글 2개, 버디7개 잡은 날'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100152t.jpg)

![[포토]치솟던 배춧값 대폭 하락…"물량 충분해"](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101370t.jpg)

![[포토]삼성전자 반도체 영업익 4조](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101369t.jpg)

![[포토]하모니카 연주가 이윤석의 연주](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101230t.jpg)

![[포토]민통선 주민들 트랙터 시위](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101122t.jpg)

![[포토] 서울시예산안 설명하는 오세훈 시장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100890t.jpg)

![[포토] 벤틀리모터스코리아, '더 뉴 컨티넨탈 GT 스피드' 공개](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100418t.jpg)

![[포토] 2024 서울 문화원 엑스포](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103001770t.jpg)

![[포토]이가영,정상을 바라본다](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100331t.jpg)

![[단독]대출 74%가 담보·보증대출…위험 피하는 은행](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100154b.jpg)