[이데일리 김응태 기자] 신한투자증권은 26일 현대일렉트릭에 대해 내년 주당순이익(EPS)이 개선되고, 물량 증가로 3분기 영업이익률이 12%를 넘어선 가운데 4분기에도 계절적 성수기로 실적 성장이 지속할 것으로 전망했다. 이에 투자의견 ‘매수’를 유지하고, 목표주가는 8만7000원에서 9만1000원으로 상향 조정했다. 상승여력은 22.1%이며, 전날 종가는 7만4500원이다.

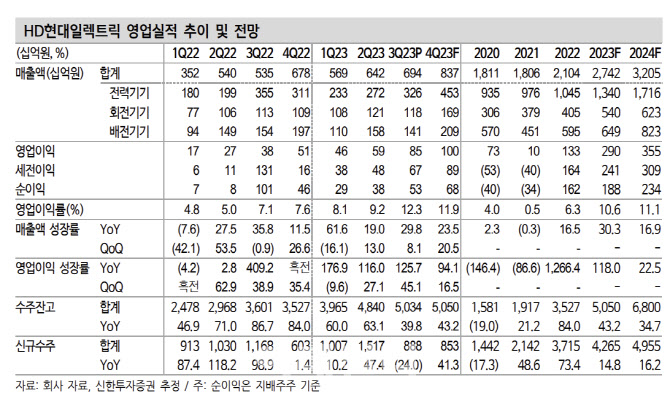

이동헌 신한투자증권 연구원은 “현대일렉트릭의 올해 3분기 매출액은 전년 대비 30% 증가한 6944억원, 영업이익은 126% 늘어난 854억원, 영업이익률은 5.2%포인트 상승한 12.3%를 기록했다”며 “컨센서스 대비 매출액과 영업이익이 각각 6%, 38% 상회하는 어닝 서프라이즈”라고 진단했다.

부문별 매출은 전력기기가 61% 증가한 3264억원, 지역별로는 중동 93% 늘어난 1753억원, 북미는 54% 성장한 1830억원으로 실적 개선을 견인했다.

영업이익은 원자재 관련 10억원의 충당금 환입이 있었지만 중국양중법인 대손충당금 370만불이 반영됐다. 평균판매단가(ASP) 상향된 물량의 매출 인식이 시작되면서 실질 영업이익은 더 높을 것으로 추정했다.

3분기 신규 수주는 4% 증가한 6억8000만달러, 수주잔고는 43% 늘어난 39억7000만달러를 기록했다. 전분기 대비로 수준잔고는 7% 늘었다. 사우디 네옴시티 프로젝트들이 지속하며 9월과 10월 각각 678억원, 670억원의 수주 공시가 발생했다. 북미지역은 장기공급계약이 늘어나며 2030년까지 물량도 협의되고 있다고 주목했다. 판매가격도 높은 수준을 유지 중이라고 짚었다.

생산능력(CAPA) 확대를 위해 울산공장 조립장, 철심공정에 272억원을 투자하고 있는데, 내년 10월 완공 시 연간 생산능력이 1400억원 늘어날 것으로 전망했다. 알리바마법인도 조립장 및 야적장에 180억원을 투자하기로 했으며, 내년 9월 완공 시 생산능력이 800억원 확대될 것으로 예상했다.

이 연구원은 “고금리 지속에 신재생산업이 부진하지만 북미와 중동 중심의 전망 그리드 투자는 정부 주도로 영향이 덜하다”며 “실적 성장에 따른 EPS 상승이 분기를 거듭할수록 돋보일 것”이라고 말했다.

![월드컵까지 따냈다...스포츠산업 '생태계 파괴자' 된 빈살만[글로벌스트롱맨]](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/11/PS23110500115t.jpg)

![[포토] 폭염 속 휴식취하는 건설 근로자](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/08/PS23080100718t.jpg)

![[포토]윤두상,목표 지점을 본다](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24061500187t.jpg)

![[포토] 오기소 타카시 '위기 넘기며 하이파이브'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24061500107t.jpg)

![[포토]이채은,홀인원을 향하여](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24061400623t.jpg)

![[포토] 다시, 설레임](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24061400902t.jpg)

![[포토] '코카-콜라 제로 체리' 출시 이벤트](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24061400694t.jpg)

![[포토]정년제도 개선과 청년 고용 해법은?](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24061400613t.jpg)

![[포토]한덕수 총리, 보라매병원 응급의료센터 방문](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24061400512t.jpg)

![[포토] 강호동 농협회장, 배 농가 봉사활동](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24061400484t.jpg)

![[포토]이세희,나이스 세이브](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24061500486t.jpg)