|

SK(034730)그룹의 스폰서 리츠인 SK리츠 신도철 대표이사는 18일 온라인 기업설명회에서 이같이 밝혔다.

SK리츠는 그룹 지주사인 SK의 자회사로 1조원 규모의 SK서린빌딩을 매입하고 116개 SK주유소를 가진 클린에너지위탁관리부동산투자회사(클린에너지리츠)의 지분 100%를 편입했다. 스폰서리츠란 대기업, 금융기관, 연기금 등이 대주주로 참여해 자금조달과 자산운용, 시설관리 등을 전반적으로 지원해 안정성과 신뢰도를 높여주는 리츠를 말한다. 앵커리츠(Anchor REITs)로도 불린다.

신도철 대표는 “SK그룹 차원에서 성장전략의 일환으로 SK리츠를 가져가는 것”이라며 “파이낸셜 스토리로 각사의 성장방향을 공유하면서 주주친화적인 회사로 변모하고, 부동산 자산을 깔고 있지 말고 유동화해 ESG, 신성장에 지속 투자할 계획”이라고 설명했다.

|

연 5.45% 배당 SK리츠, 8월 30~9월 1일 청약

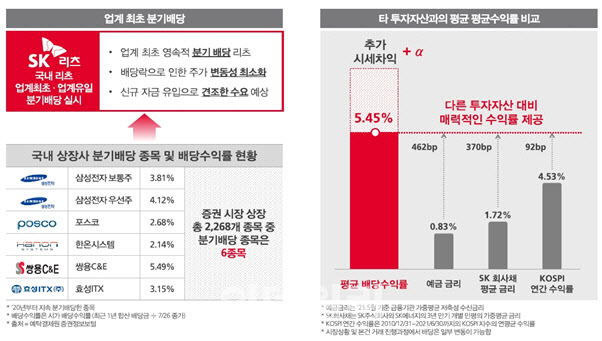

SK리츠는 국내 상장 리츠 최초이자 유일하게 분기 배당을 실시한다. 주기적 소득, 수입을 원하는 연기금, 퇴직연금, 개인 등의 견고한 자금 유입이 예상되고 배당락으로 인한 주가 변동성 또한 최소화될 것으로 기대된다.

SK리츠의 공모가는 주당 5000원, 공모주식수는 약 4650만주로 이번 공모를 통해 2326억원을 조달한다. 오는 23일~24일 이틀간 국내외 기관투자자를 대상으로 수요예측을 진행하고 8월 30일부터 9월 1일까지 사흘간 일반투자자 청약을 거쳐 9월 중 상장한다. 대표주관사는 삼성증권(016360), 한국투자증권이며 인수회사는 하나금융투자다. 공동주관사로 SK증권(001510)이 참여한다. 일반투자자 배정물량은 1395만3080주로 공모주식의 30% 수준이다.

|

SK서린빌딩은 SK그룹이 20년 이상 본사 사옥으로 사용하고 있는 그룹의 성장을 함께해온 상징적인 건물이다. SK, SK이노베이션(096770) 계열과 SK E&S 등이 입주해 안정적 임대수익 창출이 가능하며 대규모 리노베이션으로 가치 상승도 기대된다.

클린에너지리츠는 전국 116개 주유소의 토지, 건물을 7654억 원에 매입했으며 전체 주유소의 약 48%가 수도권 내 자리해 토지 활용 가치가 높은 자산들로 구성됐다.

주유소 자산은 약 95%가 토지로 구성되며 지난 5개년(2015~2020년) 매입대상 공시지가의 상승률이 평균 4.8%인 점을 참작했을 때 향후 꾸준한 자산가치의 상승이 예상된다. 또한 신용등급 `AA`로 3000여개 이상의 주유소를 갖춘 국내 대표 정유사인 SK(034730)에너지가 매입 대상 전체 주유소를 책임 임차한다.

우수 입지의 주유소는 향후 SK에너지 및 SK그룹과 전략적으로 협업해 전기 수소 충전소, 전기차 수리정비소, 배터리 전반에 걸친 서비스 제공 등의 스페이스 플랫폼 공간으로 개발될 예정이다.

10조 글로벌 리츠 도약…금리인상 리스크 헷지

SK리츠는 그룹의 신사업 투자와 궤를 같이하며 성장성이 기대되고 있다. 정부가 지원하는 혁신 사업이자 SK그룹의 주요 사업 영역인 2차 전지, 에너지, ICT, 반도체, 친환경, 제약바이오 등 분야에서 SK그룹이 신사업을 위한 부동산 자산 취득 시 SK리츠도 함께 참여한다.

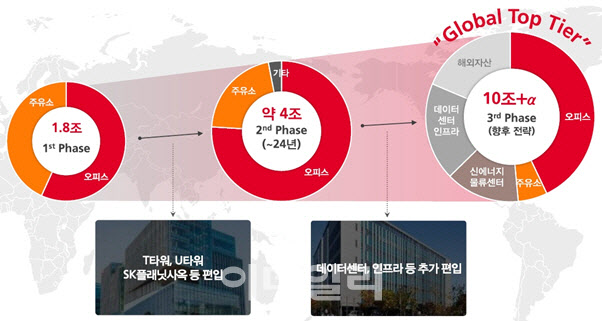

SK리츠는 현재 편입 자산 외에도 SK그룹이 보유한 핵심 부동산 자산에 대한 우선매수협상권을 가지고 있다. 우선매수협상권을 지닌 자산을 2024년까지 편입을 완료할 경우 누적 약 4조원 규모의 자산 편입이 예상된다. 그 이후 데이터센터, 신에너지, 물류센터, 해외자산 등 SK그룹 핵심사업 연계 자산을 지속 편입시 10조원 규모이상의 글로벌 톱티어 복합 리츠로 성장할 전망이다.

|

다만 리츠의 가장 큰 리스크는 금리 인상이다. 이에 대해 신 대표는 “통제할 수 없는 리스크는 금리 인상이지만, SK리츠의 임대수익은 물가 상승시 함께 오르는 구조로 연동해뒀다”며 “두 번째로는 담보사채 발행 등 금리를 낮출 수 있는 옵션이 남아 있다”고 말했다. 현재 2개 자산 편입시 연 2.3% 수준인 대주단 담보대출을 시행했지만, 내년 추가 자산 편입시 1% 중후반대인 담보사채로 조달할 경우 비용을 더 낮출 수 있다는 설명이다.

![[포토]현세린,정확한 임팩트](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100215t.jpg)

![[포토] '트릭 오어 트릿' 진행하는 바이든 대통령 부부](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103102211t.jpg)

![[포토] 송민혁 '이글 2개, 버디7개 잡은 날'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100152t.jpg)

![[포토]치솟던 배춧값 대폭 하락…"물량 충분해"](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101370t.jpg)

![[포토]삼성전자 반도체 영업익 4조](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101369t.jpg)

![[포토]하모니카 연주가 이윤석의 연주](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101230t.jpg)

![[포토]민통선 주민들 트랙터 시위](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101122t.jpg)

![[포토] 서울시예산안 설명하는 오세훈 시장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100890t.jpg)

![[포토] 벤틀리모터스코리아, '더 뉴 컨티넨탈 GT 스피드' 공개](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100418t.jpg)

![[포토] 2024 서울 문화원 엑스포](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103001770t.jpg)

![[포토]이가영,정상을 바라본다](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100331t.jpg)

![[단독]대출 74%가 담보·보증대출…위험 피하는 은행](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100154b.jpg)