|

[이데일리 장순원 기자] 4대 금융지주가 인수·합병(M&A)을 지렛대 삼아 새판짜기에 돌입했다. 몸집을 불리거나 약한 고리를 보강해 치열한 경쟁에서 우위를 점하려는 전략적 판단에서다. 이 과정에서 치열한 눈치싸움이 전개될 전망이다.

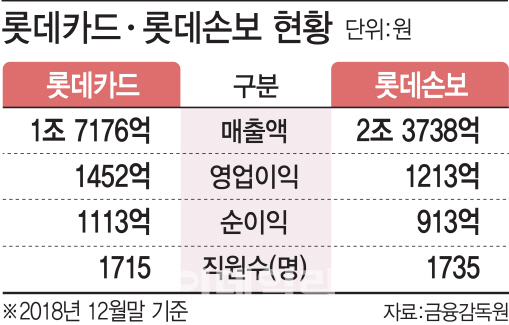

22일 금융권에 따르면 매물로 나온 롯데카드 본입찰에 하나금융과 MBK파트너스·한앤컴퍼니를 포함한 3곳이 참여하며 대형 금융그룹과 사모펀드(PEF)의 대결로 압축됐다. 애초 유력한 인수 후보로 꼽혔던 한화그룹이 인수의사를 접으며 하나금융이 롯데카드를 품을 가능성이 커졌다는 것이 금융권 안팎의 시각이다. 자금동원능력이나 시너지 측면에서 사모펀드가 경쟁하기 어려운 구도이기 때문이다. M&A 시장에서는 하나금융이 롯데카드 몸값으로 가장 높은 가격을 써낸 것으로 알려졌다.

실제 이승열 하나금융그룹 최고재무책임자(CFO)는 지난 19일 실적발표 후 컨퍼런스콜에서 “증자 없이 1조원 정도는 M&A에 쓸 수 있다”고 밝혔다. 롯데그룹이 바라는 롯데카드 매각가격은 1조5000억원 가량으로 알려져 있는데, 하나금융의 자금력을 고려하면 충분히 가능한 금액이다.

하나금융이 롯데카드를 품에 안게 되면 단숨에 카드 업계 2위로 발돋움할 수 있다. 하나카드 이용자가 주로 하나은행과 금융 거래를 하는 직장인이고, 롯데카드의 경우 롯데백화점·롯데마트 등 유통 고객 중심인 만큼 두 회사 합병이 시너지를 낼 수 있다는 것이 업계의 평가다. 비은행 포트폴리오를 강화하려는 하나금융지주의 전략을 한층 보강해주는 거래인 셈이다.

신한금융과 국내 리딩금융그룹 경쟁을 펼치고 있는 KB금융지주도 물밑에서 발걸음을 가속화는 분위기다.

윤종규 KB금융 회장은 “좋은 가격에 궁합이 맞는 회사가 있다면 움직이겠다 ”며 기회가 될 때마다 M&A 의지를 드러냈다. KB금융은 회사채 등을 발행해 실탄을 축적 중이다. 기회가 된다면 과감하게 베팅하기 위해서다. 특히 생명보험과 캐피털사를 비롯해 경쟁력이 떨어지는 부문을 대대적으로 보강하려는 것으로 알려졌다. KB금융은 작년 ING생명보험(현 오렌지라이프) 인수를 검토하다 발을 뺐다.

이런 분위기 속에서 KB의 교보생명 인수설이 끊이지 않고 있다. 현재 교보생명은 재무적 투자자(FI)들이 지난달 신창재 회장을 상대로 풋옵션(특정가격에 팔 권리) 이행을 요구하는 중재신청을 하면서 기업공개(IPO)를 포함해 경영 행보가 불확실해 매물로 등장할 가능성을 배제할 수 없기 때문이다. KB가 교보를 사들이면 취약한 보험부문을 보강하면서도 신한금융을 제치고 독보적인 리딩그룹 위치를 차지할 수 있다.

올해 금융지주사로 변신한 우리금융도 M&A 시장의 큰손으로 떠오르고 있다. 이달 초 동양자산운용과 ABL자산운용을 인수하며 첫 M&A 행보를 시작했다.

앞으로 부동산신탁, 캐피탈, 저축은행을 비롯해 증권사, 보험사 등으로 비은행 사업 포트폴리오 범위를 확장해 종합금융그룹으로서 위상을 강화하겠다는 목표다. 다만 당장은 내부등급법을 적용받아 자본 여력이 크지 않아 증권사, 보험사를 포함해 대형 M&A를 하기는 어렵다. 덩치가 작은 매물 가운데 시너지를 낼 대상을 물색 중이다.

금융권 관계자는 “중장기적으로 금융그룹의 효율성을 높이고 성장성을 확보할 길은 M&A뿐”이라며 “올 한해 금융권 M&A 시장이 뜨거워질 수 있고 이 과정에서 치열한 샅바싸움이 진행될 것”이라고 전망했다.

![[포토]현세린,정확한 임팩트](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100215t.jpg)

![[포토] '트릭 오어 트릿' 진행하는 바이든 대통령 부부](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103102211t.jpg)

![[포토] 송민혁 '이글 2개, 버디7개 잡은 날'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100152t.jpg)

![[포토]치솟던 배춧값 대폭 하락…"물량 충분해"](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101370t.jpg)

![[포토]삼성전자 반도체 영업익 4조](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101369t.jpg)

![[포토]하모니카 연주가 이윤석의 연주](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101230t.jpg)

![[포토]민통선 주민들 트랙터 시위](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103101122t.jpg)

![[포토] 서울시예산안 설명하는 오세훈 시장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100890t.jpg)

![[포토] 벤틀리모터스코리아, '더 뉴 컨티넨탈 GT 스피드' 공개](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103100418t.jpg)

![[포토] 2024 서울 문화원 엑스포](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/10/PS24103001770t.jpg)

![[포토]현세린,볼을 확인한다](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100220t.jpg)

![[단독]대출 74%가 담보·보증대출…위험 피하는 은행](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100154b.jpg)

![‘AI투자 확대 우려’에 나스닥 2.76%↓…금감원, 고려아연 유증 제동[뉴스새벽배송]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/11/PS24110100413b.jpg)