정부도 세컨더리 펀드 출자 규모를 늘리는 등 막혀버린 중간 회수 시장의 활성화를 위해 힘을 쏟고 있다. 재투자를 촉진할 수 있는 지원책을 마련하고 ‘손바뀜’을 유도해 돈을 돌게 하는데 총력을 다하고 있다.

엑시트 못해 묶인 자금…“매수자 우위 시장”

너도 나도 ‘세컨더리’를 외치는 배경에는 해마다 만기를 맞는 벤처펀드 규모가 늘어나는 추세인데 비해 회수 규모는 줄어드는 어려운 시장 상황이 자리잡고 있다. 엑시트(Exit)를 하고 싶은 VC는 많지만, 원하는 밸류(기업가치)를 인정받기 어려운 탓에 중간 회수가 제대로 이뤄지지 않고 있는 셈이다.

중소기업 창업투자회사 전자공시(DIVA)에 따르면 올해 만기를 맞는 벤처펀드 총 결성액은 5조 3517억원에 달한다. 반면 한국벤처투자에 따르면 지난해 모태펀드 회수액은 전년 대비 59.1% 감소한 1조8635억원을 기록했다. 회수기업 역시 11.7% 줄어든 1045곳으로 집계됐다.

VC업계 관계자는 “쉽게 말하면 팔고 싶은 사람은 많지만, 살 사람은 제한된 시장 환경이 조성되면서 값을 충분히 깎아 살 수 있는 등 매수자가 우위에 설 수 있는 상황인 셈”이라며 “세컨더리 펀드를 조성해 성장성 있는 벤처기업에 투자하기 좋은 시기”라고 설명했다.

세컨더리 펀드는 VC들이 투자한 기업들 중 펀드만기 안에 회수하지 못한 투자지분(구주)에 투자한다. 당장 IPO(기업공개)가 어려운 프리IPO 단계 기업이 주로 대상이 된다. 통상 벤처펀드의 만기가 7~10년인데 비해 세컨더리 펀드는 5~6년 수준으로 만기가 비교적 짧다.

꽉 막힌 중간 회수 시장 뚫기 위해 정부도 총력

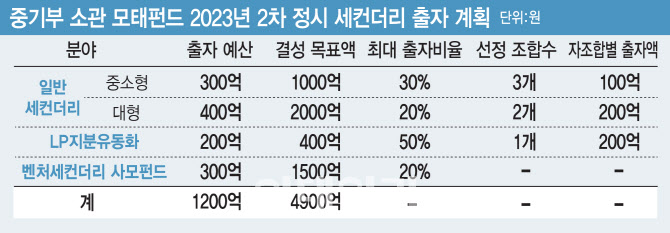

중소벤처기업부는 올해 거의 10년 만에 ‘일반세컨더리’ 분야를 부활시켜 중소형 부문에 300억원, 대형 부문에 400억원을 출자한다. 이밖에도 ‘LP지분유동화’ 분야에 200억원, ‘벤처세컨더리 사모펀드’ 분야에 300억원을 출자하는 등 1200억원을 출자해 4900억원 규모의 세컨더리 펀드를 조성하겠다는 목표다.

|

이밖에도 중기부는 금융위원회와 함께 세컨더리 벤처펀드에 대한 현행 40% 이상의 신주 투자 의무를 폐지하기로 했다. 또 산업은행과 기업은행도 세컨더리 펀드의 조성 규모를 기존 5000억원에서 1조5000억원으로 3배 늘려 만기가 도래한 펀드에 대한 재투자를 촉진하는 등 후속투자를 유도한다.

![[포토] 증권회사 CEO 간담회 참석하는 이복현 원장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24070300429t.jpg)

![[포토]'대화하는 추경호-배준영'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24070300425t.jpg)

![[포토] 키자니아 찾은 노동진 수협중앙회장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24070200972t.jpg)

![[포토]서울 시청역 인근서 역주행 차량 사고 현장에 이어지는 추모발길](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24070200732t.jpg)

![[포토]장마시작, 출입통제된 청계천](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24070200729t.jpg)

![[포토] 파병 앞두고 파이팅 외치는 아크부대 장병들](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24070200692t.jpg)

![[포토]저출생 위기 극복을 위한 선포식 내빈들](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24070200682t.jpg)

![[포토] 워싱턴체리 출시](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24070200621t.jpg)

![[포토]노조법 개정 반대, '기자회견 마친 경제6단체'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24070200612t.jpg)

![[포토]박현경,2연속 우승 실감이 안되요](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24063000389t.jpg)