기초자산의 대출원리금 지급이 이뤄지지 않거나 유동화증권의 차환발행이 되지 않을 경우에 대비해서 한국투자증권이 사모사채 인수확약 및 자금보충을 제공한다.

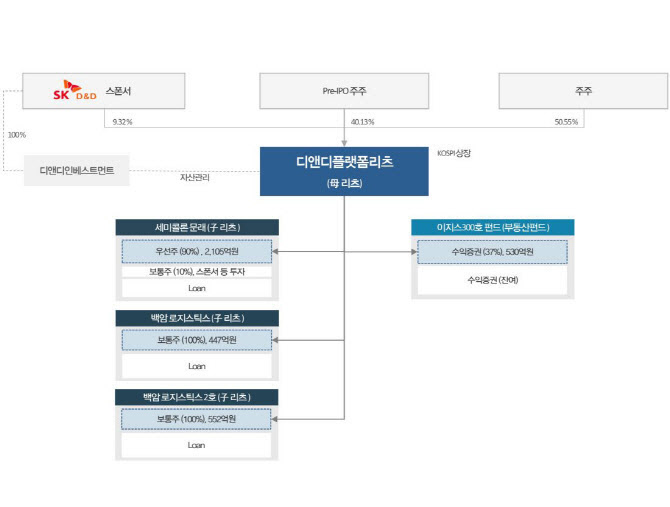

SK디앤디 스폰서 ‘오피스·물류센터 리츠’

27일 금융투자업계에 따르면 디앤디플랫폼리츠가 받은 단기차입금 580억원이 오는 6월 22일 만기도래한다.

각 차입처별 단기차입금 액수는 △신한투자증권 30억원 △특수목적회사(SPC) 키스플러스제십삼차 150억원 △우리종합금융 100억원 △NH투자증권 100억원 △IBK캐피탈 200억원. 금리는 모두 6.50%다.

|

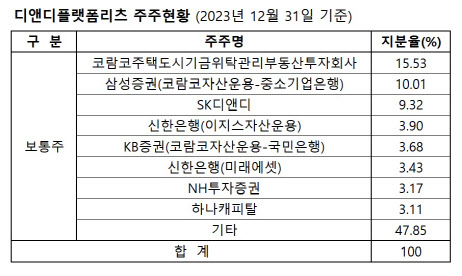

작년 말 기준 디앤디플랫폼리츠의 주주별 지분율은 △코람코주택도시기금위탁관리부동산투자회사 15.53% △삼성증권(코람코자산운용-중소기업은행) 10.01% △SK디앤디 9.32% △신한은행(이지스자산운용) 3.90% △KB증권(코람코자산운용-국민은행) 3.68% △신한은행(미래에셋) 3.43% △NH투자증권 3.17% △하나캐피탈 3.11% △기타 47.85% 순이다.

회사가 브릿지론을 받은 이유는 ‘파스토 용인2센터’를 기초자산으로 갖고 있는 자(子)리츠를 편입하기 위해서다. 이 자(子)리츠 이름은 디디아이백암로지스틱스2호위탁관리부동산투자회사(백암로지스2호리츠)다.

백암로지스2호리츠는 매도자 엘비24호전문투자형사모부동산투자회사로부터 이 자산을 지난 2022년 6월 24일 960억원에 매입했다.

|

디앤디플랫폼리츠는 위 단기차입금을 담보하기 위해 대주별 대출약정금 비율에 비례해서 △백암로지스2호리츠 보통주식 220만8000주 △세미콜론문래위탁관리부동산투자회사 제1종 종류주식 2105만주에 대한 근질권을 설정했다.

근질권이란 계속적인 거래관계에서 발생하는 불확정한 채권을 담보할 목적으로 설정되는 질권(돈을 받을 권리)을 말한다.

키스플러스제십삼차는 유동화를 위해 설립된 특별목적회사(SPC)다. 키스플러스제십삼차는 작년 6월 22일에 기존 대출(원금 285억원)을 전액 상환받고, 신규 대출을 실행(원금 150억원)하는 내용의 대출약정을 디앤디플랫폼리츠와 체결했다.

이 신규 대출의 만기가 오는 6월 22일이다. 또한 키스플러스제십삼차는 이 대출채권을 기초자산 삼아서 자산유동화 전자단기사채(ABSTB) 151억원을 발행했다. 이 ABSTB가 제22회까지 차환발행될 경우 만기가 오는 6월 22일로 동일하다.

이 유동화거래의 주관회사, 자산관리자, 유동성·신용공여 기관은 한국투자증권이다. 유동화증권의 주요 상환재원은 기초자산 원리금 및 유동화증권 차환발행대금 등이다.

한국투자증권은 키스플러스제십삼차가 부담하는 각종 선순위 비용과 기존에 발행한 유동화증권의 상환 재원이 부족한 경우, 키스플러스제십삼차가 발행하는 사모사채를 인수하거나 자금보충을 제공할 의무를 151억원 한도에서 부담한다.

|

![월드컵까지 따냈다...스포츠산업 '생태계 파괴자' 된 빈살만[글로벌스트롱맨]](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/11/PS23110500115t.jpg)

![[포토] 폭염 속 휴식취하는 건설 근로자](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/08/PS23080100718t.jpg)

![[포토] 임성재의 우승 본능](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042800425t.jpg)

![[포토]이정민 '구름 갤러리와 함께 입장'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042800395t.jpg)

![[포토]파워에이드와 함께 다 마신 페트병 재활용 하세요!](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042800282t.jpg)

![[포토]꽃 바다에 풍덩](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042800265t.jpg)

![[포토]'어느새 여름?'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042800219t.jpg)

![[포토]'역대급 엔저'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042800217t.jpg)

![[포토]'취재진 앞에 선 오동운 공수처장 후보자'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042800096t.jpg)

![[포토] 장동규 '볼~'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042700168t.jpg)

![[포토]박결 '가볍게 몸을 푼다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042600643t.jpg)

![[포토] 박상현 '순위 반등이 필요하다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042600223t.jpg)