|

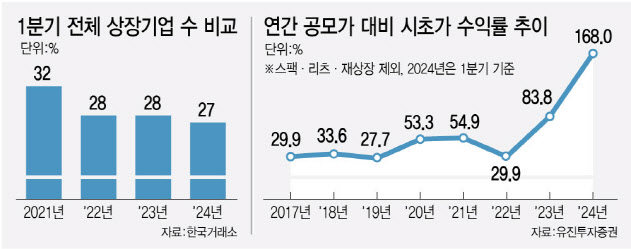

1일 금융투자업계에 따르면 올해 1분기 코스피·코스닥 신규 상장 기업은 14개사로 지난해 1분기 17개사보다 감소했다. 시장별로는 코스피 1곳, 코스닥 13곳이다. 이는 코넥스 1곳, 재상장 1곳, 코스피 이전 상장 2곳, 스팩(SPAC·기업인수목적회사) 9곳 등을 제외한 숫자다. 전체 공모 규모는 5368억원으로 1999~2023년 1분기 평균 1조1000억원과 비교해 적다.

다만, 올 1분기 상장 기업 14곳의 시초가는 공모가 대비 평균 168% 상승하면서 높은 수익성을 보였다. 연간 공모가 대비 시초가 수익률과 비교했을 때 이는 역대 최고 수익률이다. 지난해 평균 83.8%와 비교해도 약 2배 수준이다. 시초가 대비 3월 말 종가 기준 수익률도 67.2%를 보이면서 양호한 수익률을 보였다.

올 1분기 상장 기업 14곳은 모두 기관 투자자를 대상으로 한 수요 예측에서 공모 희망 범위 상단을 초과하는 공모가를 확정하기도 했다. 2015년 1분기 이후 공모가가 희망 범위 상단을 초과한 상장사 비중이 100%를 나타낸 건 분기별로 역대 세 번째다. 지난해 1분기엔 신규 상장사 17곳 중 공모 희망 범위 상단을 초과한 기업이 3곳에 불과했다.

올 1분기 기술 성장 기업 상장 비중도 높았다. 전체 코스닥 상장 기업 23곳 중 7곳이 기술 성장 기업이었는데, 이는 지난해 연간 코스닥 내 기술 성장 기업 상장 비중 30.7%와 비슷한 수준이다. 박종선 유진투자증권 연구원은 “최근 소프트웨어 기업, 소재·부품·장비 기업 등 비(非) 바이오 기업들의 성장세가 나타나면서 기술 성장 기업의 상장 증가세가 이어지고 있다”고 분석했다.

“연내 IPO 시장 확대” vs “과열 상태”

이달엔 감사보고서 제출과 공모 일정이 연기된 종목들이 다수 발생한 만큼 신규 상장 수는 1분기 대비 감소할 전망이다. 이달 상장 예정 종목 중 수요 예측을 완료한 아이엠비디엑스는 공모 희망 밴드가 상단을 초과한 1만3000원으로 공모가를 확정했지만, 의무 보유 확약 비율은 3.5%에 그쳤다.

증권가에선 올해 IPO 시장이 금리 인하와 풍부한 유동성을 고려할 때 긍정적인 흐름을 보일 것으로 전망했다. 송주연 다올투자증권 연구원은 “지난해 금리 인상 사이클과 연중 지수 부진으로 미뤄진 IPO 계획이 연내 시행될 수 있는 점도 연내 IPO 시장 확대를 전망하는 이유”라고 강조했다.

그러나 일각에선 현재 시장이 과열된 만큼 반전 가능성이 있다는 지적도 나온다. 조대형 DS투자증권 연구원은 “통상 조 단위 시가총액 기업 IPO 전후로 분위기가 반전된 사례가 많아 HD현대마린솔루션 공모 과정을 지켜볼 필요가 있다”며 “작년 실적 기준 단순 밸류에이션이 30배 수준으로 높아 무지성 상단 초과로 수요 예측에 참여하는 분위기가 반전될 가능성이 있다”고 말했다.

![수영 김우민, 400m 위해 승부수... 800m·1500m 출전 포기[파리올림픽]](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24072700050t.jpg)

![100년 만에 열리는 파리 하계올림픽, 본격 열전 돌입[파리올림픽]](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24072700051t.jpg)

![개회식서 대한민국을 북한으로 잘못 소개...체육회 긴급회의[파리올림픽]](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24072700004t.jpg)

![[포토]남자 18세 이하부 우승 강승구](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24072600386t.jpg)

![[포토] 동네에서 즐기는 바캉스](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24072600529t.jpg)

![[포토] 정지효 '꿈을 향한 질주'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24072600217t.jpg)

![[포토]법사위 2차 청문회, '물 마시는 최재영 목사'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24072600451t.jpg)

![[포토]휘청 거리는 코스피](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24072501039t.jpg)

![[포토] 중위소득 브리핑하는 조규홍 장관](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24072500943t.jpg)

![[포토]더불어민주당, '국민의힘은 특겁법 수용하라'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24072500911t.jpg)

![[포토]2025학년도 수시 대학입학정보 박람회에 몰린 인파](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24072500910t.jpg)

![[포토]결국 터져버린 티몬·위메프 사태](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24072500853t.jpg)

![[포토]이것이 LGU+ '사운드바 블랙2'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24072500733t.jpg)

![[포토]윤세영 회장의 인사말](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24072600396t.jpg)