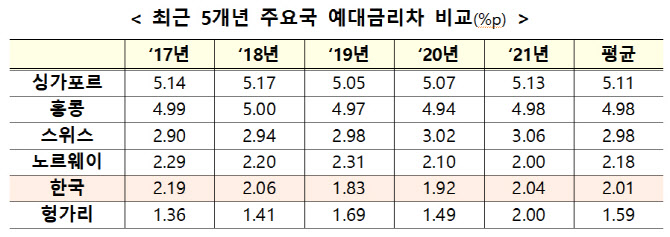

◆ 예대금리차ㆍNIM 주요국보다 낮아

21일 금융권에 따르면 지난해 은행권의 예대금리차는 2.3~2.5% 내외로 추정된다. 지난 2021년(2.04%)과 비교해 높아진 수치다. 예대금리차는 기준금리가 인상되면서 자연스럽게 벌어지곤 하는데, 지난해 기준금리가 빠르게 인상되면서 예대금리차도 확대됐을 것이란 분석이다. 국내 대출이 대부분 변동금리 위주로 돼 있어 기준금리가 상승하게 되면 이를 반영해 대출금리가 빠르게 상승하게 된다.

|

순이자마진(NIM)으로 놓고 봐도 국내은행은 해외 은행대비 수준이 떨어진다. 2021년 국내 은행들의 NIM은 1.45%로, 미국은행 2.52%보다 낮았다. NIM은 예대금리차에 더해 채권 등 유가증권에서 발생한 이자도 포괄하기 때문에 국제 비교 시에는 NIM을 더 활용한다.

◆ 은행은 이자수익 90%...수익구조 개편 시급

그럼에도 정부가 은행의 예대금리차를 계속 지적하는 건, 이자수익에 치중된 수익구조 때문으로 보인다. 이자수익 비중이 크기 때문에 금리 상승기 손쉬운 이자 장사로 돈을 벌고 있다는 것이다.

국내 은행들의 이자수익 비중은 상당하다. 국내 4대 금융지주의 지난해 총영업이익은 48조4038억원으로 이 가운데 82%가 이자수익이다. 4대 은행만 떼놓고 봐도 이자수익 의존도는 90%를 넘어선다. 반면 미국 4대 금융그룹을 보면 총 영업이익 3736억달러에서, 이자수익은 2128억달러로 56.9%를 차지했다. 국내 은행과 비교하면 상당히 낮은 수치다.

국내 4대 금융지주(KBㆍ신한ㆍ하나ㆍ우리)보면 당기순이익은 총 15조8506억원으로, 전년 대비 1조3077억원(8.99%) 늘어났다. 반면 미국 4대 금융그룹(JP모건, BOA, 시티, 웰스파고)의 순이익은 932억달러(120조 8804억원)으로 전년 대비 24.7%가 줄었다. 이자이익 증가분은 국내 4대 금융지주가 지난해 39조6735억원으로 전년(33조494억원) 대비 20.0% 급증했고, 미국 4대 금융그룹도 22.6%가 상승하며 비슷한 수준을 보였는데, 당기순이익에서는 상반된 결론이 나온 것이다.

한 금융학계 관계자는 “정부가 지적하는 핵심은 금융사들의 과점문제나, 예대금리차가 핵심이 아니라 손쉬운 이자장사로 돈을 벌고 있다는 비판일 것”이라며 “글로벌 은행을 지향하면서 비은행수익이 20% 안쪽이라는 것은, 그동안 노력을 소홀히 했다는 것이고 글로벌 은행이 아닌 우물안 금융사였다는 것을 방증하는 것”이라고 지적했다.

![월드컵까지 따냈다...스포츠산업 '생태계 파괴자' 된 빈살만[글로벌스트롱맨]](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/11/PS23110500115t.jpg)

![[포토] 폭염 속 휴식취하는 건설 근로자](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/08/PS23080100718t.jpg)

![[포토]국군장병 취업박람회 인재 채용](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042900871t.jpg)

![[포토]멘토들 강연 경청하는 오세훈 시장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042900762t.jpg)

![[포토]KT그룹, AI로 미디어·콘텐츠 산업 '가속도'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042900526t.jpg)

![[포토] 한우자조금, "한우로 행복하세요~"](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042900479t.jpg)

![[포토]'국민의힘 당선자 총회'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042900379t.jpg)

![[포토] '미래전략포럼' 개회사하는 박재완 위원장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042900377t.jpg)

![[포토]'최고위 참석하는 이재명 대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042900358t.jpg)

![[포토] 임성재의 우승 본능](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042800425t.jpg)

![[포토]이정민 '구름 갤러리와 함께 입장'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042800395t.jpg)

![[포토]파워에이드와 함께 다 마신 페트병 재활용 하세요!](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042800282t.jpg)