|

앞서 오상헬스케어는 지난달 21~27일 5일에 걸쳐 국내·외 기관투자자를 대상으로 진행한 수요 예측을 진행했다. 여기엔 총 2007개 기관이 참여해 993대 1의 경쟁률을 기록했다. 참여 물량의 전체(가격 미제시 1.2% 포함)가 밴드 상단인 1만5000원 이상의 가격을 제출했다.

오상헬스케어는 지난 1996년 설립된 체외 진단 전문 기업으로, 생화학진단·면역진단·분자진단 제품을 개발·생산·판매한다. 지난해 3분기 누적 매출액의 97.4%를 해외 시장에서 기록했을 정도로 수출 중심의 사업 구조를 구축했다.

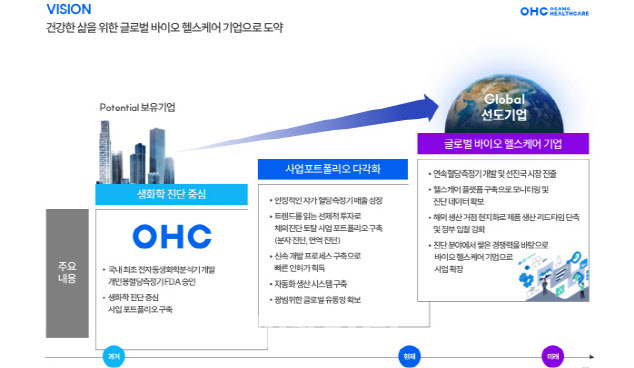

오상헬스케어는 상장 이후 연속혈당측정기 등 다양한 체외 진단기기를 출시하고 이를 연계하는 디지털 헬스케어 플랫폼을 구축한다는 계획이다. 또 미국을 포함한 중동·남미·아프리카·동남아 국가 등에 생산거점을 현지화하는 데도 힘을 쏟는다.

증권가에선 오상헬스케어가 기술력을 강화하고 사업 영역을 확장하고 있는 점을 들어 성장 가능성에 주목했다. 다만, 코로나19 팬데믹이 종료되면서 코로나19 관련 제품 매출이 감소할 수 있다는 점은 리스크다.

김지은 DB금융투자 연구원은 “코로나19 팬데믹 이후 확보한 현금 유동성을 기반으로 다양한 헬스케어 분야 투자를 검토하고 있어 앞으로 바이오 헬스케어 기업으로의 성장을 기대해볼 수 있다”면서도 “최근 4년간 매출액의 평균 70% 이상을 차지하던 코로나 관련 제품의 매출 감소가 기억 성장세에 미칠 영향은 클 것으로 보인다”고 평가했다.

![수영 김우민, 400m 위해 승부수... 800m·1500m 출전 포기[파리올림픽]](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24072700050t.jpg)

![100년 만에 열리는 파리 하계올림픽, 본격 열전 돌입[파리올림픽]](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24072700051t.jpg)

![개회식서 대한민국을 북한으로 잘못 소개...체육회 긴급회의[파리올림픽]](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24072700004t.jpg)

![[포토]남자 18세 이하부 우승 강승구](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24072600386t.jpg)

![[포토] 동네에서 즐기는 바캉스](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24072600529t.jpg)

![[포토] 정지효 '꿈을 향한 질주'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24072600217t.jpg)

![[포토]법사위 2차 청문회, '물 마시는 최재영 목사'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24072600451t.jpg)

![[포토]휘청 거리는 코스피](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24072501039t.jpg)

![[포토] 중위소득 브리핑하는 조규홍 장관](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24072500943t.jpg)

![[포토]더불어민주당, '국민의힘은 특겁법 수용하라'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24072500911t.jpg)

![[포토]2025학년도 수시 대학입학정보 박람회에 몰린 인파](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24072500910t.jpg)

![[포토]결국 터져버린 티몬·위메프 사태](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24072500853t.jpg)

![[포토]이것이 LGU+ '사운드바 블랙2'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24072500733t.jpg)

![[포토]윤세영 회장의 인사말](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24072600396t.jpg)