|

기업공개(IPO)시장 활황에도 불구 하반기 최대어로 꼽히는 SGI서울보증보험(이하 서울보증) 상장이 가시밭길을 걸을 전망이다.

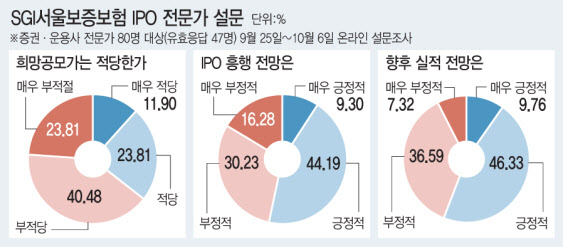

이데일리TV가 펀드매니저, 애널리스트 등 시장참여자를 대상으로 진행한 ‘기업공개(IPO) 전문가 서베이’에서 응답자 과반(64.3%)이 서울보증 희망공모가가 과도하다고 답했다. IPO 흥행 전망을 묻는 질문에 IPO시장 열기에 힘입어 긍정 응답(53.5%)이 더 많기는 했지만 부정적 전망(46.5%)과 큰 차이가 없어 흥행을 자신하기 힘든 상황이다.

서울보증은 국내 유일 종합보증보험회사다. 예금보험공사가 지분 93.85%를 보유하고 있다. 이번 상장은 예보가 투입한 공적자금 회수가 목적이다. 예보는 보유 지분 중 약 10%를 IPO를 통해 매각하고, 나머지 지분을 입찰·일괄매각(블록세일) 등 방식으로 처분할 방침이다.

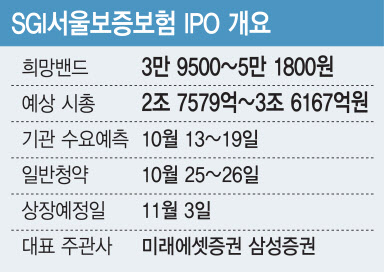

서울보증 수요예측일은 오는 13~19일이며 이어 25~26일 일반투자자 대상 청약을 진행할 예정이다. 희망공모가는 3만9500~5만1800원이다. 총 공모 주식 수는 698만2160주이고, 전량 구주매출로 진행한다. 희망공모가 기준 예상 시가총액은 최대 3조6167억원에 달한다. 상장 주관사는 미래에셋과 삼성증권이다.

이번 설문조사는 지난달 25일부터 이달 6일까지 자산운용사·증권사 등 IB업계 관계자 80명을 대상으로 실시했다. 유효응답자는 47명이다.

이들 담당업무는 △애널리스트 10명 △펀드매니저 13명 △IPO 관련 업무 담당자 및 기타 24명이다. 공정성 확보를 위해 서울보증보험 공모 청약 주관사 소속 임직원과 이해관계자들은 배제했다.

|

서울보증은 비교기업으로 국내 손해보험사인 삼성화재해상보험, DB손해보험과 프랑스 보증보험회사 코파스(Coface), 미국 종합보험회사 트래블러스(Travelers) 등 4개사를 선정했다. 시장에선 서울보증이 선정한 피어그룹은 몸값을 올리려고 ‘끼워 맞춘’ 곳이 대부분으로, 선정이 부적절했다는 평가가 많다.

‘이데일리TV IPO 전문가 설문조사’에서 응답자 10명 중 6명(61.4%)은 피어그룹이 적절하지 않다고 봤다. 이유로는 ‘주요 사업·상품 상이’(54.8%·복수응답), ‘트래블러스와는 매출 편차가 커 기업가치 왜곡 우려 있음’(51.6%·복수응답), ‘손해보험은 보증보험과 달라 비교 대상으로 삼기 부적절’(48.4%·복수응답) 등이 차지했다.

A증권사 애널리스트는 “손해보험사들은 ‘보험’이라는 글자만 빼면 직접적으로 비교하기 어렵다. 코파스는 비슷한 보증보험사라 괜찮다고 본다”면서도 “코파스는 글로벌 기업이지만 서울보증보험은 거의 국내에서만 사업을 하는 점은 염두에 둬야 할 것”이라고 말했다.

응답자 64.3%(부적당 40.5%·매우 부적당 23.8%)는 서울보증 희망공모가가 적당하지 않다고 봤다. 이유로는 ‘피어그룹에 트래블러스 등 포함으로 공모가 과대평가’(58.6%·복수응답)와 ‘낮은 투자 매력도에 비해 높지 않은 할인율’(55.2%·복수응답) 순으로 나타났다.

◆주가 오르면 지분 매각...흥행 변수 ‘오버행’

응답자 46.5%(부정적 30.2%·매우 부정적 16.3%)는 서울보증 IPO 흥행을 부정적으로 전망했다. 이유로는 ‘100% 구주매출’(58.3%)과 ‘보험주에 대한 좋지 않은 투자심리’(50%·복수응답), ‘상장 후 예보 보유 지분 단계적 매각 예정’(45.8%·복수응답) 순으로 나타났다. 투자 리스크를 묻는 질문에 ‘최대주주 보유지분 단계적 매각 계획에 따른 경영권 변동 리스크’(39.1%)를 꼽은 응답자가 ‘글로벌 경기 침체로 인한 손해율 증가에 따른 유동성 리스크’(56.5%)에 이어 두 번째로 많았다.

서울보증은 높은 배당 성향을 ‘셀링 포인트’로 강조하고 있다. 서울보증은 2021년과 2022년 모두 배당성향 50.2%를 나타냈다. 향후에도 50% 이상 배당성향을 유지할 계획이다.

IPO 흥행을 긍정적으로 점친 이들(53.5%) 또한 ‘국내 유일의 종합 보증보험회사’(50%·복수응답)와 ‘청약 참여자들의 높은 배당수익률 기대’(45.8%·복수응답) 등을 꼽았다.

다만 서울보증의 실적이 주춤한 상황이라 50%대 배당성향을 유지해도 주당배당금(DPS)이 줄어들 수 밖에 없다는 점 또한 걸림돌이다. 올해 상반기 서울보증 영업이익은 2462억원으로, 전년 동기(4291억원) 대비 42.6%P 감소했다.

C자산운용사 펀드매니저는 “배당 수익률이 희망공모가 상단 기준으로 6%가 좀 넘는데 이 정도 수익률은 다른 보험사에서도 기대할 수 있는 정도”라고 말했다.

![월드컵까지 따냈다...스포츠산업 '생태계 파괴자' 된 빈살만[글로벌스트롱맨]](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/11/PS23110500115t.jpg)

![[포토] 폭염 속 휴식취하는 건설 근로자](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/08/PS23080100718t.jpg)

![[포토]이세희 '순위를 올려보자'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050500244t.jpg)

![[포토] 길놀이 공연 보며 즐기는 어린이날 연휴 첫 날](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050400242t.jpg)

![[포토]박결 '돋보이는 미소 손인사'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050400173t.jpg)

![[포토] 이정환 '버디 성공하며 갤러리에 인사'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050400154t.jpg)

![[포토]정지민 '투온을 노린다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050300580t.jpg)

![[포토] 강경남 '호쾌한 샷으로 우승에 도전'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050300330t.jpg)

![[포토]'국민의례하는 개혁신당'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050300541t.jpg)

![[포토] 환상적인 서커스](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050300481t.jpg)

![[포토]황우여, '보수 정당 정체성 확고히 하겠다'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050300465t.jpg)

![[포토]박현경 '놀란눈은 커다래지고'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050500276t.jpg)