|

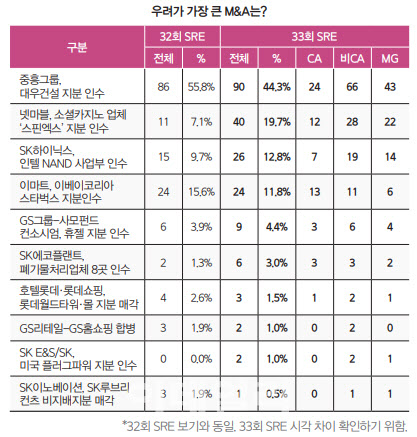

넷마블의 스핀엑스 지분 인수는 32회에서 전체 154명 가운데 11명이 우려하는 M&A로 투표해 비중이 7.1% 수준이었으나 33회에서는 203명 가운데 40명이 우려하는 M&A로 투표, 비중이 19.7%로 32회 대비 12.6%포인트나 늘어났다. 반면 33회에서 기대되는 M&A로 꼽은 응답자는 203명 가운데 3명에 불과해 1.5%만 긍정적으로 봤다.

SRE자문위원은 “제로금리였던 작년과는 상황이 달라졌다”며 “현재는 금리가 치솟고 있고 환율 또한 급격하게 뛰는 상황이다. 작년 대규모 차입이 올해는 부담으로 작용할 것”이라고 설명했다.

앞서 작년 8월 넷마블은 소셜 카지노 게임사 스핀엑스를 소유하고 있는 리오나르도 인터렉티브의 지분인수 계획을 발표한 바 있다. 이후 넷마블은 지난해 10월 13일 공시를 통해 스핀엑스 인수를 완료했다고 밝혔다.

매매기준 환율을 고려해 양수가액은 2조6260억원이며 총 자산 대비 31.93%, 자기자본 대비 46.47%에 해당한다. 넷마블은 계약 종결과 함께 인수대금의 80%(계약금 1313억원, 잔금 1조9695억원)를 지급했고 남은 20%는 향후 4년에 걸쳐 지급할 예정이라고 당시 밝혔다.

2조원이 넘어서는 인수 자금 조달을 고려했을 때 넷마블 재무안정성이 급격하게 저하될 것으로 보인다고 시장에서는 우려를 표했다. 32회 SRE에서도 신용등급이 적정하지 않은 기업(워스트레이팅)에 포함되자마자 3위를 기록하기도 했다.

더구나 스핀엑스 인수 당시의 외화차입금이 환율 상승으로 넷마블에 부담으로 작용하고 있고 올해 3분기까지 넷마블의 영업손실은 지속될 것으로 전망하고 있다.

송영진 NICE신평 연구원은 “금융시장 환경 저하로 당분간 추가적인 투자자산 매각이 쉽지 않을 전망인 가운데, 넷마블의 영업수익성과 현금창출능력이 저하된 점을 함께 고려할 때 중단기적으로 자체창출 현금을 통한 재무안정성 개선은 어려울 것”이라고 판단했다.

32회 SRE에서 우려가 가장 큰 M&A로 꼽혔던 중흥그룹의 대우건설 지분 인수는 비중이 오히려 줄었다. 33회에서 총 203명 가운데 90명이 우려가 크다고 투표해 비중은 44.3% 수준이다. 32회에서는 154명 가운데 86명이 투표, 비중이 55.8%에 달했다.

기대가 큰 M&A에서는 이번에도 SK하이닉스의 인텔 낸드(NAND) 사업부 인수가 꼽혔다. 203명 가운데 99명이 투표해 비중은 48.8% 수준이다. 32회 때 42.2%(154명 가운데 65명)보다 6.6%포인트 증가했다.

당시 SK하이닉스 인텔 NAND 사업부 인수는 90억달러(약 10조3000억원) 규모 M&A로 보유 현금과 연간 현금 흐름과 더불어 향후 차입을 통해 자금을 조달할 계획이라고 밝혔다. 2021년 말과 2025년 3월에 각각 70억달러와 20억달러 지급 예정이다.

특히 SK에코플랜트의 폐기물처리업체 8곳 인수에 대해서는 기대감이 더욱 커졌다. 32회에서 154명 가운데 13명이 투표해 비중이 8.4%에 불과했으나 33회에서는 203명 가운데 30명이 기대가 크다고 투표 비중이 14.8%로 늘었다.

SK에코플랜트는 지난해 총 8곳에 달하는 산업폐기물 소각 업체를 인수, 총 투자금액은 1조6000억원에 달한다. 충청환경에너지를 비롯해 경기환경에너지, 경인환경에너지, 경북환경에너지, 클렌코, 새한환경, 대원그린에너지, 그린환경기술 등이다.

전지훈 한국신용평가 연구원은 “SK에코플랜트가 투자 우선순위를 두고 있는 환경 사업의 경우 진입 장벽이 높은 사업의 특성상 안정적인 수익구조를 갖추고 있어 업황에 따른 실적 등락이 큰 건설 부문의 사업변동성을 보완할 수 있을 것”이라고 전망했다.

[이 기사는 이데일리가 제작한 33회 SRE(Survey of credit Rating by Edaily) 책자에 게재된 내용입니다.]

![월드컵까지 따냈다...스포츠산업 '생태계 파괴자' 된 빈살만[글로벌스트롱맨]](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/11/PS23110500115t.jpg)

![[포토] 폭염 속 휴식취하는 건설 근로자](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/08/PS23080100718t.jpg)

![[포토]박결 '가볍게 몸을 푼다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042600643t.jpg)

![[포토] 박상현 '순위 반등이 필요하다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042600223t.jpg)

![[포토]프로미스나인, 화려한 엔딩](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042600149t.jpg)

![[포토]김희지 '핀 주변을 살핀다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042500654t.jpg)

![[포토]2024 이데일리 금융투자대상 금융투자 부분 수상자들](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042501046t.jpg)

![[포토]'서울외신기자클럽 기자간담회 참석하는 이준석 대표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042500759t.jpg)

![[포토]쾌적한 비행을 위해 봄맞이 세척](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042500578t.jpg)

![[포토] '법의 날' 축사하는 이종석 헌법재판소장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042500502t.jpg)

![[포토]'기자회견 기다리는 황운하'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042500358t.jpg)

![[포토]정책조정회의, '모두발언하는 홍익표'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042500272t.jpg)

![[포토]박결 '홀인원 도전'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042600664t.jpg)

![“근데! 하지만! 하우에버!” 피식대학 정재형의 차, 뭐길래[누구차]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042700030t.jpg)