강경태 한국투자증권 연구원은 2일 “태영건설의 워크아웃은 22대 총선이 치러지는 4월10일 이전에 시행될 것”이라며 “부실징후기업인 태영건설과 최대주주인 티와이홀딩스가 주채권은행에 제출한 자구안의 성실도에 따라 판가름나겠지만 산업과 금융 시장 안정을 위해 총선이 있기 전까지 주채권은행을 중심으로 지체없이 의사를 결정할 것”으로 내다봤다.

관련법에 따르면 태영건설 기업개선계획 작성 및 의결 기한은 4월 11일, 공동관리기업과 기업개선계획 이행 약정 체결 기한은 5월 11일이다. 하지만 총선 전에 개시할 수 있도록 속도를 낼 것이란 전망이다.

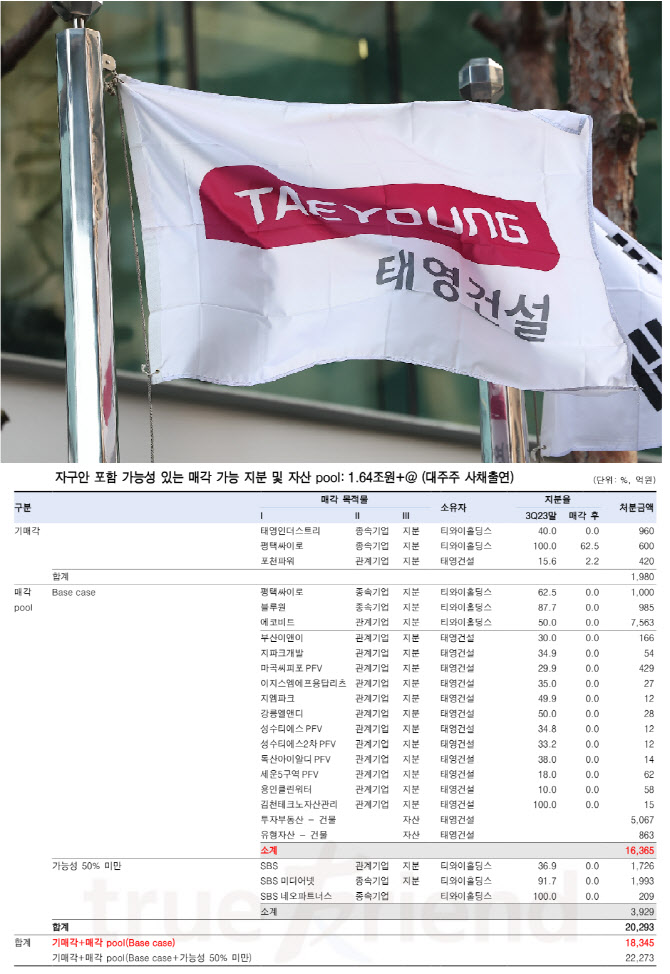

강 연구원은 시장 우려에 비해 태영그룹이 현금화할 수 있는 수단이 많다고 평가했다. 티와이홀딩스가 이미 매각한 종속기업의 잔여지분, 에코비트 보유 지분 전량 매각, 태영건설 보유 시행 지분과 유형자산 및 투자부동산 중 건물 분, 대주주 사재출연까지 포함하면 실제 매각 대상은 1조6400억원 이상일 것이란 분석이다. SBS 관련 지분 처분금액을 포함하면 2조300억원까지 마련할 수 있지만 그럴 가능성은 50% 이하라고 판단했다.

|

![수영 황선우, 200m 예선서 포포비치·판잔러와 한 조 [파리올림픽]](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24072700061t.jpg)

![이라크 유도 선수, 파리올림픽 첫 도핑 적발 [파리올림픽]](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24072700054t.jpg)

![김우민, 400m 메달에 집중한다.. 800m·1500m 불참[파리올림픽]](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24072700058t.jpg)

![[포토]남자 18세 이하부 우승 강승구](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24072600386t.jpg)

![[포토] 동네에서 즐기는 바캉스](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24072600529t.jpg)

![[포토] 정지효 '꿈을 향한 질주'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24072600217t.jpg)

![[포토]법사위 2차 청문회, '물 마시는 최재영 목사'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24072600451t.jpg)

![[포토]휘청 거리는 코스피](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24072501039t.jpg)

![[포토] 중위소득 브리핑하는 조규홍 장관](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24072500943t.jpg)

![[포토]더불어민주당, '국민의힘은 특겁법 수용하라'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24072500911t.jpg)

![[포토]2025학년도 수시 대학입학정보 박람회에 몰린 인파](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24072500910t.jpg)

![[포토]결국 터져버린 티몬·위메프 사태](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24072500853t.jpg)

![[포토]이것이 LGU+ '사운드바 블랙2'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24072500733t.jpg)

![[포토]윤세영 회장의 인사말](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24072600396t.jpg)