[이데일리 지영의 김대연 기자] 우정사업본부(우본)가 진행하는 메자닌 펀드 출자사업에 사모펀드(PEF) 운용사 도미누스인베스트먼트와 글랜우드크레딧이 최종 선정됐다. 메자닌 펀드는 신주인수권부사채(BW)와 전환사채(CB) 등 중·후순위 채권에 투자하는 것을 뜻한다. 주가가 오를 경우 주식으로 전환할 수 있어 중위험·중수익의 투자 상품으로 꼽힌다.

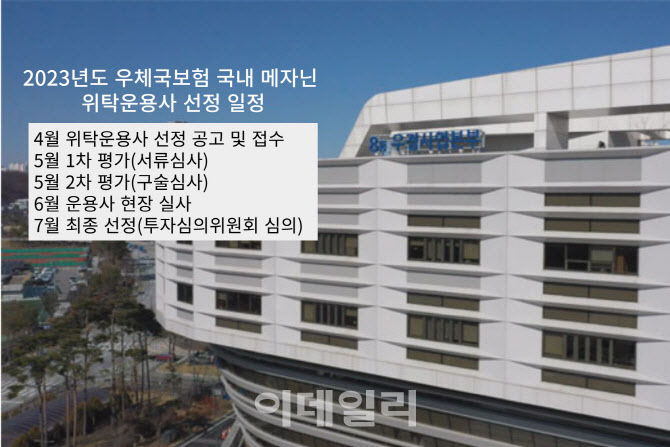

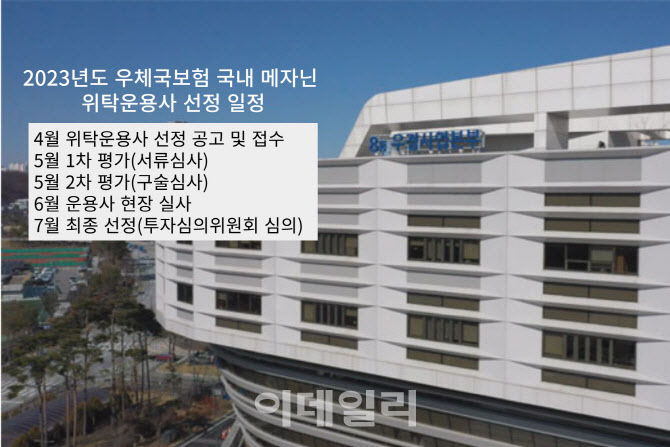

| | 2023년 우체국보험 메자닌 펀드 위탁운용사 선정 과정. (자료=우정사업본부) |

|

2일 투자은행(IB)업계에 따르면 우본 산하 우체국보험이 진행하는 국내사모 메자닌 전략 위탁운용사에 도미누스인베스트먼트와 글랜우드크레딧을 우선협상대상자로 선정했다. 이달 중 현장실사 및 투자심의위원회를 거쳐 최종 선정할 예정이다. 출자 규모는 각 500억원씩 총 1000억원이다. 다만, 최종 선정된 운용사의 평가결과에 따라 투자 규모는 차등 지급될 수 있다.

이번 출자사업은 서류 심사 과정에서부터 금융계열 운용사들이 대거 탈락하며 PEF 간 경쟁이 치열했다. 1차 정성평가 대상엔 최종 선정된 2곳을 포함해 SG프라이빗에쿼티(PE)와 제이앤PE 등 운용사 4곳이 선정됐으며, 이들을 대상으로 프레젠테이션(PT) 및 정성평가를 진행했다.

그 결과 도미누스인베스트먼트가 전 과정에서 높은 점수로 상위권을 차지했던 것으로 전해졌다. 또한, 1차 정량평가에서 1위를 기록한 도미누스인베스트먼트에 이어 2위를 차지한 제이앤PE는 2차 평가에서 근소한 차이로 최종 단계에서 고배를 마신 것으로 나타났다.

최종 선정된 운용사는 출자 자금을 중·후순위 대출채권과 메자닌(BW·CB·EB) 등 기타 원금 보호 옵션이 마련된 사모투자에 80% 이상 투자해야 한다. 최종 펀드 결성규모는 2000억원으로 최종 선정 통보일로부터 6개월 이내 펀드 결성을 해야 한다. 펀드 만기는 8년 이내로 투자기간은 설립일로부터 4년 이내다. 성과 보수는 내부수익률(IRR) 7%를 상회할 경우 초과수익의 15% 이하를 받는 방식과 IRR 8% 상회할 경우 초과수익의 20% 이하를 받는 방식 중에 선택할 수 있다.

한편, 이번에 뽑힌 도미누스인베스트먼트는 메자닌 전략에 특화된 하우스로 정평이 난 곳이다. 성장 가능성이 큰 유망기업을 중심으로 투자를 단행하는 그로쓰캐피탈(Growth Capital) 전략을 구사함으로써 지난 2011년 창립 이래로 국내 다수 기관에서 출자를 받으며 자리를 잡았다.

글랜우드크레딧도 지난 2021년 출범한 이후 대기업 등에서 특정 사업부문을 분리하거나 자회사 지분을 매각하는 카브아웃(Carve-Out) 거래를 주로 진행하며 두각을 드러냈다. 글랜우드크레딧은 GS건설 자회사 자이에스엔디와 SK에코플랜트의 상환전환우선주(RCPS) 인수, 한화첨단소재 전환우선주(CPS) 등에 투자하며 국내 크레딧 시장에서 입지를 다졌다.

IB업계 관계자는 “1차와 2차 평가에서 모두 도미누스인베스트먼트가 우위를 차지한 것으로 알고 있다”며 “그동안 기복 없이 우수한 성과를 내던 운용사들이 선정됐다”고 말했다.

![[포토] 키자니아 찾은 노동진 수협중앙회장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24070200972t.jpg)

![[포토]본회의, ''대화하는 박성재-이상민-신원식'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24070200840t.jpg)

![[포토]서울 시청역 인근서 역주행 차량 사고 현장에 이어지는 추모발길](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24070200732t.jpg)

![[포토]장마시작, 출입통제된 청계천](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24070200729t.jpg)

![[포토] 파병 앞두고 파이팅 외치는 아크부대 장병들](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24070200692t.jpg)

![[포토]저출생 위기 극복을 위한 선포식 내빈들](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24070200682t.jpg)

![[포토] 워싱턴체리 출시](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24070200621t.jpg)

![[포토]노조법 개정 반대, '기자회견 마친 경제6단체'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24070200612t.jpg)

![[포토]행안위, '화성공장, 시청역 희생자 추모'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24070200608t.jpg)

![[포토]박현경,2연속 우승 실감이 안되요](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/06/PS24063000389t.jpg)