제이알글로벌리츠의 자산관리를 맡고 있는 제이알투자운용은 지난 4일 제이알글로벌리츠의 2024년 상반기 주주서한이 발표됐다며 이같이 밝혔다.

|

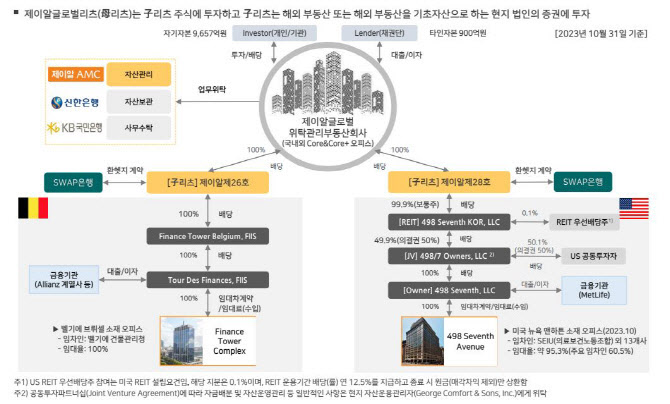

자(子)리츠로는 ‘제이알제26호’와 ‘제이알제28호’가 있다. 제이알제26호는 벨기에 수도 브뤼셀의 랜드마크 건물 ‘파이낸스 타워 컴플렉스’에 투자하고 있으며, 제이알제28호는 미국 뉴욕 맨해튼에 있는 오피스 ‘498 세븐스 에비뉴’를 기초자산으로 갖고 있다.

이번에 대출 만기가 도래함에 따라 운용사인 제이알투자운용이 만기 전 리파이낸싱을 추진한다.

제이알투자운용은 주주서한에서 “지난 1월 유럽 현지 실사를 통해 복수의 금융회사 및 자문사 조언을 받아 대출 연장에 대한 본격적 준비에 착수했다”고 밝혔다.

장현석 제이알투자운용 대표는 “향후 대출연장 협상에서 유리한 고지를 확보하기 위해 이번 제이알글로벌리츠 정관에 우선주 및 전환사채 등을 추가한다”며 주주들의 지지를 부탁했다.

이번에 발표된 주주서한 및 정관 변경 자료는 제이알글로벌리츠 홈페이지에서 확인할 수 있다. 최근 리츠 배당 확대법 통과와 연이은 리츠 회사채 및 전환사채 발행 성공으로 그간 저평가 받던 국내 리츠의 활성화가 기대된다.

![수영 황선우, 200m 예선서 포포비치·판잔러와 한 조 [파리올림픽]](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24072700061t.jpg)

![이라크 유도 선수, 파리올림픽 첫 도핑 적발 [파리올림픽]](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24072700054t.jpg)

![김우민, 400m 메달에 집중한다.. 800m·1500m 불참[파리올림픽]](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24072700058t.jpg)

![[포토]남자 18세 이하부 우승 강승구](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24072600386t.jpg)

![[포토] 동네에서 즐기는 바캉스](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24072600529t.jpg)

![[포토] 정지효 '꿈을 향한 질주'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24072600217t.jpg)

![[포토]법사위 2차 청문회, '물 마시는 최재영 목사'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24072600451t.jpg)

![[포토]휘청 거리는 코스피](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24072501039t.jpg)

![[포토] 중위소득 브리핑하는 조규홍 장관](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24072500943t.jpg)

![[포토]더불어민주당, '국민의힘은 특겁법 수용하라'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24072500911t.jpg)

![[포토]2025학년도 수시 대학입학정보 박람회에 몰린 인파](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24072500910t.jpg)

![[포토]결국 터져버린 티몬·위메프 사태](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24072500853t.jpg)

![[포토]이것이 LGU+ '사운드바 블랙2'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24072500733t.jpg)

![[포토]윤세영 회장의 인사말](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24072600396t.jpg)