31일 금융위원회와 금융감독원은 지난 4월 도입한 회사채 수요예측 제도를 내달 중으로 보완한다고 밝혔다.

회사채 수요예측 제도는 발행사와 주관사(증권사)가 공모 희망금리를 제시하면, 기관투자자들의 수요를 반영해 최종 조건을 결정하는 제도다. 발행조건 결정 과정에서 발행사와 시장과의 괴리로 인해 제도가 원활하게 정착되지 못했다는 지적이다.

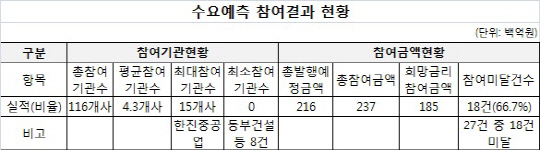

실제로 지난 6월8일까지 이뤄진 수요예측 27건 중 2/3(18건)는 기관 투자자가 희망금리 내에 참여하지 않으면서 미달됐고, 아예 수요 예측에 참여하지 않은 경우도 8건이나 됐다. 발행사가 제시한 희망금리밴드의 상단보다 높은 금리로 발행된 경우도 76%에 달하는 등 시장수요와 차이가 컸다.

|

수요예측 보완 방안에 대해 회사채 시장의 반응은 미지근하다. 그동안 수요예측 과정에서 생긴 병폐를 뿌리뽑을 정도로 강력한 대책은 아니라는 지적이다.

한 증권사 회사채 인수 담당자는 “발행사가 수요예측을 불성실하게 하고 번복하는 행위에 대해 제재 수단이 없어 사실상 유명무실했다”며 “이번 대책에 발행사 제재 방침이 빠진 것은 아쉽다”고 말했다.

또 다른 증권사 관계자는 “기관들은 발행사가 제시하는 금리 자체에 만족하지 못하고 있어 참여 자체를 꺼리고 있다”며 “수요예측 참여 기관에 청약물량 배정을 우대하는 인센티브가 실제 도움이 될지 모르겠다”고 말했다.

다만 수요예측 공시와 감독 강화에 대해서는 긍정적인 시각도 나타났다. 한 관계자는 “공시를 세분화하고 관련 감독을 강화하면 수요예측 과정이 보다 명확해질 수 있다”며 “시장에 어떤 영향을 끼칠지 지켜봐야 한다”고 말했다.

![월드컵까지 따냈다...스포츠산업 '생태계 파괴자' 된 빈살만[글로벌스트롱맨]](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/11/PS23110500115t.jpg)

![[포토] 폭염 속 휴식취하는 건설 근로자](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/08/PS23080100718t.jpg)

![[포토]장민규 '온그린을 기대한다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24053100522t.jpg)

![[포토] 고군택 '일본에서부터 좋은 샷감을 이어간다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24053100483t.jpg)

![[포토]민희진 어도어 대표 주총 관련 기자회견](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24053100853t.jpg)

![[포토] 안전한국훈련 참가한 조성명 강남구청장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24053100678t.jpg)

![[포토] H&M 피팅룸](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24053100293t.jpg)

![[포토]검찰 송치되는 김호중 소속사 본부장](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24053100059t.jpg)

![[포토] 허인회 '2승을 달리다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24053000205t.jpg)

![[포토] 이마트, 영업시간 변경](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24053000858t.jpg)

![[포토]송은혜, 이데일리 사진공모전 시상식](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24053000753t.jpg)

![[포토]법원 "노소영, SK에 기여…1조3800억 지급해라"](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24053000735t.jpg)

![[포토]윤이나 '장타로 승부해요'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24053100572t.jpg)