우본은 북미 등 선진국 부동산에 약 2600억원(2억달러) 투자를 계획하고 있다. 운용수수료 등 각종 비용을 제외하면 10% 초반 수익률을 예상한다.

우본, 해외부동산 2600억 투자…지분 70% 이상

31일 금융투자업계에 따르면 우정사업본부(우본)는 내년 7월경 위탁운용사 2곳을 선정해서 해외부동산에 2억달러(약 2600억원) 투자할 계획이다. 오는 4월 7일까지 접수받으며, 운용사와 최종계약을 맺는 시점은 내년 7월 예정이다.

세부 절차는 △접수 완료일(4월 7일) 이후 약 2주간 1차 정량평가 및 선정 △1차 평가 후 약 2주간 2차 정성평가 및 선정 △오는 5월 운용사 현지 실사 △6월 투자심의회 심의 △내년 7월 최종 계약 순이다. 내·외부사정 등에 따라 일정은 바뀔 수 있다.

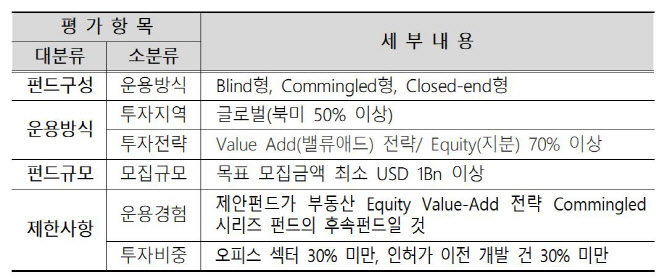

|

‘커밍글드 펀드’는 여러 투자자들 자금을 모아서 투자하는 것을 뜻한다. 코인베스트먼트(Co-investment)와 다른 점은 코인베스트먼트는 투자대상 자산이 하나인 반면 커밍글드 펀드는 투자대상 자산이 여럿이라는 점이다. ‘클로즈드엔드 펀드’는 일명 폐쇄형 펀드로 만기가 정해져 있는 펀드를 말한다.

투자지역은 선진국 위주 글로벌이며, 북미가 50% 이상을 차지한다. ‘오피스 섹터’와 ‘인허가 이전 개발 건’ 비중은 30% 미만으로 제한했다. 투자전략은 부동산 에쿼티(지분) 밸류에드다. 에쿼티 비중이 70% 이상이며, 특정 섹터에만 투자하는 섹터포커스 펀드는 제외한다.

오퍼튜니스틱 전략은 임대율이 매우 낮은 저평가 자산 등을 개발해서 가치를 극대화하고 고위험 고수익을 추구하는 전략이다. 반면 코어 전략은 저위험 저수익을 지향하는 전략이다. 핵심 지역에 있는 오피스, 리테일, 주거 등 섹터에 투자해 안정적 임대수익을 얻는 게 목적이다.

우본은 지금처럼 선진국 부동산시장이 어려울 때 진입해서 가치상승(밸류에드)한 다음 되팔아 시세 차익을 얻겠다는 구상이다. 시세차익이 목적이라서 대출이 아닌 지분투자(에쿼티)를 선택했으며, 에쿼티 비중이 70%로 높다.

올 2분기 부동산가격 바닥…가치 올려 ‘시세차익’

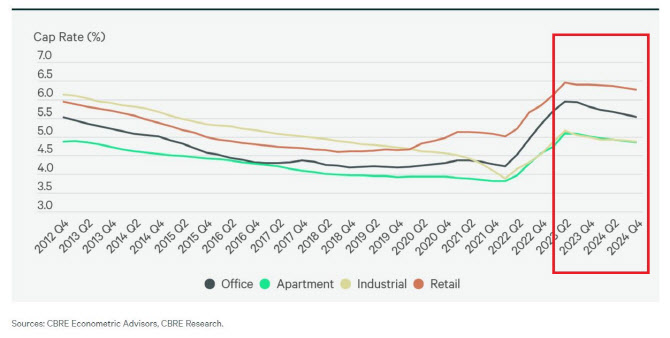

실제로 글로벌 종합 부동산서비스 기업 CBRE가 작년 12월 발표한 ‘미국 부동산시장 전망 2023(U.S. Real Estate Market Outlook 2023)’ 보고서를 보면 미국 상업용부동산 가격이 올 2분기경 바닥에 근접해질 것으로 보인다.

캡레이트가 올해 2분기 고점을 기록한 후 하락할 것으로 예상돼서다. ‘캡레이트’는 부동산 투자로 얻는 순수익이 부동산가격 대비 몇 퍼센트인지 나타내는 수치다. 부동산 임대수익에서 경비를 뺀 순영업소득(NOI)을 부동산 투자금액(시가 기준)으로 나눠 산출한다.

|

CBRE 보고서에 따르면 미국 상업용부동산 시장 캡레이트는 작년 초 저점을 기록한 후 100베이시스포인트(bp, 1bp=0.01%포인트) 올랐다. 이와 더불어 상업용부동산 가격은 작년 1~3분기에만 10~15% 하락했다.

캡레이트는 올해에도 25~50bp 추가 상승할 것으로 예상된다. 즉 상업용부동산 가격이 5~7% 추가 하락한다는 뜻이다. 바꿔 생각하면 부동산을 그만큼 저렴한 가격에 매수할 기회라고 볼 수 있다. 다만 올해 2분기 캡레이트가 최고점을 찍은 후 하락할 것으로 예상되기 때문에 부동산가격도 바닥을 찍고 반등할 것으로 보인다.

브라이언 모이니한 뱅크오브아메리카(BofA) 최고경영자(CEO)는 미국 기준금리 인하 시점을 내년 2분기 이후로 전망하고 있다. 이를 고려하면 내년 2분기 전후로 부동산 경기가 회복 사이클에 진입할 것으로 예상된다.

우본 관계자는 “선진국 오피스시장은 전반적으로 안 좋고, 특히 신축보다 구축 오피스가 임차인을 맞추기 어렵다”며 “공실이 많은 오피스 건물들은 가격이 많이 하락해 있다”고 말했다.

이어 “코어 전략을 구사하는 부동산은 아직 가격조정이 충분히 되지 않았지만, 밸류에드·오퍼튜니스틱 전략을 활용한 매물은 상대적으로 굉장히 저렴하다”며 “입지가 양호하고, 나중에 밸류에드로 가치도 높일 수 있는 자산을 미리 선점하려 한다”고 설명했다.

아울러 “운용사가 제시하는 수익률은 15% 내외”라며 “여기서 운용보수, 환헷지 비용 등을 빼면 수익률이 10% 초반대로 예상된다”고 덧붙였다.

![월드컵까지 따냈다...스포츠산업 '생태계 파괴자' 된 빈살만[글로벌스트롱맨]](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/11/PS23110500115t.jpg)

![[포토] 폭염 속 휴식취하는 건설 근로자](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/08/PS23080100718t.jpg)

![[포토] 시흥 고가차로 공사장서 교량 상판 붕괴](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24043001298t.jpg)

![[포토]코스피, 질주하는 테슬라 증시 훈풍](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24043000818t.jpg)

![[포토] 꽃처럼 아름다워](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24043000766t.jpg)

![[포토]국방 AI정책방향 소개하는 이영빈 기획조정실장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24043000623t.jpg)

![[포토]'빅5병원' 오늘 외래·수술 셧다운… 의료대란 현실화되나](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24043000540t.jpg)

![[포토]인사 나누는 방재승 비대위원장-안철수 의원](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24043000519t.jpg)

![[포토]에릭 AI Tech Collaboration 담당, 텔코 LLM 소개](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24043000474t.jpg)

![[포토]국군장병 취업박람회 인재 채용](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042900871t.jpg)

![[포토]멘토들 강연 경청하는 오세훈 시장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042900762t.jpg)

![[포토]KT그룹, AI로 미디어·콘텐츠 산업 '가속도'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042900526t.jpg)

![[포토] 임성재의 우승 본능](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042800425t.jpg)

![[르포]'청정 제주'서 만나는 전기차·UAM…미래 모빌리티 앞당긴다](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24043000967t.jpg)