국민연금공단도 이 건물에 투자자로 참여했다. 건물이 들어서는 구역(CP4)에는 지하철 마곡역, 마곡나루역, 서울식물원까지 연결하는 공공보행통로가 조성되는 만큼 지역 랜드마크가 될 것으로 보인다.

이지스운용 펀드에 국민연금 ‘코어 투자자’ 참여

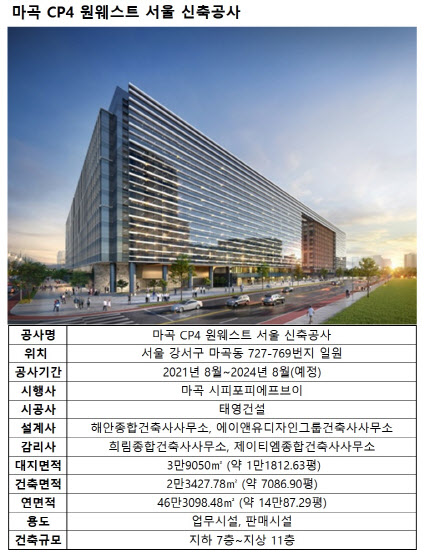

16일 건설 및 금융투자업계에 따르면 서울 강서구 마곡도시개발사업구역 내 특별계획구역(CP4)에는 내년 8월경 ‘원웨스트 서울’이 준공된다.

원웨스트 서울은 마곡동 727-769번지 일원에 지하 7층~지상 11층, 연면적 46만3098.48㎡(약 14만87.29평) 규모로 들어서는 복합시설이다. 업무시설, 판매시설 및 근린생활시설로 구성돼 있다. 각종 비용, 세금을 포함한 총 사업비는 2조6000억원 규모다.

|

이 개발사업은 마곡씨피포피에프브이(PFV)가 맡고 있다. 마곡지구 CP4구역 사업부지를 매입해서 건설, 분양, 매각한 후 수익을 주주에게 배당하는 것이 목적이다.

마곡씨피포PFV 주주는 △시행사 아이알디브이(보통주 지분율 45.2%) △태영건설(29.9%) △이지스자산운용(19.9%) △메리츠증권(5%)으로 구성돼있다.

마곡지구 CP4블록은 지하철 5호선 마곡역, 지하철 9호선·공항철도 환승역 마곡나루역과 가깝다.

지난 2021년 서울시 건축심의를 통과한 내용을 보면 향후 CP1~3블록과 연계해서 마곡역, 마곡나루역, 서울식물원을 지상과 지하로 모두 잇는 공공보행통로가 조성된다. CP4블록은 이 계획의 시작점에 있다.

|

또한 중앙정원은 마곡역과 지하공공보행통로로 연결된다. 숲속 전시, 숲과 연계한 디지털 아트 등 정기적 이벤트를 개최해서 이용객들에게 다양한 문화경험을 제공할 것으로 보인다. 저층부의 대형 복합몰은 주변 거주민과 방문객을 유입하는 앵커시설이 될 전망이다.

대주단 총 1.5조원 대출…교보·신한·새마을·신협 등

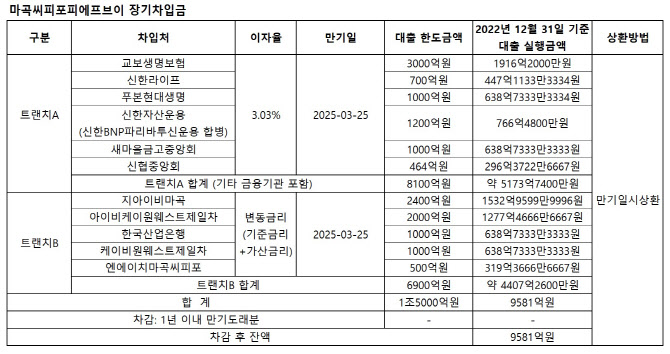

앞서 마곡씨피포PFV는 지난 2021년 8월 이 사업을 위해 대주단으로부터 총 1조5000억원을 차입하기로 했다.

감사보고서를 보면 트랜치별 대출 한도금액은 △트랜치A 8100억원 △트랜치B 6900억원이며, 만기는 오는 2025년 3월 25일로 동일하다.

각 기관별 대출약정금은 △교보생명보험 3000억원 △신한라이프 700억원 △푸본현대생명 1000억원 △신한자산운용 1200억원 △새마을금고 1000억원 △신협중앙회 464억원 등이다. 이외 다른 기관들도 다수 포함돼있다. 트랜치A 대출실행 금액은 작년 말 기준 약 5173억7400만원이다.

|

각 기관별 대출약정금을 보면 △지아이비마곡 2400억원 △아이비케이원웨스트제일차 2000억원 △한국산업은행 1000억원 △케이비원웨스트제일차 1000억원 △엔에이치마곡씨피포 500억원 순이다. 트랜치B 대출실행 금액은 작년 말 기준 약 4407억2600만원이다.

각 SPC는 마곡씨피포PFV에 대한 PF대출을 기초자산 삼아서 유동화증권을 발행했다. 자산유동화 전자단기사채(ABSTB), 자산유동화 기업어음(ABCP) 등이다.

각 SPC별 유동화증권 매입보장 및 신용공여기관을 보면 △지아이비마곡은 신한은행 △아이비케이원웨스트제일차는 IBK기업은행 △케이비원웨스트제일차는 KB국민은행 △엔에이치마곡씨피포는 NH농협은행이다.

예컨대 신한은행은 지아이비마곡이 발행한 유동화증권(ABSTB)에 기한이익상실 등 발행 중단사유가 발생하는 경우 2400억원 한도 내에서 기존에 발행한 유동화증권 상환을 위해 지아이비마곡이 발행한 신용공여어음을 매입할 의무가 있다.

![월드컵까지 따냈다...스포츠산업 '생태계 파괴자' 된 빈살만[글로벌스트롱맨]](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/11/PS23110500115t.jpg)

![[포토] 폭염 속 휴식취하는 건설 근로자](https://image.edaily.co.kr/images/Photo/files/NP/S/2023/08/PS23080100718t.jpg)

![[포토]노동해방하는 그날을 위하여](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050100452t.jpg)

![[포토]경기 침체에 폐업 급증, '한산한 주방거리'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050100378t.jpg)

![[포토] GS칼텍스 매경오픈 공식 포토콜 '많이 찾아와 주세요'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050100074t.jpg)

![[포토]가정의달 5월, '외식물가 가파르게 상승 중'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050100329t.jpg)

![[포토]맥도날드, '반년만에 또 가격 인상...평균 2.8% 인상'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050100325t.jpg)

![[포토]해외동포들과 티타임 갖는 한덕수 국무총리](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/05/PS24050100303t.jpg)

![[포토] 시흥 고가차로 공사장서 교량 상판 붕괴](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24043001298t.jpg)

![[포토]코스피, 질주하는 테슬라 증시 훈풍](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24043000818t.jpg)

![[포토] 꽃처럼 아름다워](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24043000766t.jpg)

![[포토]국방 AI정책방향 소개하는 이영빈 기획조정실장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24043000623t.jpg)