|

미래반도체·오브젠 나란히 수요예측 출격

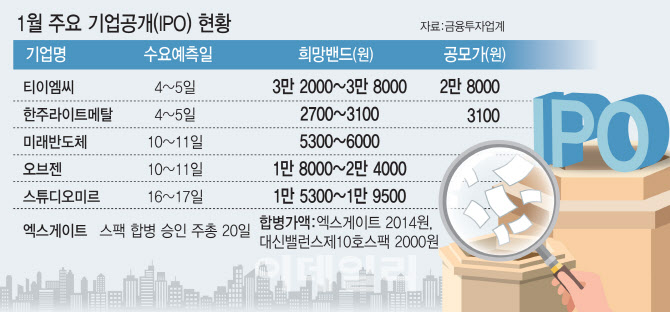

10일 금융투자업계에 따르면 반도체 유통사인 미래반도체와 마케팅 솔루션 개발업체 오브젠은 이날부터 11일까지 나란히 기관투자자들을 대상으로 수요예측에 나섰다.

미래반도체는 삼성전자 출신 인사들이 설립한 반도체 유통 전문 기업이다. 지난해 매출에서 메모리반도체는 40%, 시스템반도체는 60%를 차지했다. 미래반도체는 향후 시스템반도체 비중을 70%까지 확대한다는 계획이다. 지난 2021년 매출액 3280억원, 영업이익 196억원을 기록한 데 이어 지난해 실적은 매출 5502억원, 영업이익 221억원으로 회사 측은 추정했다.

실적은 지난해 상반기까지 적자가 지속했다. 지난해 3분기 누적 매출액은 전년 동기보다 42.4% 증가한 192억2700만원, 영업이익은 5300만원을 기록하며 흑자전환했다. 기술특례 방식으로 코스닥 상장 절차를 밟고 있는 이유다.

‘반도체의 겨울’에 투심 약화…수급 부담 던 종목 ‘선호’

두 기업이 수요예측에서 흥행을 거둘지는 미지수다. 미래반도체는 ‘반도체의 겨울’ 한 가운데서 IPO를 진행하는 게 가장 큰 부담 요인이다. 반도체 관련 기업을 향한 얼어붙은 투자심리는 반도체 특수가스 제조기업 티이엠씨의 수요예측 결과에서 고스란히 나타났다. 티이엠씨는 희망공모가 하단보다 12.5% 낮춘 2만8000원에 공모가를 확정했다. 지난 4일부터 이틀간 진행한 기관투자자 대상 수요예측에 총 560개 기관이 참여해 경쟁률이 31.33대 1을 기록하는 데 그친 탓이다.

오브젠 역시 특례상장 방식으로 상장해 기관 투자자들의 관심을 끌어모으기 쉽지 않을 것으로 보인다. 지난해 상반기까지 적자를 지속한 데다 매출액 대비 영업이익 규모가 작기 때문이다. 작년 3분기 누적 매출액은 전년 보다 42.4% 증가한 192억2700만원, 영업이익은 5300만원을 기록하며 흑자전환했다. 연간 영업이익은 2억6300만원을 거둘 것으로 회사 측은 예상했다. 최근 증시와 IPO 시장 동반 침체로 기관 투자자들이 당장 이익을 내지 못하는 특례상장 기업에 대해 보수적으로 접근하고 있어 수요예측에서 흥행을 거두기 어려울 것이라는 시각이 우세하다.

반면 가상사설망(VPN)과 방화벽 전문기업 엑스게이트는 상장 직후 유통 가능 물량을 낮춘 ‘품절주’ 전략으로 투심을 자극할 것으로 보인다. 엑스게이트는 직상장 대신 대신밸런스제10호스팩(387310)을 흡수하는 존속합병 방식으로 코스닥시장에 입성할 예정이다. 합병 후 총 발행 주식수 2631만11485주 가운데 3년간 보호예수로 묶이는 물량이 1956만1940주(72.3%)에 달한다. 상장 직후 유통물량은 581만주(22.1%)로 낮은 편이다. 특히 가비아와 케이아이엔엑스 등 최대주주와 관계사(59.1%), 엑스게이트 대표이사와 임원(17.1%) 등이 3년간 보호예수를 걸어 실적 성장에 대한 자신감을 피력했다.

IPO업게 한 관계자는 “지난해 공모주 투자로 손실을 본 기관들이 많아 올해는 보수적으로 접근할 것”이라며 “확실하게 이익 성장이 예상되거나 수급 영향이 덜한 중소형 공모주 선호 현상이 지속할 것”이라고 말했다.

![[포토]필리버스터 돌입, '본회의장 나가는 국무위원들'](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24070300833t.jpg)

![[포토]고진 디지털플랫폼위원회 위원장 기념사](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24070300830t.jpg)

![[포토] 롯데 오픈 공식 포토콜 '이번주 많, 관, 부 부탁드려요'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24070300225t.jpg)

![[포토] 한우농가 삭발식](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24070300762t.jpg)

![[포토] 문지욱 '쾌조의 컨디션으로 선두를 꿰차다'](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24070300221t.jpg)

![[포토]끝나지 않는 의정갈등](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24070300652t.jpg)

![[포토]최상목 부총리, "경제 구조개혁 착수할 시기"](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24070300610t.jpg)

![[포토] 하리무-나띠-박제니, MZ 핫걸](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24070300100t.jpg)

![[포토]"비싸도 팔리니까" 수시로 가격 올리는 명품들](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24070300520t.jpg)

![[포토] 증권회사 CEO 간담회 참석하는 이복현 원장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24070300429t.jpg)

![[포토]정지민,쉬지 않고 연습해요](https://spnimage.edaily.co.kr/images/Photo/files/NP/S/2024/07/PS24070300262t.jpg)